Tras conocerse una gran parte de los resultados financieros 2021 de las principales empresas en el mercado local, Bancolombia actualizó sus acciones recomendadas o ‘top picks’ para marzo.

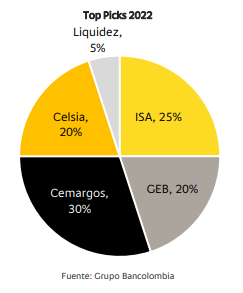

De esta manera, el grupo de activos recomendados se compone de ISA, GEB, Cementos Argos, Celsia y una porción en liquidez.

Durante 2022 el portafolio de activos recomendados ha presentado una valorización de 5,2%, cifra 253 puntos básicos (pb) inferior al Colcap y 322 puntos menos que la canasta de activos elegible. Lo anterior incluidos los dividendos.

Recomendado: Tercera OPA por Sura y Nutresa: así han cambiado las ofertas de Gilinski

Así mismo, su última recomendación, lanzada el 4 de febrero, presentó una valorización de 0,9%, un rendimiento mayor en 21 pb al Colcap y apenas -3 pb menor que la canasta de activos elegible.

Sobre cada uno de los activos, Bancolombia destacó algunos puntos claves:

Los resultados de 2021 ratificaron la fortaleza en el ritmo de crecimiento de la actividad constructora en los países donde opera la compañía, así como la capacidad de ésta para transferir las presiones alcistas en el costo de sus materias primas y defender la rentabilidad del negocio. De hecho, en su guía a inversionistas, Cementos Argos anticipa márgenes crecientes para 2022 y con ello ratifica la mirada positiva para el negocio en la actual coyuntura.

Se espera que este buen momentum de resultados se mantenga en el corto y mediano plazo y que sea eventualmente reforzado por una redinamización en el frente de infraestructura. Factores como la aceleración de 14 proyectos 4G, el avance en los proyectos Invías adjudicados en 2021 y la construcción de las líneas de Transmilenio Avenida 68 y Soacha en Colombia, así como la construcción de la tercera línea del Metro en Panamá deberán brindar un impulso comercial adicional.

A lo anterior, se sumaría el dinamismo que en los próximos años se espera brinde el desarrollo de las concesiones 5G en Colombia, con inversiones por $21,79 billones sólo en la primera ola, y el plan de inversión de infraestructura del actual gobierno estadounidense, con inversiones por US$1 billón, que la compañía estima podría agregar de 4% a 5% a los volúmenes entre 2022 y 2024.

De otro lado, el buen momento del sector en Estados Unidos, sumado a la devaluación del peso colombiano frente al dólar, le ha permitido a Cementos Argos aprovechar la ventaja competitiva que ofrece la planta de Cartagena para exportar cemento hacia su operación de concreto en Houston, lo cual diluye sus costos fijos y disminuye los costos variables, por las menores compras de cemento a terceros.

Finalmente, identificó un catalizador adicional en el listamiento de la operación de EE. UU. en la bolsa de ese país, algo que tendría lugar en el segundo semestre del año una vez se tenga listo el proceso de estructuración de una colocación de acciones. Se espera que esta operación permita a los accionistas capturar el valor justo del negocio, así como optimizar la estructura de capital y obtener los recursos para la ejecución de su estrategia de crecimiento.

Lea también: Trii y Valora Analitik se unen para promover acceso a mercado de acciones de Colombia

Mantiene una visión positiva frente a la compañía debido a: i) el acuerdo marco de inversión (AMI) con Enel Américas, que incluye la participación en el negocio de energías renovables no convencionales, ii) su alta capacidad de generación de flujo de caja y dividendos con un retorno indicativo de 7,8% para 2022, y iii) el portafolio de activos diversificado en negocios regulados de energía y gas con exposición al dólar y los atributos ASG.

Como principales riesgos destacan el factor regulatorio asociado a la aplicación de la Resolución Creg 175 de 2021 en la que se establecen los criterios para la remuneración del servicio de transporte de gas, entre los que se contempla el cambio en la denominación de dólar a peso colombiano. Esto implicaría esfuerzos en la estructuración financiera de la generación de caja y los pasivos de GEB. También se deben considerar factores asociados al proceso de construcción, licenciamiento y consulta con comunidades para los proyectos.

La solidez financiera de ISA se basa en la participación en negocios de rentas estables de largo plazo, que conforman un portafolio de activos que siguen la fórmula de diversificación + regulación + exposición a dólar. En los últimos años la compañía ha enfocado esfuerzos en optimizar la operación y en mejorar el retorno para los accionistas, al mismo tiempo que se destaca en los criterios de sostenibilidad.

En buena medida el crecimiento de la compañía para los próximos años está soportado por el plan de inversiones comprometidas que asciende a $12,7 billones, concentrado en más de 80% en energía, adicional a las oportunidades identificadas en la región en energía y vías.

El hecho de que Ecopetrol sea el nuevo accionista mayoritario de ISA traerá consigo algunas externalidades positivas. Así, ISA podría ser una compañía más visible para los inversionistas internacionales, toda vez que Ecopetrol cuenta con programa de ADR nivel II en la bolsa de Nueva York.

También es importante tener presente que ISA otorga estabilidad y diversificación al portafolio, en un cierre de año y un inicio del 2022 permeado de volatilidades atadas a los procesos políticos que vive la región.

La percepción positiva frente a Celsia está soportada en: i) atractivo potencial de valorización (31,7%) y retorno del dividendo (7,4%), ii) perspectiva favorable para el sector de energía y iii) crecimiento orgánico en marcha enfocado en Fncer (Fuentes no convencionales de energías renovables).

Los negocios regulados de transmisión, distribución y comercialización hoy representan cerca del 43% del Ebitda consolidado, lo que contrasta con el 30% en promedio del periodo 2017-2019. Celsia cuenta con un plan de crecimiento orgánico en marcha representado por 600 MW de granjas solares, los cuales serán desarrollados de forma escalonada en los próximos años.

Resulta relevante la alianza con Cubico Sustainable Investments y la estructura de las plataformas C2 Energía y Caoba porque le permite a Celsia optimizar su Capex y posicionarse como un jugador competitivo para participar en los proyectos de expansión de la capacidad instalada de generación, que esperamos se concentre en su mayoría en Fncer

En el balance de riesgos, el inversionista deberá considerar el factor climático para el negocio de generación, un mercado más competido para el desarrollo de nuevos proyectos y negocios y la baja liquidez del activo.

—