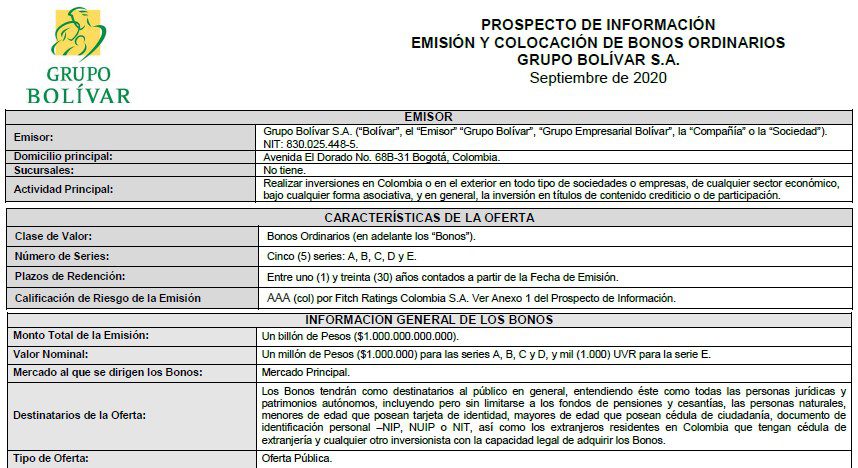

El holding colombiano Grupo Bolívar publicó en las últimas horas el prospecto de lo que será su emisión de bonos en el mercado de valores.

Se trata de una emisión de bonos ordinarios en cinco series con vencimiento entre uno y 30 años.

La emisión que lanza el Grupo Bolívar será por $1 billón y será colocada a través de la Bolsa de Valores de Colombia.

En el prospecto se indica que el agente estructurador y líder colocador de la emisión será la comisionista de bolsa Davivienda Corredores –que es filial del holding-.

Entre sus negocios, el Grupo Bolívar también incluye a la Constructora Bolívar, al Banco Davivienda y a un sinnúmero de empresas en sectores como el financiero y el constructor.

El prospecto completo de la emisión de bonos se puede descargar aquí.

—