A pesar de una recuperación tentativa de la pandemia de coronavirus, las condiciones crediticias de los mercados emergentes seguirán siendo frágiles y vulnerables a los reveses en 2021, explicó Moody’s Investors Service en un nuevo informe.

“Es poco probable que los fundamentos crediticios en los mercados emergentes se estabilicen completamente el próximo año”, dijo Rahul Ghosh, vicepresidente senior de Moody’s y coautor del estudio.

“Varios factores importantes, como la capacidad de restaurar los ingresos y las ganancias y adaptarse a las oportunidades y amenazas emergentes, darán forma al rendimiento en todas las regiones, sectores y clases de activos”, agregó.

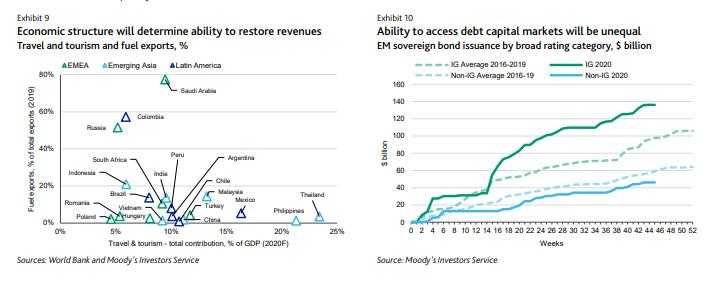

Los emisores de mercados emergentes de mayor calidad, particularmente en Asia, navegarán en 2021 bastante bien, respaldados por posiciones económicas o industriales sólidas y un acceso saludable al capital. Pero los gobiernos y las empresas con perfiles crediticios más débiles que tienen flujos de ingresos concentrados o importantes requisitos de financiamiento externo soportarán otro año de estrés de liquidez y, potencialmente, deterioro de la calidad crediticia.

Las empresas de los sectores relacionados con el comercio minorista, el transporte y automotores probablemente tardarán varios años en recuperar la rentabilidad y ventas anteriores a la crisis en medio de una demanda débil.

Además, el impacto del deterioro de la calidad de los activos en los sistemas bancarios de mercados emergentes y las transacciones estructuradas pasará a primer plano en 2021, particularmente como tolerancia crediticia y apoyo fiscal para los hogares y los pequeños negocios que comienzan a disminuir.

Para los soberanos de mercados emergentes, el enfoque clave en 2021 será estabilizar los déficits presupuestarios y los márgenes de deuda.

Un diferenciador crediticio clave será la forma en que los gobiernos gestionen el equilibrio entre el apoyo a las políticas y la credibilidad fiscal. Las condiciones financieras seguirán siendo ampliamente favorables para la mayoría de los principales mercados emergentes gracias a una política monetaria ultralaxa en el mundo, agregó la calificadora en su reporte.

Perspectivas en Latinoamérica

En cuanto al panorama para la región, Moody’s explicó que a medida que se recupere el crecimiento económico y se recuperen los ingresos las cuentas fiscales mejorarán levemente en 2021. Sin embargo, los gobiernos tendrán índices de deuda más altos que antes de la pandemia, particularmente en Argentina, Brasil y Colombia.

El aumento de las tensiones sociales restringirá la capacidad de los gobiernos para reducir el gasto, presionando la solvencia soberana. Impulsar el crecimiento económico a través de reformas estructurales, abordar las restricciones de gasto y hacer frente al aumento de las demandas sociales serán desafíos crediticios clave para los soberanos de la región, indicó.

En México, el recorte de las transferencias federales tendrá un fuerte impacto en los ingresos. Los gobiernos locales en Brasil no podrán mantener las medidas de apoyo más allá de 2020. La débil liquidez se erosionará aún más a medida que enfrenten un mayor gasto, incluido el aumento de los pagos de pensiones en Brasil y los aumentos salariales de los empleados públicos por encima de la inflación en Argentina.

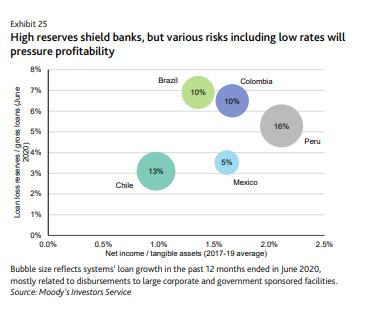

El crecimiento de los préstamos será modesto, particularmente en México, gracias a una recuperación desigual y los riesgos para la salud en curso. Los colchones de reservas elevados en Brasil y Colombia protegerán contra las incertidumbres en el riesgo de activos y la volatilidad del mercado. La amplia liquidez y la mejora del capital respaldarán los nuevos préstamos y la calidad crediticia general.

De otro lado, las tasas de interés bajas y los riesgos de activos frenarán el crecimiento de las ganancias, mientras los ingresos ayudarán a aliviar la presión a medida que aumenten los volúmenes de negocio. El fuerte poder de fijación de precios en Brasil ayudará a contrarrestar el efecto de la competencia en los diferenciales de crédito, a pesar de la amenaza de un aumento de los costos de financiamiento a medida que los depositantes buscan alternativas de inversión.

Por último, la digitalización y la innovación en respuesta a los cambios en el comportamiento de los clientes mejorarán la eficiencia de los bancos en Chile y Brasil, defendiéndose de la competencia. Sin embargo, la banca tradicional sigue siendo clave con una penetración crediticia limitada en Brasil, Perú y México, lo que ofrece oportunidades para la inclusión financiera en la región.

—