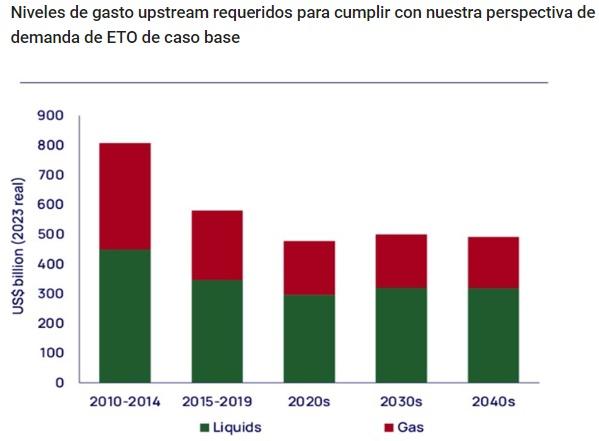

A pesar de las preocupaciones sobre la inversión insuficiente en upstream, la demanda máxima de petróleo y gas se puede satisfacer en la década de 2030 sin un aumento sustancial de los niveles actuales de inversión en desarrollo de activos anuales de US$500.000 millones, según un nuevo informe de Horizons de Wood Mackenzie.

El gasto upstream actual es un poco más de la mitad del pico de US$914.000 millones de 2014 (en términos de 2023), de acuerdo con el informe.

“Hacer más con menos: ¿Hay suficiente inversión upstream?». Este déficit aparente ha alimentado la creencia generalizada de que la industria está invirtiendo poco y que una escasez de oferta es inevitable, tarde o temprano.

“Esta nunca fue la opinión de Wood Mackenzie”, indicó Fraser McKay, jefe de Análisis Upstream de Wood Mackenzie.

Agregó que “nuestra opinión, desde hace mucho tiempo, ha sido que el gasto y la oferta aumentarían para satisfacer la recuperación de la demanda y que la industria upstream no repetiría ni podría repetir los años ignominiosos de ‘ineficiencia máxima’ a principios de la década de 2010”.

Recomendado: Precio del petróleo se alista para su mayor alza mensual desde enero de 2022

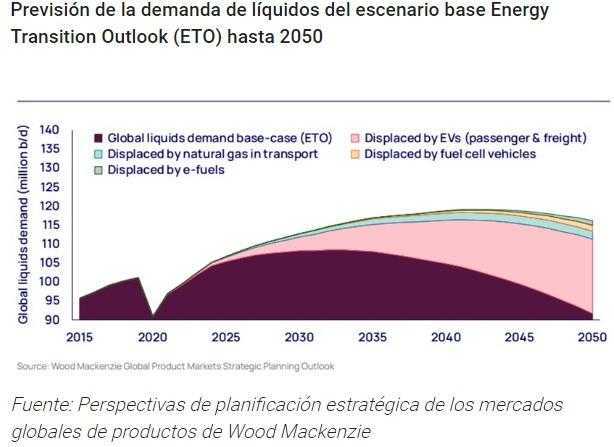

Con la demanda de petróleo recuperándose de los mínimos de la pandemia, Wood Mackenzie predice que eclipsará los máximos previos a la pandemia en 2023.

A partir de 2024, el crecimiento de la demanda de petróleo se desacelerará y alcanzará un pico de 108 millones de barriles por día (b/d) a principios de la década de 2030.

Los niveles de gasto en el desarrollo de activos, no mucho más altos que la tasa de ejecución actual, pueden brindar el suministro necesario para satisfacer la demanda hasta su punto máximo y más allá.

Hay tres razones principales:

- El desarrollo de recursos petroleros gigantes de bajo costo

- Una disciplina de capital implacable

- Una mejora transformadora en la eficiencia de la inversión

En términos absolutos, el número, por supuesto, aumentará. A modo de ejemplo, la inversión requerida en 2033 en dinero del día será de US$613.000 millones con una inflación macro de solo 2 %.

Recomendado: Millonario robo de petróleo a Ecopetrol: esto es lo que se sabe del caso

Según Wood Mackenzie, la adversidad fue el principal catalizador de un cambio estructural en la eficiencia de la oferta. Los choques de precios de 2015-2016 y 2020-2021 obligaron a la industria a ser mucho más disciplinada con su capital.

“Los costos de desarrollo de la unidad greenfield convencional se han reducido en un 60 % en términos de 2023”, manifestó McKay.

Añadió que “y los pozos de petróleo de arenas compactas de Estados Unidos generan casi tres veces más producción hoy por la misma unidad de capital que en 2014. Nueva tecnología, eficiencia de capital y modularización se han aprovechado para lograr un efecto poderoso”.

La mayor parte de la inversión en petróleo y gas de la industria durante el resto de esta década se enfocará en recursos privilegiados: aquellos con el menor costo, las menores emisiones y el menor riesgo.

Más allá de eso, la nueva oferta será más costosa de desarrollar.

Para satisfacer la demanda, la industria dependerá cada vez más del crecimiento de las reservas al final de la vida útil de las fuentes de suministro heredadas, los desarrollos nuevos de mayor costo y los volúmenes aún no descubiertos.

“En contra de la intuición, la tasa de ejecución de medio billón en términos de 2023 en el desarrollo de activos deberá mantenerse más allá de la demanda máxima”, indicó McKay.

Pero existen escenarios de demanda alternativos, cada uno con implicaciones muy diferentes para futuras inversiones upstream.

Y existen riesgos para la inversión requerida que aparece. La eficiencia y la inversión evolucionarán y es poco probable que se alcance el equilibrio ‘requerido’.

Recomendado: Acipet advierte: Colombia tiene baja capacidad de autosuficiencia en petróleo y gas

La Perspectiva de Transición Energética (ETO) del caso base de Wood Mackenzie es equivalente a una trayectoria de 2,5 °C, pero incluso en su perspectiva de Transición Energética Acelerada para una trayectoria de 1,5 °C, aún se requiere una inversión sustancial.

Wood Mackenzie calcula que se necesitarían casi US$400.000 millones al año en la década de 2020 y casi US$250.000 millones al año en la década de 2030 (en términos de 2023).