En un nuevo informe de análisis y estrategia, la comisionista Casa de Bolsa resaltó que las condiciones en el mercado financiero continúan siendo positivas para emitir e invertir en deuda privada.

Por una parte, aunque las tasas de interés han aumentado en el mercado, no lo han hecho por igual en todos los plazos, y en algunos, continúan históricamente bajas, ideales para realizar una emisión de deuda. Al mismo tiempo, los inversionistas, ávidos de refugio, se encuentran dispuestos a invertir siempre y cuando las duraciones y condiciones se ajusten a las necesidades actuales, destacó la firma. (Ver más Mercados)

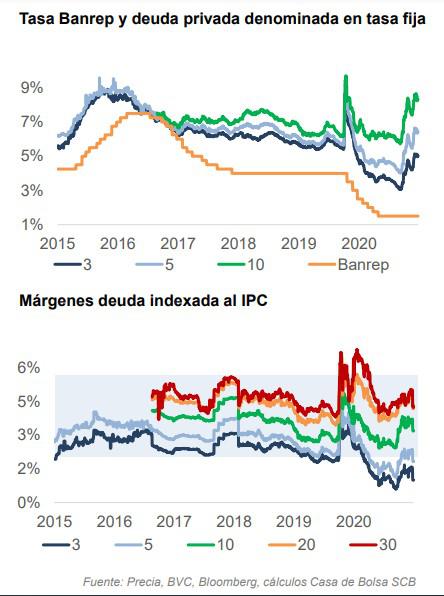

En su informe, se explica que las tasas de interés de la deuda de corto plazo denominada en tasa fija, indexada al IPC e IBR, se mantienen en niveles históricamente bajos.

Recomendado: Claves para entender el TES verde en moneda local que emitirá Colombia

Sin embargo, como las expectativas de inflación han aumentado, el Banco de la República, que actualmente mantiene la tasa de interés de política monetaria en su nivel más bajo en la historia (1,75%), podría elevarla antes de finalizar el año, motivo por el cual, consideramos que durante los próximos meses las condiciones para emitir deuda a corto y mediano plazo continuarán siendo atractivas.

En contraste, las tasas de interés de la deuda denominada en tasa fija de largo plazo han aumentado a su nivel más alto de los últimos cinco años debido al incremento que ha presentado la prima de riesgo país ante la pérdida del grado de inversión, motivo por el cual, en estos momentos esta alternativa de endeudamiento luce como una de las más costosas.

Por otro lado, los spreads y la aversión al riesgo suelen cambiar en función de las condiciones económicas. Si estas se encuentran controladas, los spreads y la aversión al riesgo suelen reducirse, en caso contrario, ampliarse.

Durante los dos primeros meses del año los spreads de riesgo entre la deuda pública y la deuda privada se encontraban estrechos, sin embargo, el aumento que presentaron las tasas de los tesoros americanos y la pérdida del grado de inversión, entre otros motivos, han generado que se ubiquen por encima del promedio del último año. Adicionalmente destacó Casa de Bolsa que, los spreads de riesgo continúan por debajo de los spreads máximos registrados en la historia reciente.

Teniendo en cuenta que desde el mes de febrero los bonos se han visto afectados por la desvalorización de los tesoros americanos y la pérdida del grado de inversión, los inversionistas se han refugiado en los títulos del tramo corto de la curva al ser el tramo menos sensible ante los cambios que presentan las tasas de interés, por lo cual, las emisiones de deuda que cumplan con estas características, podrían llegar a tener una alta demanda, en especial la indexada, debido al aumento que han presentado las expectativas de inflación y la posibilidad que el Banco de la República eleve la tasa de interés antes de finalizar el año.

Por otra parte, destacó que, en estos momentos los bonos denominados en tasa fija son los que ofrecen una mayor rentabilidad al vencimiento, seguido de los indexados al IPC y, por último, los indexados al IBR.

Las tasas que mayormente se han visto afectadas por la pérdida del grado de inversión, son las de la deuda denominada en dólares, teniendo en cuenta que la calificación crediticia corresponde a la deuda en moneda extranjera.

Sin embargo, la deuda en moneda local denominada en tasa fija de largo plazo tambien se ha visto afectada teniendo en cuenta que este tramo de la curva de rendimientos es en donde más se concentran las inversiones de los extranjeros, quienes actualmente poseen el 25% del total de la deuda pública en moneda local (97% en TES denominados en pesos y 3% en TES denominados en la UVR).

Por otra parte, en contraste con lo esperado, los inversionistas extranjeros, luego del anuncio de la pérdida del grado de inversión por parte de S&P, han aumentado sus inversiones en TES. Según el más reciente informe de tenedores de TES, entre abril y mayo los extranjeros realizaron compras netas de TES por más de $8 billones, uno de los registros más altos en la historia reciente.

—