Este jueves, Ecopetrol dio más detalles sobre la reciente compra del 51,4 % de las acciones de Interconexión Eléctrica (ISA), y que ya contó con el aval del Gobierno de Colombia, en cabeza del Ministerio de Hacienda. Para más información de energía haga clic aquí.

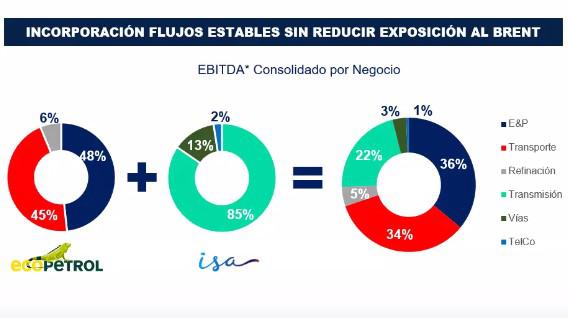

De acuerdo con el balance, así quedará la empresa tras la reciente integración, lo que termina por arrojar una nueva distribución del Ebitda consolidado:

Vale mencionar que el acuerdo le garantiza a Ecopetrol unos ingresos garantizados por la característica de los negocios de ISA, lo que termina por generar una diversificación para la petrolera y reduce los riesgos de su negocio en hidrocarburos.

Además, el segmento de transmisión de energía representa un factor clave en la integración energética a gran escala. Según la presentación, Ecopetrol vio una buena oportunidad en ISA, porque es uno de los líderes en un mercado regulado que garantiza ingresos de largo plazo, con márgenes estables, así como los atractivos retornos para sus accionistas.

Recomendado: Minucias del negocio Ecopetrol – ISA: pago pasa a pesos, hubo valor por acción más alto

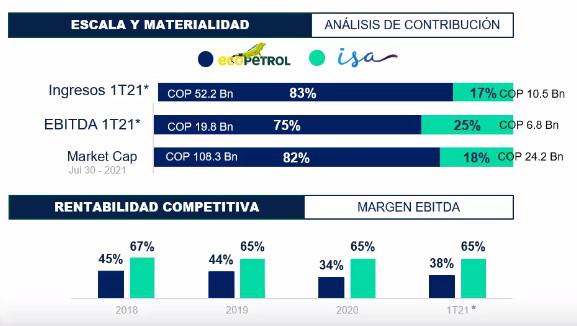

Un ejemplo de ello es que ISA invierte alrededor de US$1billón al año para el crecimiento de su negocio, también tiene cifras como generación de 65 % del margen Ebitda.

La petrolera estatal reveló que el valor de $25.000 (pesos colombianos) por cada acción de ISA, es un valor que Ecopetrol considera justo por las fortalezas de la empresa, que a su vez está acorde con otras organizaciones del sector en otros mercados.

Cabe mencionar que, en los modelos de Ecopetrol, se asume que en los próximos cinco años ISA mantendrá su política de repartición de dividendos de entre 14 % y 15 % de las ganancias.

Por otro lado, se expuso que el negocio se pagará en su totalidad con deuda de Ecopetrol y será cancelado en los próximos dos años mediante el reemplazo de deuda, así como con una eventual emisión de acciones de la petrolera, lo cual es visto como un buen lapso mientras la empresa lo hace manejable y proyectable.

No obstante, la petrolera expuso que la eventual emisión de acciones se haría solo si las condiciones del mercado son las adecuadas. Según Ecopetrol, la expectativa es que el negocio de compra del 51,4 % de las acciones de ISA quede completado hacia el seis de diciembre de 2021.

Recomendado: Fuerte repunte de Bolsa de Colombia jalonado por Bancolombia, ISA y Ecopetrol

De acuerdo con el balance, las condiciones del préstamo para pagar la compra de las acciones de ISA se dan en unas condiciones “muy competitivas” e incluso serán mejores de las conseguidas en otro préstamo conseguido recientemente en dólares.

Incluso, Ecopetrol analiza la opción de volver esa deuda de corto plazo en una de largo plazo, con la posibilidad de una emisión de bonos en el mercado por el alto apetito mostrado por el mercado. Adicionalmente, se analizará la posibilidad de emitir las acciones en el mercado bajo la ley que aprobó el Ministerio de Hacienda de Colombia.

—