Intereses de más de 40 % en los consumos con tarjetas de crédito empiezan a castigar el bolsillo de los colombianos. Informe sobre situación del crédito en Colombia.

Mientras en el país siguen aumentando los intereses de las tarjetas de crédito, como también las tasas de interés de los principales créditos financieros en Colombia, de igual forma los colombianos empiezan a mostrar señales de morosidad que empiezan a enviar alertas tempranas a los economistas.

Un repaso general a los intereses de las tarjetas de crédito en Colombia muestra que este es uno de los momentos más difíciles para financiar las compra que se hacen por medio de este producto, ya que los intereses de consumo superan en todos los casos el 40%.

Según datos de la Superintendencia Financiera de Colombia, estos son los intereses de consumos con tarjeta de crédito en algunas entidades financieras, diferidos a 12 cuotas.

- Banco Falabella: 45,12 %

- Scotiabank Colpatria: 45,12 %

- BBVA Colombia: 44%

- Banco de Bogotá: 41,19%

- Banco Davivienda: 34%

- Bancolombia: 41,5%

La situación de hoy obedece a la alta inflación que supera el 13 % anual en Colombia, lo que ha llevado al Banco de la República a incrementar su tasa de referencia a 12,75%. Es de resaltar que esa medida busca que se frene el gasto, enfriar la economía y hacer que las compras que se financian a crédito. Es una manera del Banco de la República para poder hacer el quite a la inflación.

Hace 12 meses, los intereses de tarjeta de crédito en algunas entidades financieras de Colombia eran los siguientes:

- Banco de Bogotá: 22,43%

- Bancolombia: 24,36%

- Banco de Occidente: 18,38 %

- Banco Falabella: 24,64%

- Banco Davivienda: 24,24%

Información tomada de la Superintendencia Financiera con corte a enero 31 de 2022.

En ese momento, la tasa de interés del Banco de la República era de 3 %.

Informe de TransUnion Colombia hace balance del crédito

Las originaciones de crédito siguen creciendo año contra año y los créditos de consumo mantiene su dinámica al alza, pese a un entorno económico desafiante, señala el último informe de tendencias en la industria del crédito en Colombia, que elabora TransUnion Colombia.

Recomendado: Ahorro en Colombia baja mientras crédito va en aumento, concluye estudio

Las originaciones siguieron creciendo año contra año, con un aumento del 12% en comparación con el mismo trimestre de 2021. Tarjetas de crédito y los créditos de libre inversión son los que más crecieron con un aumento del 19% y el 18% respectivamente, las demás líneas decrecieron.

En el cuarto trimestre de 2022, el Indicador de la Industria de Crédito de TransUnion aumentó 7 puntos año contra año, alcanzando 111 puntos, impulsado principalmente por el crecimiento en la demanda de crédito. Las tasas de morosidad siguieron aumentando.

En un momento en el que la actividad económica mensual muestra signos de desaceleración a medida que persisten las presiones inflacionarias y las tasas de interés continúan subiendo, la demanda de crédito, especialmente de consumo, siguió creciendo a medida que las personas buscan liquidez. (Detalles) Informe de Tendencias de la Industria de Crédito en Colombia

Lo anterior se desprende del más reciente Informe de Tendencias de la Industria de Crédito en Colombia de TransUnion correspondiente al cuarto trimestre de 2022.

El crecimiento frente al mismo período de 2021 se debió a un incremento de la oferta y la demanda de crédito, llevando a un aumento en el acceso al crédito de los consumidores.

El crecimiento en nuevas originaciones de tarjetas de crédito y créditos de libre inversión sigue siendo fuerte a medida que los consumidores se adaptan y hacen frente al difícil contexto macroeconómico.

Las originaciones -una medida de las nuevas cuentas abiertas y una función tanto de la demanda de los consumidores como de la oferta de las entidades– siguieron creciendo año contra año, con un aumento del 12% en comparación con el mismo trimestre de 2021.

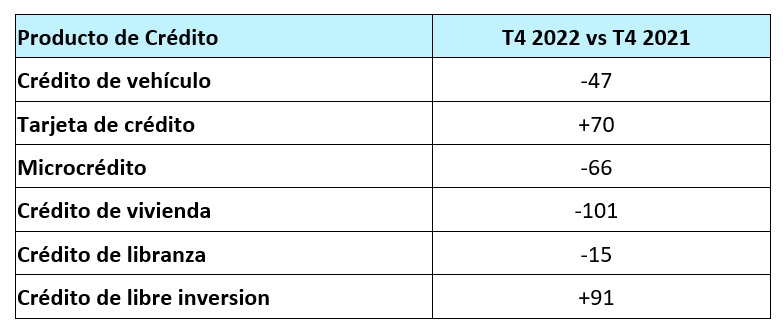

Entre los productos crediticios, las tarjetas de crédito y los créditos de libre inversión mostraron las mayores tasas de crecimiento anual en los tres meses que finalizaron en octubre, con un aumento del 19% y el 18% respectivamente, mientras que todos los demás productos crediticios -libranza, créditos de vehículo, microcréditos y créditos de vivienda – vieron una caída en su crecimiento año contra año en este mismo período.

«La demanda por tarjetas de crédito y créditos de libre inversión sigue creciendo, a medida que los consumidores recurren a estos productos en anticipación a una posible recesión económica. Este tipo de productos de crédito de consumo proporcionan conveniencia y liquidez para consumidores que buscan manejar presiones existentes o anticipadas por el aumento del costo de vida», dijo Virginia Olivella, directora de investigación y consultoría de TransUnion Colombia.

Se deterioran las tasas de morosidad

La tasa de morosidad grave a nivel de consumidor (60 o más días de retraso) se situó en 9,7% en el cuarto trimestre de 2022, un aumento de 106 puntos básicos (pbs) en comparación con el mismo periodo de 2021. Esto marca el tercer trimestre consecutivo de aumentos en la tasa de morosidad a nivel del consumidor.

Además del panorama de deterioro de la morosidad, durante el mes de octubre -datos más recientes disponibles para estas tasas- observamos un deterioro en las tasas de rodamiento que se define como el porcentaje de cuentas de crédito que pasan de una categoría de morosidad a otra más grave en el mes siguiente. Este deterioro fue más pronunciado en el caso de las tarjetas de crédito y los créditos de libre inversión.

Para los créditos de libre inversión, la tasa de rodamiento para la franja de mora de 30-59 días fue del 72%, un aumento del 66% en septiembre de 2022, del 60% en octubre de 2021 y del 47% en octubre de 2019. Del mismo modo, la tasa de rodamiento para la franja de mora de 60-89 días fue del 81%, frente al 78% en septiembre de 2022, el 74% en octubre de 2021 y el 65% en octubre de 2019.

«Este deterioro en el comportamiento del consumidor, junto con la incertidumbre económica, podrían estar indicando una necesidad para las entidades de identificar de forma temprana a los consumidores que están siendo afectados por el contexto económico actual, y los distingan de aquellos que tienen el potencial de curarse solos», dijo Olivella.

«Las entidades deben apalancar herramientas que les permitan separar a los consumidores distraídos de aquellos que tienen reales problemas de liquidez y dificultades para realizar pagos debido a una disminución de sus ingresos o a la inseguridad laboral, y diseñar estrategias de cobranza y asesoramiento adecuadas para cada grupo.»