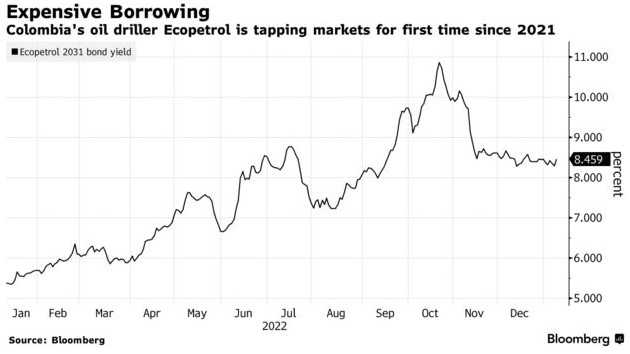

Un nuevo informe de Bloomberg destacó que los bonos de Ecopetrol enfrentan una fuerte prima para regresar al mercado mundial de bonos por primera vez desde 2021, ya que las tasas continúan aumentando para los prestatarios de mercados emergentes.

Ecopetrol está vendiendo bonos a 10 años denominados en dólares estadounidenses con un cupón de alrededor del 9,375 %, o un diferencial de 580 puntos básicos en comparación con las notas del Tesoro con calificaciones similares, según los datos recopilados por Bloomberg.

Gráfico de Blomberg

Hay que recordar que la petrolera colombiana vendió por última vez bonos de referencia en octubre de 2021, con un diferencial de 307 puntos básicos.

La compañía dijo que las ganancias se utilizarán para financiar parte de su plan de inversión de 2023 y para pagar US$472 millones restantes de un préstamo que obtuvo para financiar la adquisición de ISA en 2021. También tiene US$1,8 millones de bonos con vencimiento en septiembre.

“La compañía tiene un plan de gasto de capital muy ambicioso para el año más el vencimiento de los bonos en septiembre y el préstamo de ISA, así que supongo que quieren comenzar a impulsar esos vencimientos”, dijo Lorena Reich, analista de crédito senior de Lucror Analytics.

“Esa es la única razón por la que creo que pagarían tanto y no esperarían mejores técnicas”, agregó.

Los bonos en dólares existentes de Ecopetrol cayeron este martes, con las notas 2043 cayendo 1,8 centavos a 85,4, el nivel más bajo desde fines de noviembre, según datos indicativos de precios recopilados por Bloomberg.

La venta marca la primera emisión de 2023 para un importante prestatario corporativo latinoamericano.

El gobierno mexicano abrió el año con una venta de bonos por US$4.000 millones la semana pasada. Se espera que las ventas de deuda de la región se recuperen en 2023 después de que el aumento de los costos de los préstamos provocara que las ventas del año pasado cayeran al nivel más bajo desde 2008.

¿Qué viene para Ecopetrol?

Colombia se ha visto obligada a pagar tasas más altas desde que perdió el grado de inversión en 2021 y eligió al presidente Gustavo Petro el año pasado. El Gobierno, que posee el 88,5 % de Ecopetrol, ha asustado a los inversionistas con planes para eliminar gradualmente el petróleo y el carbón como parte de una transición hacia las energías renovables.

Recomendado: Ecopetrol contrata empréstito con banca internacional por US$1.000 millones

Colombia y Ecopetrol tienen la calificación BB+ de S&P Global y Fitch Ratings, mientras que Moody’s aún califica a la empresa en el nivel más bajo de grado de inversión.

“Con la calificación de grado de inversión de Moody’s de Ecopetrol posiblemente en riesgo, este puede ser un momento oportuno para fijar el precio de este acuerdo”, dijo Jaimin Patel, analista senior de crédito de Bloomberg Intelligence.

(Con información de Bloomberg)

—