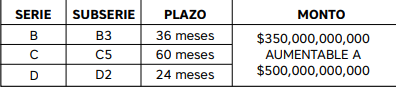

Banco Popular publicó los términos de su próxima emisión de bonos, la cual se realizará este 11 de noviembre, contemplada entre $350.000 millones y un monto máximo de $500.000 millones y que se hará mediante el mecanismo de subasta holandesa en la Bolsa de Valores de Colombia. (Ver más Mercados)

Recomendado: Corporación CIFI emitió bonos ordinarios por $84.000 millones

Las series, subseries y plazos son los siguientes:

Los bonos ordinarios tendrán como destinatario al público inversionista en general, incluidos los administradores de fondos de pensiones y cesantías.

Los recursos provenientes de la colocación serán aprovechados para el fortalecimiento de los negocios naturales de la entidad como banco en Colombia, pero no destinará recursos que se obtengan para pagar pasivos con compañías vinculadas o socios.

De este modo, a través de más de 220 proyectos que se han venido implementando a lo largo de los últimos años, se busca habilitar mayores capacidades digitales para generar mayor competitividad en el mercado a través de la innovación.

Por su parte, Casa de Bolsa actuará como agente líder colocador de la emisión. La inversión mínima será de un millón de pesos. Los tenedores de los bonos podrán realizar operaciones de traspaso, sólo si estas operaciones no son inferiores a un millón de pesos y se realicen en múltiplos de un millón, es decir, un título de valor nominal de un millón de pesos.

Será la 17° emisión que realiza la entidad en el mercado principal y esta hace parte del programa de emisión y colocación por $10 billones con plazo para ser efectuado hasta el 25 de abril de 2022.

En la versión pasada, en julio de 2021, se colocaron $500.000 millones, pero la demanda ascendió a $889.000 millones.

—