Colombia confirmó este miércoles, 3 de abril, que accedió al mercado de capitales internacional, para lo cual reabrió la emisión de las dos referencias de bonos sociales que tiene el país, con vencimiento en 2035 y 2053.

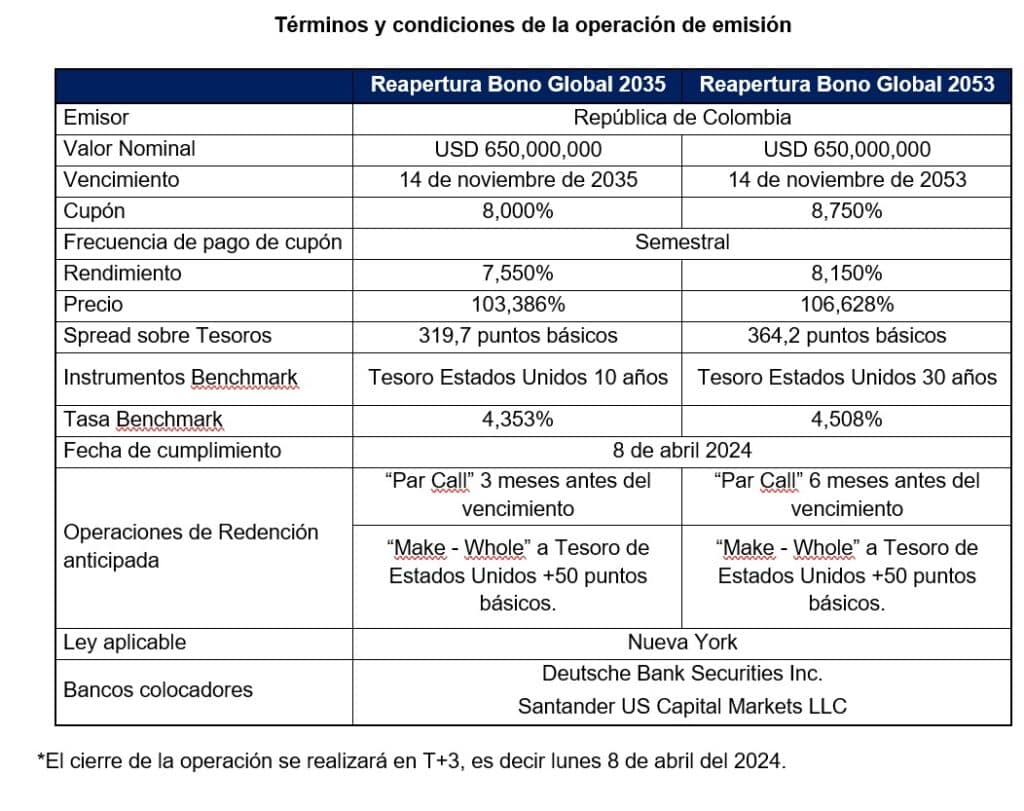

La operación se hizo por un monto total de US$1.300 millones, dividido en US$650 millones cada uno y con un rendimiento de 7,550 % y 8,150 %, respectivamente.

Según el Ministerio de Hacienda, la transacción hace parte de la meta incluida en el Plan Financiero 2024, establecido en las fuentes y usos emitidos en febrero.

Bonos internacionales de Colombia

La emisión de Colombia de estos bonos internacionales alcanzó, en su momento más alto, órdenes por cerca de US$10.100 millones, es decir 7,8 veces lo emitido.

Además, contó con un libro de aproximadamente 365 cuentas de inversionistas locales e internacionales.

Para el MinHacienda, la reapertura de los bonos internacionales evidencia un “apetito robusto” por parte de los inversionistas en Colombia, en particular, por los títulos sociales.

Estos tienen como base la búsqueda de alternativas de financiamiento enfocados en el cumplimiento de los Objetivos de Desarrollo Sostenible (ODS) y la vinculación de la deuda pública a objetivos sociales concretos.

Jose Roberto Acosta, director de Crédito Público, indicó que hubo gran apetito por Colombia, lo cual se reflejó en el rendimiento alcanzado y la amplia demanda.

“Esto es prueba contundente del manejo ortodoxo de las finanzas públicas, el fortalecimiento de la confianza inversionista y el continúo compromiso del presidente Gustavo Petro para cumplir con las metas de los Objetivos de Desarrollo Sostenible y vincular la deuda pública a propósitos sociales”, anotó.

De acuerdo con los datos del Gobierno, los bancos colocadores para dicha transacción fueron Deutsche Bank Securities y Santander US Capital Markets.

A continuación, los términos, condiciones y resultados preliminares de la emisión: