El Grupo Gilinski se hizo con cerca del 100 % de las acciones Grupo Nutresa ahora que terminó la OPA acordada con las empresas del denominado Grupo Empresarial Antioqueño (Grupo Argos, Grupo Nutresa y Grupo Sura).

La transacción provino del Acuerdo Marco que se firmó en España entre el GEA y Grupo Gilinski, del banquero caleño Jaime Gilinski, junto a sus socios árabes IHC Holding.

La OPA fue por el 23,1 % de las acciones de Grupo Nutresa, pagadas a US$12 por acción. En esta se acordó que Grupo Argos y Grupo Sura comprarían hasta 10,1 % de las acciones y el 13 % sería para JGDB y Nugil de Gilinski.

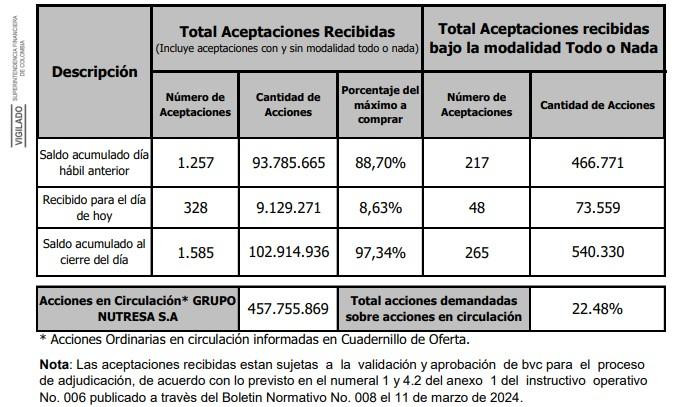

Al final de la OPA, se realizaron ofertas por 97,34 % de lo solicitado, es decir, se adquirieron 105 millones de acciones.

Como en el marco del acuerdo ya Gilinski poseía 76,90 % de Nutresa, luego de la OPA quedaría con cerca del 99,4 % del conglomerado de alimentos.

Tras finalizar la OPA, S&P Down Jones Indices anunció la eliminación de Grupo Nutresa del índice S&P Colombia Select, a partir del lunes 8 de abril de 2024.

«Dado que el Factor de Ponderación de Inversión para Nutresa cayó debajo de 0,15, será eliminada usando su precio de cierre en la fecha de su eliminación».

Los pasos del Acuerdo Marco

El paso inicial en el Acuerdo fue la escisión de Grupo Nutresa en dos. Una, Nutresa, quedó a cargo del core del negocio. La otra, Sociedad Portafolio, concentró las inversiones de Nutresa en Argos y Sura. Esta división se aprobó en diciembre de 2023.

Luego, el segundo paso, concretado el pasado 6 de febrero de 2024, consistió el primer intercambio de acciones entre el GEA y Gilinski. Con este, Gilinski recibió el 45,5 % de las acciones de Grupo Sura y Grupo Argos. A su turno, estas recibieron el 36 % de Sura y 15 % de la Sociedad Portafolio.

Después de la oferta por Nutresa, se dará el cierre de esta historia empresarial, que inició en 2021 con las OPA de Gilinski por Grupo Sura. En las próximas semanas se anunciará el segundo intercambio de acciones. En esta, Grupo Sura y Grupo Argos le entregarán las acciones que adquirieron en la OPA. De esta forma, Gilinski quedaría con el 99,4 % mencionado previamente.

Al término del proceso, Grupo Nutresa, IHC, Nugil y JGDB no quedarán con acciones en Grupo Sura. A su vez, las dos empresas que ahora conformarán el GEA no quedarán con acciones en el conglomerado de alimentos.

Qué sigue luego de la OPA por Grupo Nutresa

Tras concretarse el Acuerdo Marco, Grupo Argos quedará con alrededor del 70 % de las acciones con derecho a voto en Grupo Sura y este, con alrededor del 44 % de la participación en la holding de infraestructura.

Así, la transacción podría significar el fin del GEA. Este surgió en los años 70 como un enroque cruzado en el que Sura, Argos y Nutresa tenían, cada una, acciones en las otras dos.

Sin embargo, ahora que Nutresa sale de la ecuación, se ha puesto la posibilidad de que el enroque cruzado de Grupo Argos y Grupo Sura termine.

En la más recientea Asamblea de Accionistas de la holding de infraestructura, Jorge Mario Velásquez, presidente de Grupo Argos, explicó que, con el acuerdo con Gilinski, “Grupo Argos y sus filiales han acrecentado su participación en Grupo Sura”. Eso sí, aseguró que “esta estructura resultante será transitoria”.

También dijo que la desinversión en Grupo Nutresa marca un nuevo punto para Grupo Argos, toda vez que apostará por “la profundización del liderazgo que la organización ha logrado durante la última década en el sector de la infraestructura”.

Para ello, señaló, Grupo Argos buscará consolidar las plataformas de inversión en los negocios de sus empresas: Celsia, Cementos Argos, Odinsa y Summa.

“Somos conscientes de que hoy no solo los capitales fluyen de manera global, sino que el apetito de los inversionistas institucionales se incrementa por activos especializados, con la cual cada uno toma sus propias decisiones de diversificación”, apuntó el directivo.

Recomendado: Pese a rechazo de accionistas minoritarios, Nutresa no pagará dividendos y mantiene Junta

Por su parte, Gonzalo Pérez, presidente de Grupo Sura, en un live de Valora Analitik fue cauto en dar a conocer cuál será el destino del enroque. Eso sí, dijo que “estamos estudiando todas las posibilidades. No estamos empezando a hacer los análisis, pero tenemos claro cuál es el foco hoy de Grupo Sura”, afirmó.

Respecto a las inversiones cruzadas de Grupo Sura y Grupo Argos, explicó: “El conocimiento es la gran diferenciación que tenemos. Para eso, nosotros necesitamos que nuestra inversión sea muy focalizada. Nosotros no tenemos conocimiento del sector de infraestructura más allá de la participación en Grupo Argos. La especialización debe ser el servicio financiero”.

—