Este jueves, 25 de enero, se oficializará la venta de Grupo Éxito a Grupo Calleja. En un informe enviado a sus accionistas, Grupo Éxito informó que la empresa de retail salvadoreña quedó en posesión del 86,84 % del capital accionario en circulación de Éxito.

La oferta de Cama Commercial Group, Grupo Calleja, se concretó a través de dos Ofertas Públicas de Adquisición (OPA): una en Colombia y otra en Estados Unidos.

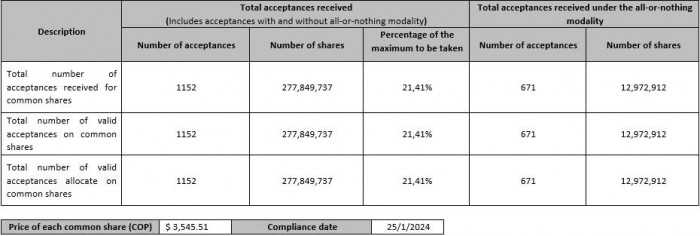

Resultados oficiales de las OPA de Grupo Calleja por Grupo Éxito

En la OPA de Colombia, hubo 1.152 aceptaciones, de las que 671 fueron en la modalidad de todo o nada, equivalentes a 277.849.737 acciones. Esto representa un porcentaje del 21,41 %.

El precio por acción de cada acción en la OPA de Grupo Calleja por Grupo Éxito en Colombia es de $3.545,51.

Por su parte, en la oferta pública en Estados Unidos se presentaron, válidamente, 105.627.860 American Depositary Shares (ADS), que representan 845.022.880 acciones ordinarias de Grupo Éxito, sin ser retiradas de la OPA en Estados Unidos. Esto representa, en total, el 65,1 % del capital accionario de Grupo Éxito en circulación.

Este martes, 23 de enero, Grupo Calleja informó a Grupo Éxito que un total de 106.158.488 ADS, que representan 849.267.904 acciones ordinarias, se presentaron válidamente, lo que representa en total el 65,44 % del capital accionario del Éxito.

Las ADS presentadas incluyen 55.238.285 ADS restringidas, que equivalen a 441.906.280 acciones ordinarias, o el 34 % del capital accionario. Este está en manos del Grupo Casino. El precio por acción en la oferta pública en Estados Unidos fue de US$0,9053.

Así las cosas, Cama Commercial Group, Corp. Tendría en su posesión el 86,84 % de las acciones de Grupo Éxito. Estas transacciones se completarán y liquidarán alrededor del jueves, 25 de enero.

Implicaciones de la compra

La venta de Grupo Éxito inició como parte de las estrategias de desinversión del grupo retailer francés Grupo Casino en América Latina, que avanza en un proceso de reorganización.

Con la venta, el Grupo Éxito, una de las principales tiendas del sector retailer en Colombia, pasa a las manos de Grupo Calleja, el principal minorista de alimentos en El Salvador. Es dirigido por el político Carlos Calleja.

Bajo la marca Super Electos, con 111 tiendas, tiene una participación cercana al 60 % y emplea a más de 12.000 colaboradores. Grupo Calleja, al igual que Éxito, tiene inversiones en bienes raíces, tecnología y otros sectores.

Recomendado: Grupo Calleja: ¿Qué negocios tienen los nuevos dueños del Grupo Éxito?

De acuerdo con analistas y expertos en el mercado bursátil colombiano, el resultado de las OPA dejará un flotante restante del Grupo Éxito limitado. Este se concentrará, sobre todo, en Brasil, donde el Éxito comenzó a negociar en 2023.

“A corto plazo, el impacto en el precio puede ser desfavorable. Quienes permanezcan deberán esperar a una OPA de desliste, por ejemplo”, expresó Yovanny Conde, de Finxard, plataforma de educación financiera. Sin embargo, precisó que se debe esperar al fin de la OPA en Colombia esta tarde.

En esa línea, la comisionista Davivienda Corredores, en un informe, había advertido que “es evidente que el flotante que podría quedar de la compañía sería bastante reducido, concentrado principalmente en Brasil, por lo que la liquidez en Colombia se reducirá drásticamente”.

—