La Bolsa de Valores de Colombia (bvc) informó hoy los resultados de la formalización del libro de ofertas del primer lote de emisión de bonos ordinarios de Ultracem con garantía parcial del Fondo Nacional de Garantías (FNG).

Recomendado: Corporación CIFI emitió bonos ordinarios por $84.000 millones

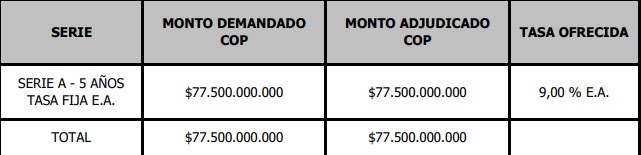

Así, Ultracem adjudicó $77.500 millones en bonos bajo los siguientes términos:

La emisión tiene un cupo de deuda con vencimiento en cinco años por hasta $120.000 millones y la garantía del FNG asciende hasta el 70% de la colocación.

El valor nominal de cada uno de los bonos es de $1 millón.

La amortización de capital de todos los bonos será efectuada de manera única en la fecha de vencimiento.

El agente colocador fue Credicorp Capital.

Ultracem es una empresa creada en 2012 con actividad principal en la fabricación de cemento, cal y yeso.

—