Según datos de la Planilla Integrada de Liquidación de Aportes (PILA), en julio de 2020, cerca de 334.792 trabajadores independientes dejaron de hacer sus cotizaciones.

Sin duda, el desempleo ha sido uno de los peores males que ha dejado el coronavirus a su paso. De acuerdo con el más reciente informe entregado por el Departamento Administrativo Nacional de Estadística (Dane), durante el mes de septiembre, la tasa de desempleo se ubicó en un 16,8 %, registrando 10,2 puntos porcentuales más en comparación con el mismo mes de 2019.

Dentro de los trabajadores más afectados se encuentran los independientes, un público que se define entre informales, contratistas y prestadores de servicios, y que pese a que no tiene una relación de dependencia con algún empleador, hoy no escapa de la crisis.

Uno de los indicadores que deja entrever esta situación es la baja de cotización en seguridad social que ha tenido en los últimos meses los independientes. Por ejemplo, según datos de la Planilla Integrada de Liquidación de Aportes (Pila), en julio de 2020, cerca de 334.792 trabajadores independientes dejaron de hacer sus cotizaciones en comparación con el mismo mes de 2019.

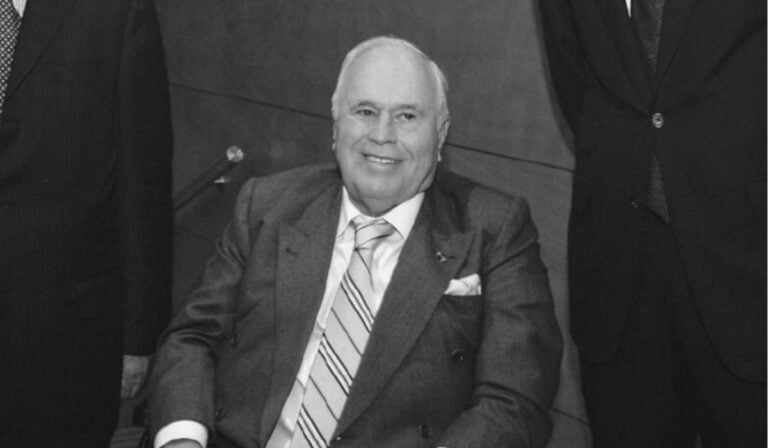

Para Andrés Felipe Izquierdo, gerente de Integral Soluciones Pensionales (ISP), firma especializada en pensiones y seguridad social, si bien la pandemia redujo considerablemente los aportes a seguridad social de los independientes, la falta de cotización de este tipo de trabajadores ha sido por años una constante preocupación del sistema.

Por ejemplo, según explica el experto, está el caso de los médicos especialistas, quienes tienen diversas fuentes de ingresos (contratos con compañías de medicina prepagada, clínicas o el ejercicio profesional en consultorios independientes) y por lo general, cotizan sobre la base de una y no por todas sus fuentes de ingreso.

Recomendado: A independientes les llegó la hora de facturar electrónicamente

Pero, ¿qué implicaciones pueden generar comportamientos de este tipo? De acuerdo con Izquierdo, en el corto plazo, este tipo de aportantes pueden ser requeridos por la UGPP debido a que sus cotizaciones no reflejan una relación correcta con sus ingresos.

“Los trabajadores se están exponiendo a onerosas sanciones y en el largo plazo, a una brecha pensional que no les permitirá lograr una pensión ni retirarse del mercado laboral. Hoy un aportante puede eludir pagos al sistema, pero debe dar por hecho que la Ugpp lo detectará y lo requerirá para cobrar la diferencia de cotización omitida por acción o desconocimiento junto con los intereses de mora y las sanciones que la ley dispone para ello”, agrega.

Frente a ello, el experto recomienda tener en cuenta las siguientes premisas:

#1. El aporte de seguridad social hoy se refleja en una futura pensión.

#2. La Ugpp es la Dian de la seguridad social y cada vez tiene más facultades legales y operativas para velar por el correcto pago de aportes al sistema.

#3. Hay que tener en cuenta que la correcta liquidación de seguridad social es un matrimonio legal, contable y tributario, en consecuencia, para el caso de las empresas e independientes con diversas fuentes de ingresos, debe ser asesorado por expertos integrales y reflejar coherencia.

Cabe resaltar que en el país la ley dispone que sobre los independientes recae el total de la cotización obligatoria a seguridad social (salud 12,5% y pensión 16%). Deben cotizar sobre una base mínima del 40 % total de sus ingresos mensuales. Los aportes a la ARL y caja de compensación familiar son voluntarios para este tipo de aportantes.

Por ejemplo, si el independiente tiene ingresos mensuales por $3.000.000, su base de cotización mínima deberá ser equivalente al 40 % de ese total, es decir, $1.200.000. Así, el aporte a cancelar para este caso sería: Salud (12,5%): $150.000; pensión (16%): $192.000, dando un total de seguridad social de $342.000.

Por lo anterior, la recomendación de Integral Soluciones Pensionales (ISP) es invitar a los aportantes al Sistema General de Seguridad Social, especialmente a empresas y quienes tienen diversas fuentes de ingresos, para que se asesoren de expertos en la materia, y así evitar problemas contables y tributarios que se convierten en un costoso dolor de cabeza cuando se es requerido por la Ugpp.