Los resultados al cuarto trimestre de 2020 muestran un crecimiento considerable en el saldo promedio para los principales productos de crédito, de acuerdo con un informe de TransUnion.

A finales de 2020 y en comparación con 2019, TransUnion observó una caída en el número de consumidores que tienen acceso a por lo menos un producto de crédito, según su Encuesta de Dificultades Financieras del Consumidor, presentado por Virginia Olivella, directora de investigación y consultoría de TransUnion Colombia. Consulte más información en Finanzas Personales.

“La recuperación del impacto del Covid-19 ha enfrentado varios obstáculos en el mercado crediticio y el acceso al crédito ha disminuido. Si bien los consumidores más afectados han reportado recientemente una mejor perspectiva, hay un rezago en la recuperación del acceso al crédito de consumo. Esperamos que la reactivación de los distintos sectores de actividad económica y las tendencias positivas en el empleo vayan acompañadas de un resurgimiento de la confianza entre los consumidores y las entidades para un crecimiento sostenido en el futuro cercano”, señaló la experta.

Si bien el crecimiento de nuevos saldos ha disminuido debido a la reducción de la demanda y el acceso, un mayor uso del crédito existente llevó a niveles de deuda más altos a finales de 2020. La combinación de una mayor utilización de líneas de crédito, como lo son las tarjetas de crédito, y la acumulación de saldos sin pagar por parte de los consumidores que se acogieron a los programas de alivio para sortear la pandemia, explica potencialmente el aumento observado en el saldo promedio en todas las categorías de productos.

Recomendado: Finanzas personales de los colombianos, afectadas por desconocimiento en matemáticas básicas

Lo que puede ser más preocupante es que el aumento no se observó de manera uniforme en todos los niveles de riesgo, y se concentró principalmente en los consumidores de alto riesgo.

Por ejemplo, en el cuarto trimestre de 2020, el saldo promedio en tarjetas de los consumidores below prime (riesgo alto) aumentó en un 25,1%, mientras que el de los consumidores prime plus y super prime (riesgo medio-bajo y bajo) disminuyó en un 4,1% y un 12,4%, respectivamente, en una comparación año contra año.

La disminución del uso del crédito por parte de los consumidores de menor riesgo y el aumento de la utilización por parte de los consumidores riesgosos podría plantear un desafío para las entidades en el manejo de una relación saludable de saldos buenos a saldos malos y un aumento de la morosidad en el futuro.

Los resultados de la última Encuesta de Dificultades Financieras mostraron que el 87 % de los consumidores afectados financieramente manifestaron estar preocupados por su capacidad para pagar obligaciones, y el 38 % de estos consumidores esperaba tener un déficit presupuestal en menos de un mes.

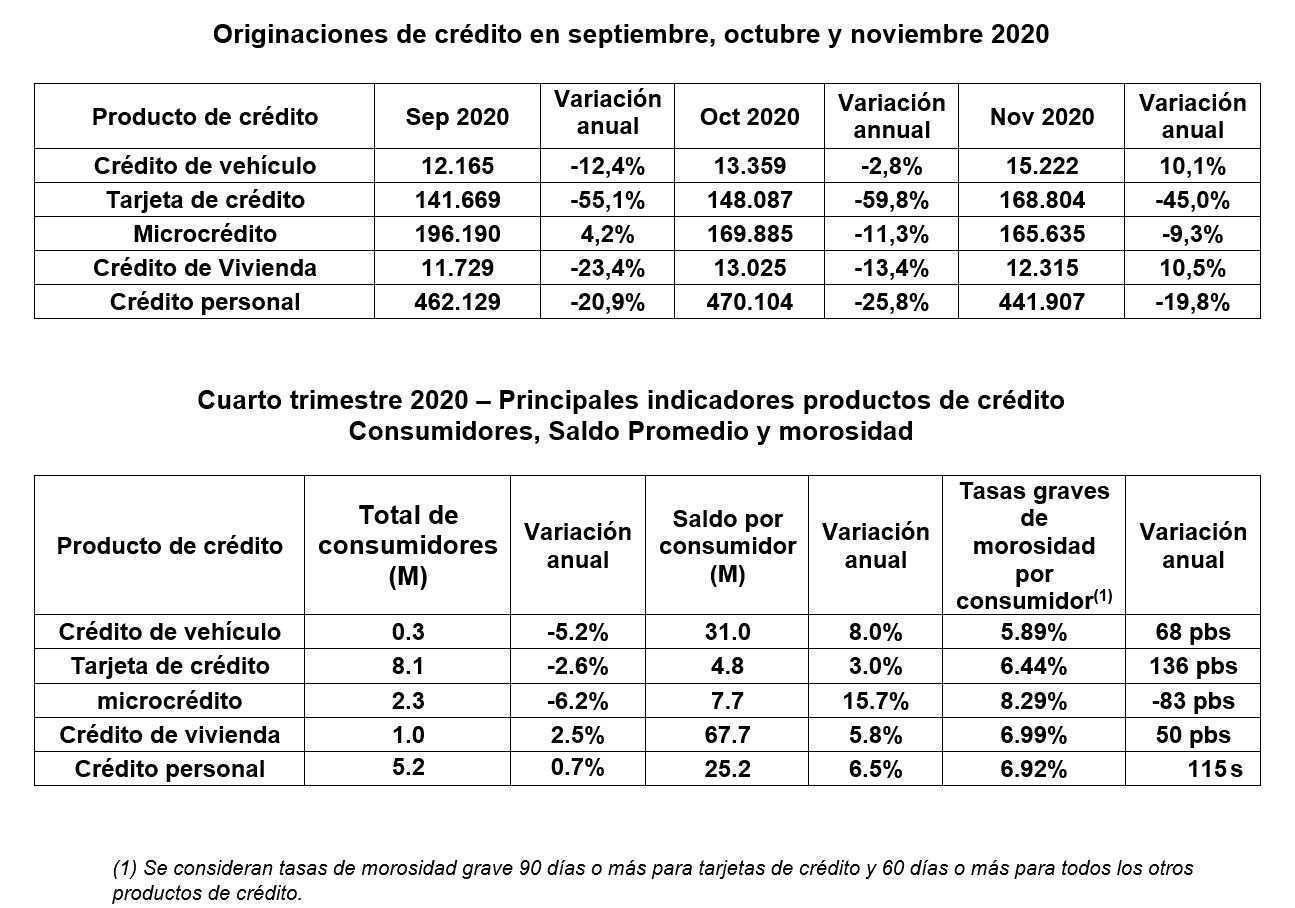

En línea con esta tendencia, la morosidad a nivel de consumidor y de saldo se deterioró en el cuarto trimestre de 2020, en relación tanto con el trimestre anterior como con el año anterior, en la medida en que los programas de alivio terminaron para muchos consumidores.

Las tasas de morosidad grave a nivel de consumidor de tarjeta de crédito y crédito personal mostraron los mayores aumentos en el cuarto trimestre de 2020 en relación con el cuarto trimestre de 2019, de 136 y 115 puntos básicos, respectivamente.

Esto también está respaldado por la Encuesta de Dificultades Financieras, que mostró que el crédito personal y las tarjetas son los préstamos que más preocupan a los consumidores a la hora de pagar, con el 36% y el 34% de los consumidores expresando su preocupación, respectivamente.

«A medida que la concentración de saldos en el mercado de crédito se desplaza hacia segmentos de mayor riesgo, esto podría conducir a un deterioro en el desempeño. Otorgar créditos de forma conservadora en tiempos de dificultades, la demanda pesimista de los consumidores buenos y el aumento general de la morosidad pueden conducir a un mayor riesgo, especialmente durante una crisis», concluyó Olivella.

«La identificación, intervenciones y medidas de control oportunas, equilibradas con un esfuerzo continuo para encontrar y financiar a los buenos clientes, son esenciales para un buen manejo del riesgo y lograr crecimiento sostenido”, aseveró Olivella.

—