ISA recibió autorización por parte del Ministerio de Hacienda y Crédito Público de Colombia para realizar una operación de manejo de deuda con la que busca realizar una colocación de bonos en el mercado de capitales internacional por hasta US$100 millones para reemplazar deudas en pesos colombianos.

De acuerdo con la autorización del Gobierno colombiano, ISA podrá emitir en el exterior papeles con el propósito de sustituir parcialmente estos montos hasta por $907.000 millones. (Ver más Noticias de Mercado)

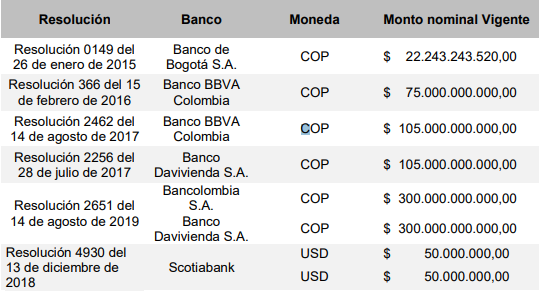

Las obligaciones que planea convertir de pesos a dólares corresponden a compromisos con el Banco de Bogotá, Davivienda, Bancolombia, Bbva Colombia y Scotiabank que se detallan en la siguiente tabla:

La resolución establece un plazo de redención mínimo de cinco años, amortización al vencimiento o en los últimos tres años, en dólares con una tasa de interés fija y otros gastos y comisiones propios de esta clase de operaciones.

Lea también: La apuesta de ISA en innovación en Latinoamérica

Para los efectos establecidos, el cumplimiento de la operación de emisión de títulos de deuda pública externa y la sustitución total o parcial del monto nominal vigente de los créditos deberán ser simultáneas y equivalentes.

Visión de Moody’s

Sobre esta operación, la agencia Moody’s Investors Service (Moody’s) asignó una calificación de Baa2.

La nota Baa2 considera que los bonos propuestos serán obligaciones directas de ISA y no se beneficiarán de mejoras crediticias adicionales. Como resultado, la calificación asignada está en línea con la nota de emisor Baa2 de ISA.

La calificación de ISA está respaldada por la posición de la empresa como una de las empresas de transmisión más grandes de América Latina con operaciones diversificadas a través de subsidiarias ubicadas principalmente en Colombia, Brasil, Chile y Perú, con exposición a diferentes regímenes regulatorios.

La diversificación de negocios también considera su participación en los negocios de autopistas y fibra óptica. Además, la calificación de emisor captura el apalancamiento modesto de ISA, como se refleja en sus índices a deuda neta de tres años de aproximadamente 20% a junio de 2021, que se espera que mejore gradualmente luego de la ejecución de un programa sustancial de inversión de capital hasta 2023.

—