El equipo de Investigaciones Económicas de Corficolombiana elaboró un análisis sobre los posibles escenarios que se darían ante las eventuales ofertas públicas de adquisición (OPA) que avanzan por Grupo Sura y Grupo Nutresa en el mercado local y con las que el Grupo Gilinski busca una mayor representación accionaria en ambas empresas.

Corficolombiana resalta que, utilizando el precio de la segunda OPA por Sura junto con el valor de mercado de la acción preferencial, Gilinski está pagando un precio a valor en libros de 0,95x, casi el doble de lo que venía siendo la normalidad para esta empresa.

En el caso de Nutresa, el precio ofrecido supera en 33% su precio objetivo de 12 meses (calculado en noviembre pasado). Asimismo, supera con amplitud el valor de la primar OPA, el valor de mercado de la acción anterior al anuncio de la primera OPA, entre otros.

Resultados estimados para el límite inferior del rango demandado

Por Grupo Sura, la oferta de Gilinski contempla, como mínimo, adquirir 23,3 millones de acciones ordinarias y como máximo 29,2 millones de títulos, cada uno a un precio de US$9,88 o $39.151 en su equivalente en pesos colombianos. (Ver más Noticias del Mercado Financiero)

En cuanto a la operación por Nutresa, Gilinski pretende entre 83,8 millones de acciones y 104,7 millones de títulos que representan un rango de 18,3% y 22,8% del total suscrito, por los cuales pagará US$10,48 o $41.528.

De este modo, si Gilinski logra comprar el límite inferior de los rangos planteados, su participación directa total sería de 30,25% en Sura y 45,99% en Nutresa.

De hecho, en Nutresa, llegar al 45,99% implicaría una mayoría para Gilinski, con lo que lograría la mayor parte de los miembros patrimoniales de Junta.

No obstante, Corficolombiana aclara que este resultado depende del cumplimiento de sus supuestos, específicamente que Protección no hace parte del Grupo Empresarial Antioqueño (GEA) para estas votaciones.

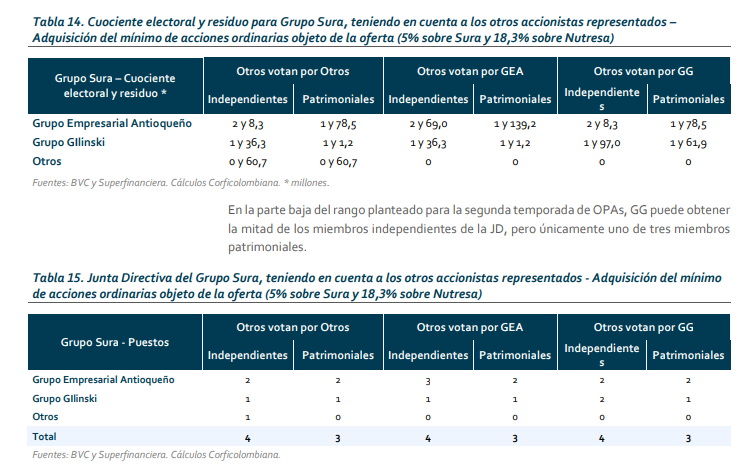

De hecho, en esta parte del ejercicio, únicamente votan Gilinski y el GEA. Al incorporar a los otros accionistas en la votación de Jutas Directivas se obtienen diversos resultados en el caso de Grupo Sura, pero ya no en Nutresa, dado que el nivel de representación de accionistas con derecho a voto en las Asambleas Generales en su análisis se limita a 90%.

Lea también: Se mueven OPA por Sura y Nutresa: resultados 10 de febrero

Resultados esperados para el límite superior del rango demandado

La parte alta del rango de compra ofrecido por Gilinski es de 6,25% en Sura y 22,88% en Nutresa, con lo que llegaría a una participación directa sobre las acciones con derecho a voto de 31,5% en Sura y 50,57% en Nutresa.

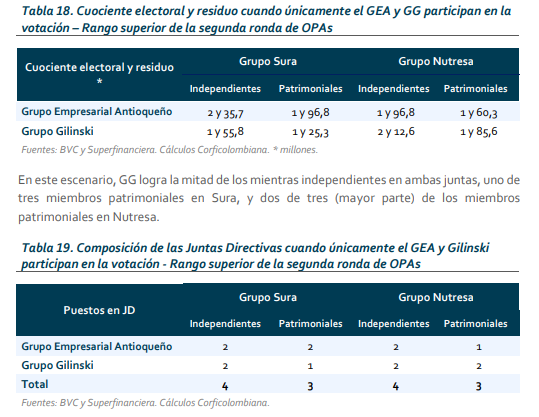

En este caso, las participaciones del GEA y Gilinski sobre Nutresa ascienden al 95,62%, sin incluir a Protección.

Así, para Corficolombiana, Gilinski podría llegar a tener la mitad de los miembros de Junta independientes en Sura, pero únicamente uno de tres miembros patrimoniales.

Si logra comprar la cota máxima del rango ofrecido, con el efecto indirecto (que incluye efectos cruzados dado que Sura es dueña de Nutresa y viceversa); con el 35,5% de la participación sobre acciones ordinarias de Sura, obtiene una participación de 47,6% de los beneficios económicos de la compañía; con el 50,57% de Nutresa obtiene el 67,9% de los beneficios económicos de la compañía.

Análisis final

Corficolombiana destaca que siempre y cuando se cumplan los supuestos planteados, el resultado de la segunda temporada de OPAs estará contenido en alguno de los escenarios analizados.

La estructura participativa tipo ‘keiretsu’ del GEA se evidencia con el cálculo de las participaciones cruzadas, donde la participación sobre una empresa en particular implica mucho más a nivel de beneficios. Esta estructura también implica la posibilidad de obtener recursos externos sin perder el control, mediante la eliminación de algunas participaciones cruzadas.

Finalmente, para completar el análisis verificó la composición de la Junta Directiva de una compañía a partir de la composición de la Junta de otra, algo indispensable en presencia de participaciones cruzadas.

En este ejercicio mantiene los supuestos ya planteados, partiendo a los votantes de las Asambleas en tres: Grupo Empresarial Antioqueño, Grupo Gilinski y Otros. El ejercicio parte de la configuración de la Junta Directiva de Nutresa.

“Más que intentar llegar a un único valor o resultado esperado, buscamos identificar las condiciones a partir de las cuales cambia la situación de control sobre las diferentes compañías, confirmando la importancia de la composición de las Juntas Directivas más allá de las participaciones accionarias, y el hecho de que el control sobre Grupo Nutresa es lo que definirá la composición de las demás Juntas Directivas (Grupo Argos, Grupo Sura, etc.)”, concluyó Corficolombiana.