Al ya alterado mercado financiero por la crisis del Silicon Valley Bank, el presidente Gustavo Petro mencionó la necesidad de que los fondos privados de pensión traigan las inversiones en el exterior por la crisis.

El asunto, que efectivamente ha tenido golpes sobre el mercado externo, plantea dudas de cuál puede ser el coletazo del caso del Silicon Valley Bank en Colombia.

Justamente la Superintendencia Financiera dio a conocer cuáles pueden ser los efectos del caso en el país, y si hay o no riesgo.

Explican desde la Superintendencia que el descalabro del Silicon Valley Bank se debe entender por la incapacidad de gestión de la diversificación de sus captaciones y por las desvalorizaciones de su portafolio de inversiones.

Los riesgos de ese caso materializaron un pasivo que estaba altamente concentrado “en captaciones de fondos de capital privado y otros grandes depositantes institucionales o corporativos, pues más del 95 % de saldos de depósitos están por encima de los US$250.000”, dice la Superfinanciera.

Antecedentes y consecuencias del caso Silicon Valley Bank

El llamado previo de atención estaba en que los estándares denotan que la volatilidad de este tipo de fondeo es muy alta.

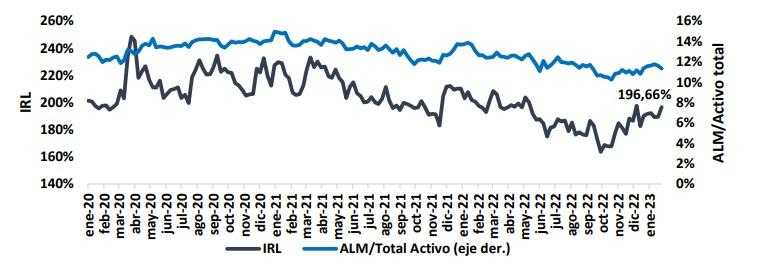

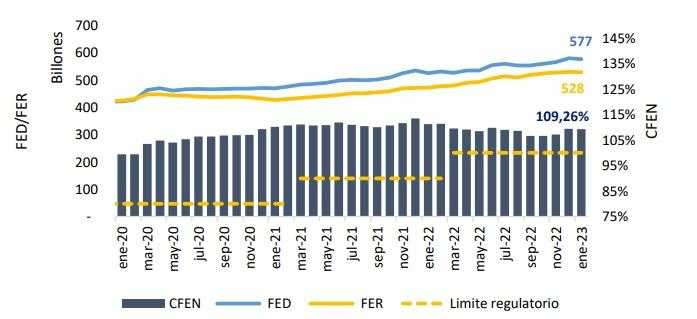

Para el caso de Colombia, existen algunas herramientas y disposiciones que lleva a que todos los establecimientos de crédito del sistema financiero cumplan con medidas prudenciales para la gestión de liquidez.

Esas herramientas tienen el objetivo de medir la capacidad de fondeo de emergencia o de sobrevivencia en un horizonte a 30 días.

“Todos los establecimientos de crédito están obligados a cumplir con este estándar”, explica la Superintendencia.

En el marco de lo ocurrido con el caso del Silicon Valley Bank, para el caso de Colombia las cifras muestran que la relación depósitos y exigibilidades contra activos de alta calidad, cumplen el mínimo regulatorio (100 %), alcanzando el 196 %.

Vale recordar entonces que, en Colombia, todos los establecimientos de crédito están obligados a cumplir con este requerimiento, y el nivel de exigencia se determina por el tamaño de activos.

Recomendado: HSBC paga una libra esterlina por la filial británica de Silicon Valley Bank

“En el grupo uno se encuentran los establecimientos bancarios cuyo total de activos representan más del 2 % del total de activos de los establecimientos de crédito, a quienes se les exige un límite regulatorio correspondiente al 100 %”, dice la Superfinanciera.

Riesgo para el caso colombiano con el Silicon Valley Bank

La primera gran conclusión de la Superfinanciera es que la intervención del Silicon Valley Bank no representa un impacto directo significativo para el sistema financiero colombiano.

Estas son las razones:

- En los establecimientos de crédito: estos no tienen inversiones de capital (acciones) en compañías diferentes a sus filiales. Es decir, no ha inversiones directas en el Silicon Valley Bank.

- En los fondos privados de pensión y otros institucionales: estos fondos tienen algunas inversiones en fondos que siguen índices accionarios que pueden ver afectada su valorización, “pero son fondos que por regulación son admisibles siempre que cuenten con niveles adecuados de diversificación”.

Justamente el presidente Petro pidió a los fondos privados de pensión en Colombia traer los ahorros para no exponerlos ante la alta volatilidad.

Sin embargo, la Superintendencia encuentra que la exposición de estos fondos privados de pensión, a fondos de venture capital, es nula, por lo tanto, tampoco se esperaría un impacto en esta industria.

El llamado de atención está en seguir con un monitoreo intensivo de la liquidez “para las próximas semanas, en especial las entidades medianas y pequeñas”.

Recomendado: Quiebra de Silicon Valley Bank: las primeras consecuencias en Colombia

Finalmente, no quiere decir que porque los fondos privados no tengan posiciones significativas en el Silicon Valley Bank no estén expuestos a la alta volatilidad.

Es posible por tanto que se presente las desvalorizaciones “en negocios similares durante los próximos días que deben ser monitoreados en nuestra jurisdicción”.

—