El negocio entre el Grupo Empresarial Antioqueño (GEA) y la familia Gilinski por Nutresa se alista para tomar unos pasos clave, de cara a cerrar uno de los enfrentamientos empresariales más fuertes de los últimos años.

Para esto, fue clave un decreto que emitió el gobierno de Gustavo Petro en la última semana de enero, que le dio vía libre a dicha transacción.

De hecho, en la letra menuda de este documento quedó claro que será necesaria una nueva oferta pública de adquisición (OPA) para proteger a los accionistas minoritarios.

Así lo dijo el superintendente financiero, César Ferrari, quien indicó que estos últimos “van a tener derecho a una nueva OPA donde tranquilamente se hagan las ofertas del caso y ellos puedan acceder, si quieren, a vender sus acciones”.

Pasos de lo que viene en negocio del GEA y Gilinski por Nutresa

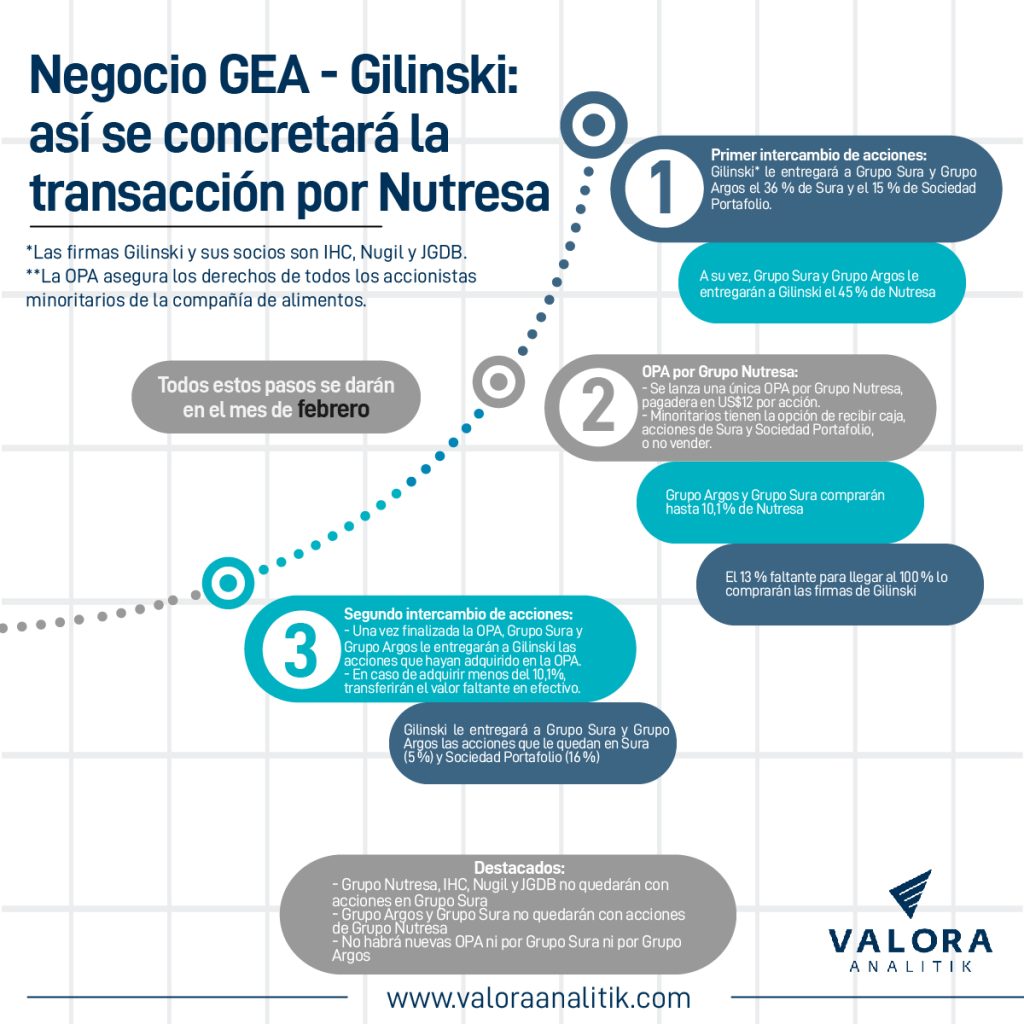

Para entender lo que se viene, Valora Analitik presenta los pasos de cómo se concretará el negocio de Nutresa, considerado como el más importante de la década.

Lo primero que se realizará será un intercambio de acciones entre las firmas del Grupo Gilinski y sus socios árabes -incluyendo IHC, Nugil y JGDB Holdings-, y las del GEA: Grupo Sura y Grupo Argos.

Las primeras les darán a las segundas la participación que tienen actualmente en Sura (36 %) y Sociedad Portafolio (15 %), con lo cual ‘bloquearon’ la llegada del empresario vallecaucano al principal banco de Colombia, Bancolombia.

Al mismo tiempo, Sura y Argos le entregarán a Gilinski el 45 % que tienen actualmente Nutresa, con lo cual pasaría a controlar la multilatina de alimentos, con marcas como Zenú, Pietrán, Noel, Festival, Jet, Corona, Sello Rojo, El Corral, Beer Station, entre otras.

Única OPA por Nutresa y segundo intercambio de acciones

Una vez se realice esto, el siguiente paso será activar el proceso para realizar una nueva y única oferta pública de adquisición (OPA), que se haría sobre acciones de Grupo Nutresa.

En esta se pagarían US$12 por título de la empresa y los accionistas minoritarios tendrán la opción de recibir caja, acciones de Sura y Sociedad Portafolio o no vender.

En esta OPA, Grupo Argos y Grupo Sura comprarán hasta el 10,1 % de Nutresa, mientras que el 13 % faltante para llegar al 100 % lo adquirirán las firmas de Gilinski y sus socios árabes: IHC, Nugil y JGDB

Cuando todo esto suceda, que está previsto para darse durante el mes de febrero, el siguiente paso será realizar un segundo intercambio de acciones entre los grandes grupos empresariales.

Así las cosas, Sura y Argos le entregarán a IHC, Nugil y JGDB las acciones que hayan adquirido en la OPA. Eso sí, en caso de adquirir menos del 10,1 %, transferirán el valor faltante en efectivo

Y, por su lado, las compañías del Grupo Gilinski le entregarán a Sura y Argos las participaciones que le quedan en Grupo Sura (5 %) y Sociedad Portafolio (16 %).

Con todo lo anterior, ni las firmas de Gilinski ni Nutresa quedarán con acciones en Grupo Sura, mientas que Argos y Sura saldrán completamente de la empresa de alimentos.

Lo anterior también dejará a las dos compañías restantes del GEA cada una por su lado.

De esta forma, Grupo Argos no controlará a Grupo Sura, ni viceversa. Lo único que sucederá es que la primera recibirá cerca del 8,8 % de la segunda producto de los intercambios ya mencionados.