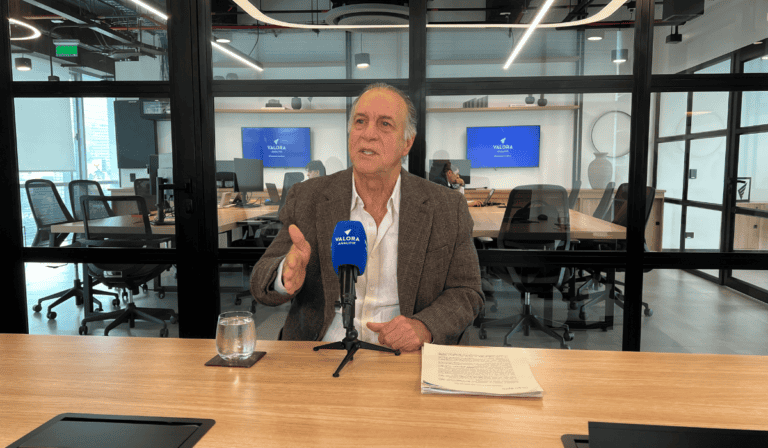

El vicepresidente de Ventas de Lulo Bank, Santiago Mejía, reveló a Valora Analitik que la entidad superará los 600.000 usuarios en Colombia hacia septiembre y que su programa ‘Lulo Pro’, que ofrece beneficios como tasas de rentabilidad del 10 % a la vista, ya captó a 35.000 clientes.

La nueva tarjeta de crédito con cashback, dijo, se consolida como el producto estrella de este neobanco que fue el primero en Colombia en recibir la licencia bancaria de parte de la Superintendencia Financiera. Es importante tener en cuenta que, de acuerdo con el neobanco, la tarjeta de crédito está en fase piloto con algunos clientes.

Según indica Mejía, los últimos dos años han sido retadores por la coyuntura del mercado y las pérdidas acumuladas en su balance. Sin embargo, proyecta alcanzar su punto de equilibrio y reportar números negros en un horizonte de seis a ocho meses.

Ese crecimiento en los indicadores está impulsado por “la eficiencia en la colocación de crédito y el lanzamiento de productos innovadores que han resonado en el mercado”.

Uno de esos productos que se diferencian para los clientes locales es Lulo Pro, un programa diseñado para usuarios que escojan tener su cuenta de nómina en el neobanco, ya sean empleados dependientes o independientes con ingresos superiores a $2 millones.

Este segmento, que ya suma 35.000 clientes, se ha convertido en el más valioso para la entidad. «Estos usuarios abren la aplicación en promedio 65 veces al mes», destacó Mejía.

La propuesta de valor de Lulo Pro incluye:

- 10 % EA a la vista: Un rendimiento inmediato en el bolsillo «Flex»

- Tasa preferencial en uso de la tarjeta de crédito: Por debajo de la tasa

- Bolillos programados: Opciones a 60 y 90 días con tasas que pueden llegar al 10,15% y 10,90% EA, respectivamente.

Tarjeta de crédito: El nuevo producto «gancho» con cashback

Hace dos meses, Lulo Bank lanzó su tarjeta de crédito con la franquicia Mastercard, que rápidamente se ha posicionado como el producto de mayor acogida.

Su estrategia se basa en un sistema de beneficios directos y cashback, de la siguiente manera:

- 1 % de cashback en compras a una cuota

- 2 % de cashback en compras a más de dos cuotas

- 15 % de descuento en Hamburguesas El Corral todos los jueves

- 30 % de cashback en suscripciones a plataformas digitales durante los primeros tres meses.

«Estamos incentivando que las personas puedan ahorrar así mismo con todo lo que gasten», explicó el vicepresidente de Ventas de Lulo Bank.

La aprobación de la tarjeta se basa en un score crediticio favorable o del funcionamiento del motor interno de scoring de Lulo Bank, que puede analizar y preaprobar a un usuario en un plazo de dos a tres meses una vez conoce sus movimientos, sus activos y sus pasivos.

Lulo X: La ventana global para inversiones en dólares y cripto

Desde hace varios años, Lulo Bank lanzó una plataforma que se denomina Lulo X, especializada en inversiones internacionales, que hoy tiene más de 60.000 cuentas abiertas.

Mejía señaló que los usuarios la utilizan principalmente para dos fines:

- Compras en divisas: Evitar el costo adicional del 3 % al 7 % que suelen cobrar las tarjetas nacionales en transacciones internacionales

- Inversión: Ahorro en dólares y euros con una rentabilidad del 3,9 %, y compra directa de criptoactivos como Bitcoin, Ethereum y Solana con el respaldo de la plataforma bancaria.

IA: Motor en servicio al cliente y crédito

La inteligencia artificial (IA) se ha convertido en un pilar operativo para Lulo. Mejía detalló dos implementaciones clave como, por ejemplo, el bot de servicio al cliente tras identificar que el 80 % de las consultas estaban relacionadas con el cálculo de intereses y rentabilidades.

Para solucionar la consulta se desarrolló un bot con IA que ahora resuelve el 90 % de estos casos automáticamente, liberando al equipo humano para tareas más complejas.

Además, el motor de scoring interno que es complementario a la información de las centrales de riesgo tradicionales y que Lulo Bank ha desarrollado con un modelo propio que analiza el comportamiento transaccional de los usuarios dentro de la app.

Recomendado: Cada vez son menos los bancos que registran pérdidas en Colombia: así está el ranking de entidades

«En tres o cuatro meses te entendemos, cómo son tus movimientos, tus activos, tus pasivos», afirmó Mejía. Esto les ha permitido aumentar su tasa de aprobación de créditos, especialmente para aquellos usuarios que buscan su primer crédito (50 % de los casos), construyendo una cartera que calificó como «demasiado saludable».

Los datos también les permiten empezar a planear proyectos para acoger a empresas con servicios financieros dada la oportunidad de crecimiento que se puede generar con ese nicho específico.

Un llamado a la regulación en Colombia

Frente al auge de Fintechs no reguladas que ofrecen crédito a los ciudadanos, Mejía fue enfático: «En Colombia hay más de 300 Fintechs y solo hay ocho reguladas. Esto para los usuarios es un riesgo».

Recalcó la importancia de que los clientes entiendan en dónde depositan sus recursos y que confíen en instituciones vigiladas por la Superintendencia Financiera, un valor diferencial que, según él, Lulo Bank priorizó al optar por el «camino largo y costoso» de obtener una licencia bancaria.

—