La Bolsa de Valores de Colombia (bvc) comunicó nuevos avances de los actos preparatorios en Chile, Colombia y Perú, previstos en el proyecto de integración regional (AMI) que entró en vigor el pasado 23 de mayo de 2022.

De esta manera, el proceso se mueve así en cada país:

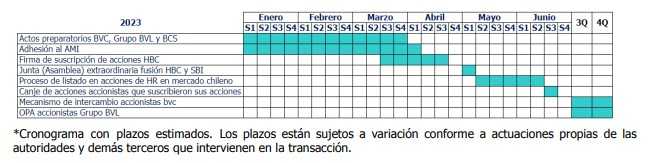

Cronograma

Actos preparatorios del cierre en Chile

● El 25 de enero de 2023, la Comisión para el Mercado Financiero de Chile (CMF) inscribió a la Sociedad de Infraestructuras de Mercado S.A. (SIM) y sus acciones, en el Registro de Valores que lleva dicha entidad.

SIM corresponde a la sociedad que nació de la división de la BCS informada al mercado el pasado 8 de septiembre de 2022. Conforme a los acuerdos adoptados en la Junta Extraordinaria de Accionistas de la Bolsa de Santiago (BCS) en la que se aprobó la división, habiéndose ya obtenido la referida inscripción en el Registro de Valores, tanto la división como la constitución de la SIM producirán pleno efecto en la fecha en que la SIM y sus acciones queden inscritas en la BCS.

● El 28 de diciembre de 2022, se constituyó en Chile la sociedad anónima Holding Bursátil Chilena S.A. (HBC). Esta sociedad corresponde a la holding chilena contemplada en el acuerdo y el 24 de enero de 2023, dicha sociedad presentó ante la CMF la solicitud de su inscripción y la de sus acciones en el registro de valores que lleva la CMF.

De acuerdo con lo establecido en los estatutos de la HBC, la sociedad cuenta con acciones en reserva, las cuales podrán ser colocadas, según lo determine el Directorio de la HBC, para permitir su suscripción por los accionistas de las bolsas.

Una vez que se hayan cumplido las condiciones precedentes señaladas en el AMI, se dará inicio al proceso de suscripción de las acciones de primera emisión de la HBC por los accionistas de las bolsas que hayan suscrito el AMI. Al respecto, cada bolsa informará oportunamente, cómo se llevará a cabo este proceso.

● Una vez completado el proceso de suscripción de las acciones de la HBC por parte de los accionistas AMI, se convocará a juntas extraordinarias de accionistas de la SIM y de la HBC para decidir sobre la fusión de ambas sociedades, pasando la sociedad resultante de dicha fusión a ser la Holding Regional (HR), que será la matriz de las bolsas.

Según lo estipulado en el AMI, la fusión en virtud de la cual se perfeccionará la integración regional está sujeta a la condición suspensiva consistente en que las acciones de primera emisión de la holding regional emitidas con ocasión de la fusión, sean inscritas en el Registro de Valores de la CMF; cumplido lo anterior, se entenderá materializada la fusión.

A su vez, la materialización de la fusión corresponde a la condición bajo la cual se perfeccionará el aporte a la HBC de las acciones de las bolsas de los accionistas AMI que hayan suscrito acciones de primera emisión de la HBC.

Recomendado: Proponen a Juan Pablo Córdoba como presidente de holding de bolsas de Colombia, Chile y Perú

Actos preparatorios del cierre en Perú

La Bolsa de Valores de Lima (BVL) por su parte se encuentra con la Superintendencia del Mercado de Valores (SMV) revisando la solicitud de autorización de integración corporativa.

Por otro lado, se realizarán en calidad de actos posteriores al perfeccionamiento de la integración Regional, una Oferta Pública de Adquisición Posterior (OPA Posterior) en Grupo BVL y Cavali S.A., de acuerdo con el siguiente detalle:

● La HR cumplirá con la obligación de realizar una OPA Posterior en Grupo BVL. Esta OPA Posterior estará dirigida a los accionistas de Grupo BVL que no hayan suscrito el AMI y la contraprestación que se ofrezca cuando menos deberá ser en los mismos términos y condiciones de la operación que la precedió, es decir, esta contraprestación podría consistir únicamente en acciones de la HR.

● Como consecuencia de la Integración Regional, se generaría una adquisición indirecta por parte de la HR respecto de las acciones de Cavali (empresa subsidiaria de Grupo BVL), lo que conlleva a la obligación de formular una OPA Posterior por las acciones de Cavali.

● Actualmente, la SMV se encuentra revisando la solicitud de modificación del Reglamento de Oferta Pública de Adquisición y de Compra de Valores por Exclusión, con la finalidad de aclarar lo necesario para que la contraprestación de la OPA Posterior pueda consistir en valores.

Actos preparatorios del cierre en Colombia

No obligatoriedad de OPAs en Colombia: el AMI contempla algunos actos preparatorios y posteriores relativos al perfeccionamiento de la Integración, respecto de la potencial realización de OPA en Colombia o de su exención, con el fin de viabilizar la transacción.

● De acuerdo con el régimen jurídico aplicable a las bolsas de valores en Colombia, en ningún caso un mismo beneficiario real podrá tener una participación superior al 10 % del capital suscrito de una bolsa de valores.

● Una modificación regulatoria introducida el 20 de enero de 2022, mediante el Decreto 053 de 2022, establece la definición de beneficiario real, determinó que, en caso de una integración de bolsas de valores, la condición de beneficiario real se debe verificar respecto de la composición del capital de la sociedad matriz resultante que, para la Integración Regional, corresponde a la HR.

● Las normas relativas a las OPA en Colombia, establecen que resulta obligatorio realizar una OPA en los casos en que una persona o grupo de personas que conformen un mismo beneficiario real vayan a adquirir una participación igual o superior al 25 % del capital con derecho a voto de una sociedad inscrita en bolsa.

Para el caso en concreto de la integración regional, no resulta obligatorio lanzar una OPA (directa o sobreviniente) por las acciones en circulación de bvc.

—