Tal como lo anticipó Valora Analitik desde hace dos semanas, la Financiera de Desarrollo Nacional (FDN) lanzará mañana una emisión de bonos en la Bolsa de Valores de Colombia.

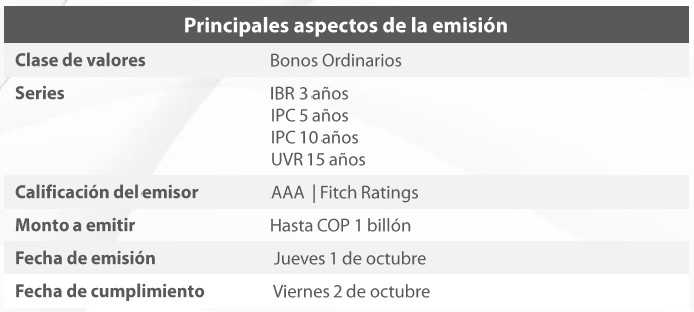

Se trata de una emisión por $1 billón que será colocada en cuatro series:

Tabla: Davivienda Corredores.

Las comisionistas Davivienda Corredores y Casa de Bolsa fungirán como agentes colocadores de la emisión en el mercado local.

De acuerdo con la comisionista Casa de Bolsa (filial del Grupo Aval), esta será la primera emisión de bonos que realiza la FDN en el mercado local.

Los recursos se destinarán a apalancar inversiones en infraestructura nacional, dijo la FDN.

Teniendo en cuenta que la entidad espera que su cartera aumente de $3,7 billones en 2020 a $9,1 billones en 2024 por las amplias necesidades de financiación del sector de infraestructura (estimado COP 112 billones), se convertiría en un emisor recurrente bonos y CDT, dijo la firma.

Su accionista mayoritario es el Gobierno de Colombia, lo cual la convierte en un emisor de bajo riesgo crediticio.

Al ser una emisión de un monto elevado, Casa de Bolsa estima que su bid to cover sería más bajo que el de una de un tamaño inferior, tal como sucedió con las emisiones del Grupo Energía Bogotá y Grupo Sura, las cuales obtuvieron una demanda de 1.8x el monto adjudicado.

Lo anterior podría llegar a favorecer las tasas de corte, el spread promedio de las emisiones indexadas al IPC realizadas por entidades del sector financiero y los TES UVR ha sido de 41 puntos base (pbs) en lo corrido del año (el de la deuda pública interna ha sido de 48 pbs).

Las condiciones completas de la emisión de la FDN se pueden ver aquí.

—