El analista Daniel Lacalle, uno de los más importantes del mundo y la agencia calificadora S&P Global Ratings revelaron su expectativa para los mercados financieros en 2024 y cuáles serían las regiones del mundo con mayores riesgos.

En un escrito de comienzos del 2024, el experto indicó que los mercados cerraron el año 2023 con el repunte más fuerte en años por parte de activos como las acciones, los bonos, el oro y las criptomonedas.

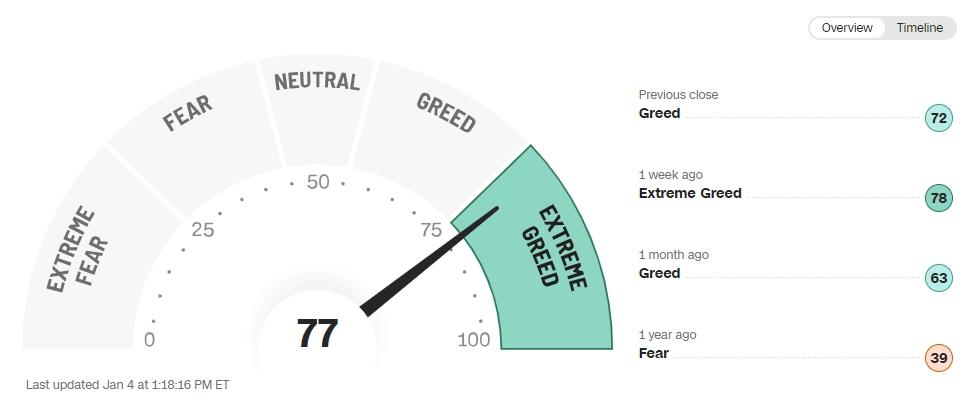

El nivel de complacencia fue evidente, dijo, registrándose un nivel de “codicia extrema” en el Índice de Fear and Greed.

Índice Fear&Greed. Fuente: CNN

El 2023 también fue un año increíblemente malo para las materias primas, en particular el petróleo y el gas natural, algo que muy pocos habrían predicho en medio de dos guerras con impacto geopolítico relevante y importantes recortes de suministro de la OPEP+, aseguró Lacalle.

También, en su concepto, fue un mal año para las acciones chinas, a pesar de un crecimiento económico más lento de lo esperado pero fuerte y de ganancias sólidas en los grandes componentes del índice Hang Seng.

Los mercados se recuperaron debido a una combinación de expectativas optimistas de inflación y recortes agresivos de las tasas de interés por parte de los bancos centrales. La pregunta, según el analista, ahora es: ¿qué pueden esperar los inversores en 2024?

Relacionado: Banco de la República no cree que Colombia caerá en recesión

Factores para invertir en 2024

El año de la desinflación sólo puede venir de una recesión, advirtió en su análisis.

“Las expectativas del mercado de una reducción masiva de la inflación no pueden provenir de lo que los economistas llaman un aterrizaje suave. La razón por la que no hemos visto una recesión en 2023 es porque la oferta monetaria mundial no cayó por debajo de los US$103 billones y terminó casi en el nivel récord de US$107 billones, según cifras de Citi”, agregó.

Además, consideró que los gobiernos de los países desarrollados han seguido gastando “como si la inflación y las subidas de tasas no existieran”.

En su opinión, la política fiscal ha sido “sumamente agresiva”, mientras que la política monetaria “ha sido restrictiva”. Como tal, la caída de los agregados monetarios y el impacto de las subidas de tipos de interés han recaído sobre los hombros del sector privado.

Por el lado de la inflación, dijo que disminuyó en línea con los agregados monetarios, “pero aún no hemos visto el verdadero impacto en la economía debido al efecto de retraso”.

Es probable, según Lacalle, que veamos el impacto a gran escala de la contracción monetaria de 2023 en 2024.

Si la economía se debilita y la demanda agregada del sector privado se desploma, la inflación disminuirá como se esperaba. Sin embargo, dijo que es “es casi imposible ver el tipo de economía ricitos de oro que muchos inversores predicen y alcanzar una inflación del 2 %”.

Los recortes de tipos de los bancos centrales sólo procederán de una economía muy débil. Los bancos centrales nunca actúan de forma preventiva, advirtió.

“Si acaban recortando los tipos en 150 puntos básicos, será porque la desaceleración de la economía es grave. No podemos apostar por una cosa ni por la otra. Si se cree en un aterrizaje suave, no se deben esperar seis recortes de tipos. Alternativamente, si usted cree que los bancos centrales recortarán las tasas cinco o seis veces, debería preparar su cartera para un aterrizaje forzoso, terriblemente malo, de hecho”, aseveró en su documento.

No ignores a China

El informe del analista Daniel Lacalle indica que las materias primas pueden rebotar a medida que el riesgo geopolítico crea un piso y la demanda marginal de China se recupera.

“Los mercados han ignorado la fortaleza de la economía china, que crecerá al menos un 4,5 % en 2023, porque el mercado de valores no ha tenido buenos resultados. Sin embargo, no se debe ignorar una economía que crece a este ritmo a pesar de los inmensos desafíos del sector inmobiliario”, dijo al respecto.

Es probable que la demanda marginal de materias primas energéticas aumente justo cuando el riesgo geopolítico mantiene un piso en el precio, lo que provocará un rebote en el complejo de materias primas gracias a la demanda marginal de China y el rápido crecimiento de la India.

Fue enfático al decir que “América Latina y Europa seguirán decepcionando, mientras que Asia lidera el crecimiento”.

Debido a las expectativas de que lo peor ya pasó y a un rebote relativo del euro frente al dólar estadounidense, los mercados han comprado acciones y bonos europeos. Lo mismo ocurre con los activos de riesgo de América Latina.

Sin embargo, dijo que los problemas son más profundos y complejos. El euro puede rebotar, pero su posición como moneda de reserva mundial se está debilitando en relación con el dólar estadounidense y contendientes en alza como el yuan.

La falta de crecimiento de Europa no se debe a factores exógenos, sino que, como la mayoría de América Latina, es autoinfligida, aseguró Lacalle.

La zona del euro terminó 2023 en recesión a pesar de los bajos precios de las materias primas y del Fondo de Próxima Generación de la UE.

El problema en la zona del euro y en la mayoría de los países latinoamericanos, según el experto, “es la implementación constante de políticas que dañan el crecimiento e inflan a los gobiernos”.

“Para deshacer la pesadilla que ha creado el intervencionismo colectivista, Argentina probablemente pasará por un año de desintoxicación”, dijo sobre los cambios que está proponiendo el recién posesionado presidente de ese país, Javier Milei.

Relacionado: Gobierno de Milei anunció fuerte devaluación del peso y más medidas económicas para Argentina

Destrucción monetaria y Bitcoin

De acuerdo con el documento publicado por el analistas, debido a la destrucción monetaria que han implementado los bancos centrales, los mercados de valores pueden seguir funcionando satisfactoriamente, pero la volatilidad probablemente aumentará a medida que el optimismo del mercado choque con la realidad económica.

Aunque dijo que 2024 probablemente no será el año de las monedas digitales de los bancos centrales, están en proceso, y esto significa una degradación monetaria aún mayor.

En este entorno, consideró que el Bitcoin y el oro pueden seguir apoyando la lucha contra la destrucción del poder adquisitivo de las monedas. “No podemos ignorar la alta volatilidad y el riesgo del bitcoin, pero no podemos olvidar que ha comenzado a separarse de otras criptomonedas para convertirse en una clase de activo propia”, aseguró.

Mientras los bancos centrales preparan el camino para las monedas digitales, que son, según Daniel Lacalle, “lo más parecido a la vigilancia disfrazada de dinero”, las reservas de valor son más necesarias que nunca.

Por eso aseguró que es probable que el oro sea un buen activo sin correlación que proteja contra la degradación de los bonos soberanos y las monedas nacionales.

Es probable, además señaló, que 2024 sea un año de desaceleración significativa en las principales economías considerando las tendencias actuales en el sector privado y un año de creciente deuda pública, que los gobiernos intentarán disfrazar con la destrucción del poder adquisitivo de la moneda.

En ese escenario, apostar por un rápido final del estallido inflacionario puede ser prematuro.

“Si la inflación disminuye como se prevé, será resultado del deterioro de la economía y del gasto excesivo de los gobiernos. Si la deuda y los déficits públicos siguen aumentando, la inflación puede sorprender en el lado negativo. De cualquier manera, la clave en 2024 será protegernos de la destrucción de la moneda. Por lo tanto, invertir no es simplemente importante sino crucial para sobrevivir en este fin gradual del dinero tal como lo conocemos”, concluyó.

Lo que advierte S&P para los emergentes

En uno de sus más recientes informes, la agencia calificadora de riesgo S&P Global dijo que los mercados emergentes (ME) enfrentarán duras condiciones macroeconómicas globales en 2024.

“Un aterrizaje suave en Estados Unidos (con un riesgo elevado de un aterrizaje forzoso), una debilidad persistente en la eurozona, una débil demanda china y dos guerras importantes (Rusia-Ucrania y Israel-Hamas) actuarán como un lastre para el crecimiento en los mercados emergentes”, aseguró la firma estadounidense.

Esta dinámica se está produciendo en un contexto de tasas de interés globales que “probablemente se mantendrán altas”.

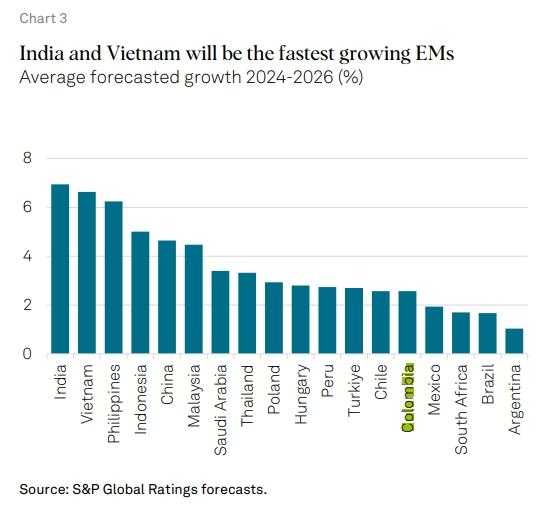

De acuerdo con la agencia, varios mercados emergentes seguramente navegarán mejor que sus pares en el desafiante contexto macroeconómico global en 2024.

Las tendencias estructurales que permitirán a estos mercados emergentes mitigar el impacto de los vientos en contra a nivel global son el nearshoring (particularmente positivo para México, India y Vietnam) y la transición energética (favorable para Indonesia, Chile y Filipinas, entre otros).

Menor crecimiento y tasas más altas por más tiempo

“Seguimos viendo un riesgo importante de que la evolución macroeconómica resulte mejor de lo previsto. De hecho, éste ha sido el patrón durante el año pasado, y muchos de los elementos que contribuyeron a ello siguen vigentes”, advirtió S&P en su informe.

Los mercados laborales siguen siendo ajustados en una amplia gama de economías, agregó, incluso aunque las cifras principales de crecimiento son divergentes.

El otro factor que señaló es la política fiscal, que sigue siendo expansiva durante esta parte del ciclo. Esto también está ocurriendo en un gran número de economías, impulsando la producción, la demanda laboral y los salarios más de lo que sería el caso de otra manera.

Y aseguró que: “Un escenario de crecimiento alcista también implica que las tasas de interés tendrán que permanecer altas por más tiempo”.

Esto es relativo a su base de referencia, que ya es más alta y a más largo plazo, explicó.

“Los riesgos a la baja para nuestro escenario base se relacionan principalmente con las incertidumbres en torno a la transmisión de tasas de interés oficiales más altas a las condiciones financieras y a la economía real”, indicó.

Dado el fuerte aumento de las tasas de política y de mercado desde principios de 2022, estos ajustes no serán pequeños. En la medida en que la reacción a tasas más altas no sea lineal, estos grandes aumentos de tasas plantean mayores riesgos a la baja, dijeron los analistas de la firma.

“No es sorprendente que esta desventaja sea mayor cuando los reinicios toman más tiempo y el ajuste de la tasa es mayor”, añadió.

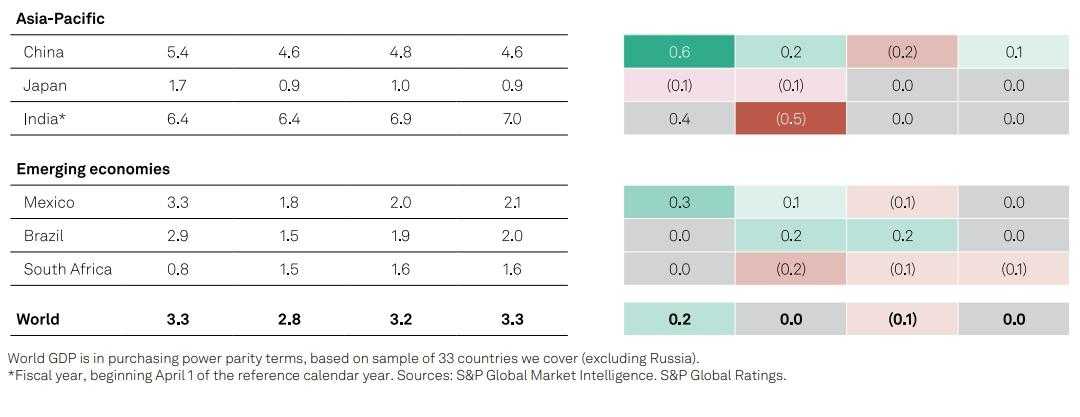

Las previsiones de S&P fueron actualizadas para el crecimiento del PIB de las economías avanzadas que se mantienen prácticamente sin cambios para Estados Unidos y la eurozona en su conjunto (véase el gráfico 4).

Su previsión de crecimiento global es un 0,2 % mayor este año y se mantiene sin cambios durante el período 2024-2026. Las principales revisiones se produjeron en los grandes mercados emergentes: China e India.

Revisó las previsiones de España, Francia y el Reino Unido al alza y a Italia a la baja, y todos estos movimientos han sido inferiores a 30 puntos base, debido principalmente a los remanentes de las revisiones del PIB de 2022.

Los mercados emergentes tuvieron revisiones algo mayores para los países clave, concluyó.