Glenfarne Group y Partners Group anunciaron la expansión de la presencia de EnfraGen en Colombia a través de la adquisición de Termovalle.

Con la operación, EnfraGen aumenta su capacidad conjunta a 1,7 GW, tras sumar los 241 MW adquiridos con Termovalle, la planta de gas natural más grande en el occidente de Colombia.

EnfraGen, LLC («EnfraGen»), desarrollador, propietario y operador de activos de infraestructura de energía renovable y de estabilidad de red en países de América Latina y propiedad de Glenfarne Group y Partners Group, en nombre de sus clientes, anunció que se ha completado la adquisición de Termovalle S.A.S E.S.P, la planta a gas natural más grande del occidente de Colombia.

Los vendedores son Juneau Business Inc., Termovalle Investment Limited, Altra Private Equity Fund II LP, Altra Private Equity Fund II-A, Fondo de Capital Privado Altra FCP II y Altra Investments II GP Inc. Con una capacidad instalada de 241 MW, esta nueva adquisición incrementa el portafolio de activos de energía operacionales y en construcción de EnfraGen a una capacidad conjunta de aproximadamente 1,7 GW.

Tras esta adquisición, Termovalle pasará a llamarse Prime Termovalle S.A.S. E.S.P. Termovalle es la planta de gas más eficiente de Colombia y se beneficia de la tecnología de doble combustible. Ubicada en Palmira, Termovalle proporciona capacidad y energía indispensables para el sistema eléctrico colombiano y está estratégicamente ubicada para beneficiarse de la terminal de importación de GNL propuesta por el gobierno colombiano.

Recomendado: Consumo de gas natural en Colombia disminuyó 5,72 % en última semana de diciembre

EnfraGen opera su portafolio de activos de estabilidad de la red en Colombia bajo la marca Prime Energía, que también incluye la planta de gas natural Termoflores de 610 MW en Barranquilla, la cual fue adquirida en 2019.

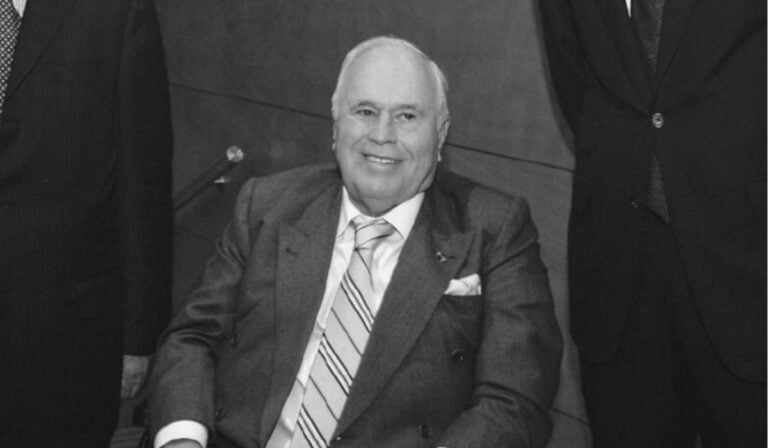

Brendan Duval, CEO de EnfraGen y socio gerente de Glenfarne Group dijo: “Nuestro portafolio de activos de estabilidad de la red en América Latina con grado de inversión, diseñada para respaldar la adopción acelerada de energías renovables, ha crecido significativamente en los últimos años y posiciona a EnfraGen en el centro del proceso de transición energética. La adquisición de Termovalle expande y diversifica la presencia de EnfraGen en Colombia reforzando nuestro compromiso con este importante y atractivo mercado. La adquisición también le proporciona a EnfraGen sinergias y apalancamiento operativo adicional y eficiencia en todo el negocio de Prime Energía Colombia».

Recomendado: Cayó producción de petróleo y gas en Colombia durante enero

Ed Diffendal, director gerente de infraestructura privada para las Américas de Partners Group, agregó: “La adquisición de Termovalle promueve el crecimiento de EnfraGen y es un símbolo de la sólida cartera de oportunidades que crecen gradualmente en América Latina, fundamentales para la estrategia de inversión en transformación de Partners Group. Creemos que el modelo comercial de EnfraGen que se centra en la estabilidad crítica de la red y en los activos renovables de valor agregado, continuarán brindando nuevas oportunidades para el negocio y reforzará la posición de EnfraGen como una de las empresas de infraestructura energética más importantes de América Latina».

EnfraGen realizó la compra a través de su subsidiaria EnfraGen Energía Sur. Paul Hastings se desempeñó como asesor legal en Estados Unidos y Gómez-Pinzón se desempeñó como asesor legal local en Colombia de EnfraGen.

BNP Paribas actuó como asesor financiero de los vendedores. Philippi Prietocarrizosa Ferrero DU & Uría se desempeñó como asesor legal colombiano y Simpson Thacher & Bartlett se desempeñó como asesor legal estadounidense de los vendedores.

EnfraGen, a través de su división Prime Energía en Chile, también es propietaria de cinco plantas de estabilidad de la red en operación, con una capacidad instalada total de 409 MW, y cinco plantas de estabilidad de la red en construcción, con una capacidad instalada total estimada de 375 MW.

La compañía anunció recientemente un proceso de refinanciamiento exitoso de más de US$ 1.700 millones para consolidar sus activos en América Latina.

—