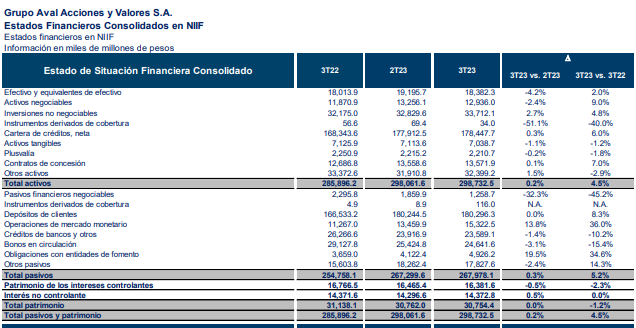

Grupo Aval publicó hoy sus resultados del tercer trimestre del año en los que la utilidad neta cayó un 84 % a $64.800 millones (US$16,3 millones), frente a igual periodo del año pasado, por un deterioro en la cartera de créditos.

Por su parte, el deterioro de la cartera de créditos y cuentas por cobrar aumentó un 75,8 % en el tercer trimestre a $1,3 billones.

«En el trimestre hemos observado un comportamiento débil en todos los tipos de cartera relacionado a la desaceleración económica», explicó Grupo Aval en el reporte.

Los ingresos por intereses del conglomerado financiero repuntaron un 40,7 % en el tercer trimestre a $7,33 billones, frente al mismo tramo del año previo.

Las provisiones por deterioro de cartera y cuentas por cobrar alcanzaron $9,84 billones al cierre de septiembre.

«Las altas tasas de interés, las presiones inflacionarias y la desaceleración económica han provocado un deterioro de la calidad de nuestra cartera tanto en el trimestre como en el año», precisó el reporte.

«No obstante, la formación de cartera en mora comienza a mostrar señales de mejora en los productos que habían mostrado mayor deterioro como son libre destino y tarjeta de crédito», agregó.

Recomendado: Clientes del Grupo Aval obtendrán de $1 a $5 millones con dale! Así pueden hacerlo

Situación de cartera de Grupo Aval

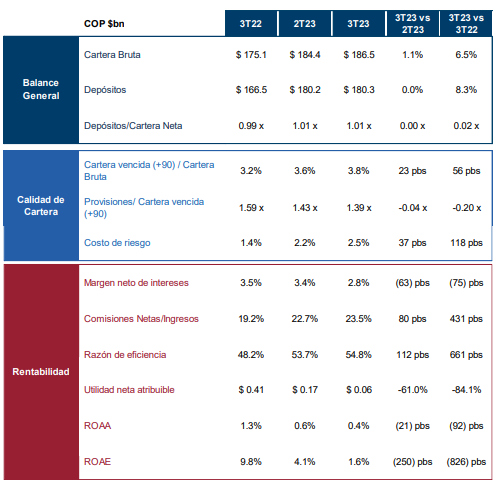

El indicador de cartera vencida a más de 30 días cerró el 3T23 en 5,3 %, 5,1 % para 2T23 y 4,3 % para 3T22. El indicador de cartera vencida a más de 90 días fue 3,8 % para 3T23, 3,6 % para 2T23 y 3,2 % para 3T22.

El indicador de cartera comercial vencida a más de 30 días fue 4,5 % para 3T23, 4,5 % para 2T23 y 4,2 % para 3T22; el indicador de cartera comercial vencida a más de 90 días fue 4,0 %, 3,8 % y 3,6 %, respectivamente.

El indicador de cartera de consumo vencida a más de 30 días fue 6,2 % para 3T23, 5,8 % para 2T23 y 4.3% para 3T22; el indicador de cartera de consumo vencida a más de 90 días fue 3,5 %, 3,1 % y 2,6 %, respectivamente.

El indicador de cartera hipotecaria vencida a más de 30 días fue 6,5 % para 3T23, 6,2 % para 2T23 y 5,0 % para 3T22; el indicador de cartera hipotecaria vencida a más de 90 días fue 3,6 %, 3,4 % y 3,1 %, respectivamente.

—