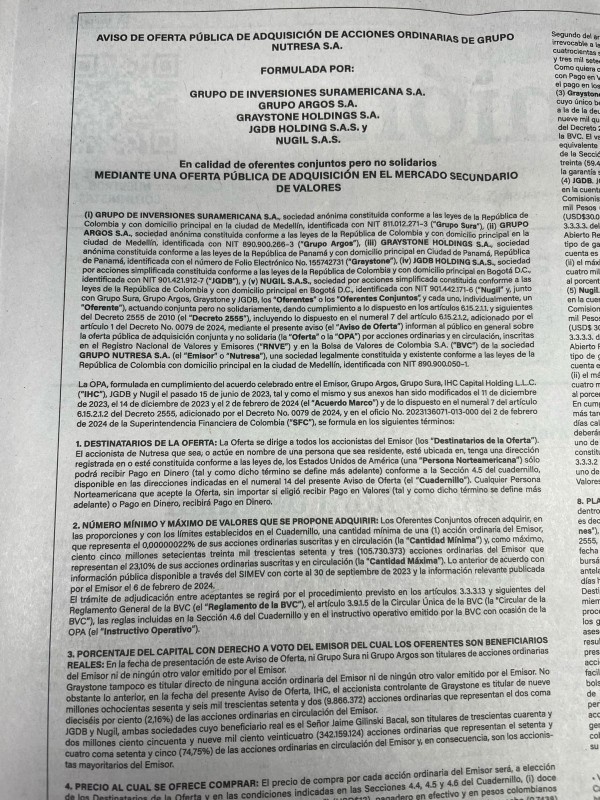

Se concretará oficialmente el acuerdo entre el Grupo Empresarial Antioqueño (GEA) y el Grupo Gilinski por Grupo Nutresa, luego de que la Superintendencia Financiera de Colombia autorizara la última Oferta Pública de Adquisición (OPA) por Nutresa.

El anuncio de la oferta pública fue divulgado en medios, detallando los compromisos que permitirán cerrar este millonario negocio entre el Grupo Gilinski y las empresas del GEA.

El regulador respaldó la movida definitiva del empresario vallecaucano, que adquirirá el 23,1 % restante de Grupo Nutresa, garantizando que los accionistas minoritarios tengan las mismas condiciones en la transacción.

Recomendado: Se vienen los cambios más grandes en décadas para empresas antioqueñas: estos son los detalles

Así será la OPA de Gilinski por Nutresa

En la OPA, Gilinski pagará US$12 por cada acción de Nutresa, lo que marcará el último paso en el acuerdo entre el grupo caleño y el GEA. Según el pacto, el banquero cederá sus acciones en Grupo Sura, que, tras varias OPA desde 2021, sumaron el 38 %.

A cambio, Gilinski recibirá al menos el 87 % de las acciones de Nutresa, además del porcentaje adicional que obtenga por la última oferta pública. La Superintendencia Financiera aprobó la OPA después de un requerimiento de información, en los términos del acuerdo.

Es importante señalar que en la oferta podrán participar los accionistas minoritarios para decidir si desean permanecer en la empresa o no. La OPA de Gilinski por Nutresa abarcará desde una cantidad mínima de acciones (0,00000022 %) hasta una máxima (23,1 %). En caso de alcanzar esta última, Gilinski y su socio árabe IHC tendrán el control total de la compañía.

La oferta llega después de dos pasos clave en el negocio: la escisión de Grupo Nutresa y el primer intercambio directo de acciones. Tras la escisión, Grupo Sura y Grupo Argos entregaron a Nugil y JGDB Holding (de Gilinski) y a IHC el 45,5 % de las acciones que tenían en Nutresa. De este modo, Gilinski e IHC obtuvieron una participación del 76,9 % en Nutresa. Luego, Gilinski e IHC cedieron su participación en Sura (38 %) y en Sociedad Portafolio (15 %).

Según los términos del acuerdo, los accionistas de Nutresa podrán:

– Vender sus acciones a US$12 cada una.

– Intercambiar acciones en Nutresa por acciones en Sura y Portafolio.

– Vender parte de sus acciones e intercambiar otra parte.

Las aceptaciones de la oferta deberán presentarse dentro de los 10 días hábiles bursátiles contados desde la fecha de inicio del plazo para la recepción de aceptaciones, es decir, el periodo comprendido entre el 18 de marzo de 2024 y el 3 de abril de 2024.

—