Ecopetrol informó este miércoles que, con base en la autorización del Ministerio de Hacienda, realizó su primera operación de manejo de deuda pública externa por US$2.000 millones.

Con esta movida, la petrolera buscará refinanciar parcialmente el crédito obtenido para fondear la adquisición del 51,4% de Interconexión Eléctrica S.A. (ISA), negocio que se consolidó en agosto pasado con la firma de un convenio interadministrativo entre la firma y el Minhacienda.

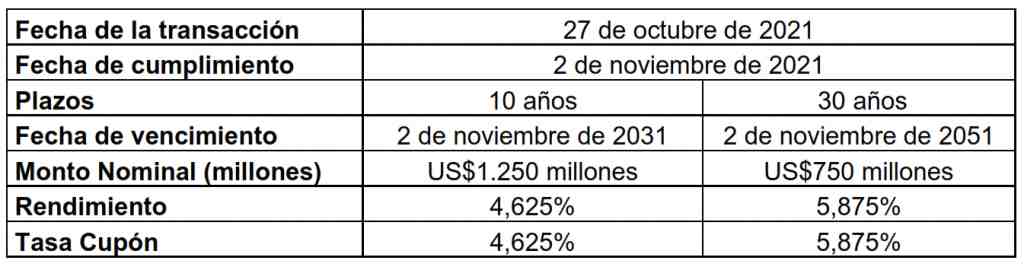

Los bonos se emitieron a 10 y 30 años. Los primeros alcanzaron un monto de US$1.250 millones, tendrán fecha de vencimiento en noviembre del 2031 y un rendimiento de 4,625%. Lea más en Energía y Minería.

En tanto, los que vencerán en noviembre del 2051, se emitieron por US$750 millones y tendrán un rendimiento de 5,875%.

“Con esta operación, Ecopetrol mejora su perfil de deuda al extender la vida media de la misma, a tasas de mercado históricamente competitivas, sin generar un incremento en el endeudamiento total”, dijo la empresa en un comunicado.

El libro de la emisión alcanzó un valor de más de US$7.600 millones, que equivale a 3,8 veces el monto colocado e incluyó demandas de alrededor de 270 inversionistas de Estados Unidos, Europa, Asia y América Latina.

S&P Global Ratings asignó su calificación de emisión de ‘BB+’ a la emisión realizada por Ecopetrol. “Consideramos que la transacción es neutral en cuanto a la deuda, porque Ecopetrol usará los recursos para pagar parte del crédito en circulación de dos años que se emitió para financiar la adquisición de ISA”, dijo.

Recomendado: SuperFinanciera deja en firme inscripción de eventual emisión de acciones de Ecopetrol

Y agregó que consideran que el índice de deuda neta a Ebitda de Ecopetrol se mantendrá en aproximadamente 2,3 veces para el 2021.

Esta movida se da en un momento en que la Superintendencia Financiera de Colombia dejó en firme la inscripción de Ecopetrol para una eventual emisión de acciones.

De hecho, este miércoles, la Superintendencia emitió el denominado registro de inscripción de la emisión de acciones de la empresa en el Registro Nacional de Valores y Emisores (RNVE). Con la expedición de ese registro, quedó en firme la autorización para la emisión de acciones de la petrolera.