Valora Analitik tuvo acceso a un informe de Scotiabank Global Equity Research en el que analiza la actualidad de la OPA que lanzó el grupo Gilinski por las acciones de Nutresa.

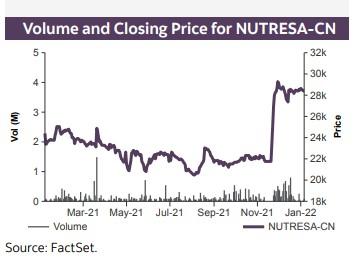

Arranca el informe con un precio objetivo de $28.000 para las acciones de la empresa de alimentos colombiana y una recomendación de “sector outperfom”. Lea todas las noticias de mercados aquí.

En el documento de Scotiabank los analistas revelan que fueron invitados a una presentación de Grupo Argos donde su equipo explicó sus puntos de vista sobre la valoración de los negocios, las ofertas públicas y los planes para reforzar la rentabilidad de los accionistas.

“Lo que quedó claro de nuestra conversación fue que Grupo Argos piensa

a) que las ofertas por Sura y Nutresa están por debajo de su valor intrínseco, (tal como se ratificó hoy jueves 6 de enero en un comunicado)

b) que los valores de mercado del Grupo Empresarial Antioqueño (GEA) también están significativamente por debajo del valor intrínseco, y

c) que el conglomerado puede hacer cosas para reducir las brechas de valoración intrínsecas del mercado y reforzar la liquidez de las acciones.

El banco canadiense consideró que “la conversación más interesante gira en torno a los impulsores más claros para la reducción de la brecha de valoración en Nutresa: mayor rendimiento para los accionistas a través de dividendos, una cotización de mayor liquidez y un socio estratégico junto con una simplificación de las estructuras de tenencia cruzada”.

Dividendos

De acuerdo con el equipo de análisis, como en cualquier defensa de adquisición, los dividendos más altos para los accionistas “pueden usarse como un incentivo para que los accionistas se queden con sus acciones”.

Obviamente, dijo, un anuncio rápido de un aumento propuesto, y la cantidad exacta, “será fundamental para que los accionistas sopesen el beneficio del mayor rendimiento en un modelo de descuento de dividendos”.

Igualmente, en el reporte se destaca que es importante que esto “debería venir a través de un aumento de pago (permanente), en lugar de un dividendo extraordinario (de una sola vez)”.

El lado flaco de esa propuesta, según el banco Scotiabank, es que dichos fondos “reducirían el monto disponible para fusiones y adquisiciones dilutivas (una característica del sector, no solo de Nutresa), lo que pensamos que al mercado en general le gustaría”.

Liquidez

En sintonía con sus primeros apuntes, el banco canadiense indicó que no es ningún secreto que la devaluación, las reglas actuales de asignación de fondos de pensiones, los requisitos de gobierno deficiente y una regulación obsoleta (como la de las recompras o la licitación actual) “están agotando el interés en el mercado de valores local”.

Las acciones con promedios de negociación diario (ADTV por su sigla en inglés) por debajo de los US$5 millones “son indeseables para muchos inversionistas internacionales, y mucho menos para aquellos por debajo de US$1 millones”.

Es por eso que el GEA buscará cotizaciones en mercados que puedan reforzar la liquidez, dijo Scotiabank, lo que está en línea con anuncios recientes de listar las acciones de Cementos Argos en la Bolsa de Nueva York.

En el caso de Nutresa, los analistas del banco creen que los activos estadounidenses no parecen lo suficientemente grandes como para merecer una lista individual, por lo que indican que un “listamiento local con un ADR es la opción más probable”.

“Sin embargo, esta no es una opción exenta de riesgo y requiere una cotización que sea lo suficientemente grande como para ser líquida (citando algunos intentos peruanos fallidos), pero que también conlleva riesgo de despliegue de capital. Sin embargo, siempre hemos pensado en esta opción como una obviedad para Nutresa y otros nombres del segmento de bebidas y alimentos menos líquidos como Herdez y Alicorp”, detalló el informe conocido por Valora Analitik.

Con eso de referencia, Scotiabank Global Equity Research lanzó una idea: “¿por qué no recomprar una gran cantidad de acciones a lo largo del tiempo y luego listarlas en los EE. UU. para evitar riesgos de despliegue de capital?”.

Inversionista estratégico y estructuras cruzadas

Después de aproximadamente una década de cubrir las acciones de este grupo, el banco dijo que esta fue la primera vez que escuchó un reconocimiento de las desventajas de la estructura de participación cruzada y la necesidad de una vía alternativa para el control.

Aquí es donde el inversor estratégico entró en la conversación con el grupo.

Una o dos estrategias podrían garantizar el control conjunto a través de acuerdos de accionistas y, al mismo tiempo, reducir el tamaño de la participación cruzada, consideró Scotiabank.

Los analistas le preguntaron al grupo si considera la entrada de inversores financieros, “pero parece más centrado en los inversionistas estratégicos”.

Entonces, el banco canadiense pregunta: ¿Por qué Gilinski no habla con los vendedores? Y lanzó otra pregunta: “¿si GEA está hablando activamente con nosotros, y presumiblemente con otros analistas, ¿por qué Gilinski no está hablando con los vendedores? Si sus planes son sólidos, la oferta tentadora y su crítica a la gestión actual merecían, ¿por qué no participar?”.

En ese sentido, Scotiabank critica por qué Gilinski no habla con el lado vendedor en lugar de depender únicamente de los periódicos, la radio y las revistas.

“Pensamos que hablar con especialistas que llevan años hablando con la dirección de estas empresas, evaluándolas frente a sus pares, y escuchar los gustos y disgustos de sus inversores institucionales, seguramente podría aportar algo de credibilidad a sus planes. Pero parece que está evitando en gran medida a los inversores institucionales internacionales mientras depende del deber fiduciario para ganar tracción institucional local (fondos de pensiones), mientras que realmente se centra en sus esfuerzos de campaña en la parte más difícil: conseguir inversores minoristas”, consideraron los analistas.

Para el banco canadiense, “el enfoque de Gilinski con incentivos para que los pequeños corredores locales convenzan a sus clientes de gestión de patrimonio apunta claramente en esta dirección”.

Sin embargo, enfatizó en que “las conversaciones de los analistas de Scotiabank con los fondos de pensiones sugieren que es posible que (Gilinski) no los tenga en el bolsillo”.

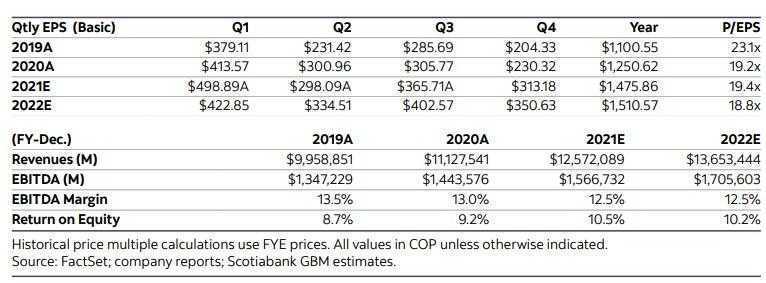

Estimaciones de Scotiabank sobre Nutresa:

Progreso de la oferta

En opinión de Scotiabank Global Equity Research, esta es, en parte, “la razón por la que no nos sorprende la escasa tracción que ha recibido la licitación hasta ahora”.

Detalló que con el 4,6 % del total de acciones en circulación de Nutresa y el 7,4 % del umbral máximo de oferta, “el interés parece ser bastante bajo en este momento”.

Dicho esto, los analistas del banco esperan “que el gran dinero institucional inteligente esperará hasta el último día antes de tomar una decisión, con la esperanza de incentivar una oferta más alta, por lo que, independientemente del progreso actual de la licitación, creemos que estará hasta el último día en las dos últimas días”.

Lea más: Las OPA en Bolsa de Colombia: lo que viene tras las ofertas por Sura y Nutresa

¿Menos que una posición de control?

Desde el comienzo de este proceso, dijo el banco, pensamos que el esfuerzo de Gilinski no alcanzaría una posición de control. Pero también estaba claro que él sabía esto.

Por lo tanto, explicó el informe, cada vez más la idea de que Gilinski puede estar bien tomando menos del umbral de control del 51 % establecido en la propuesta de oferta, pero, ¿lo hará?

“Este es nuestro análisis: si su plan es controlar la Junta requiriendo ciertos miembros del directorio (cuatro) para recusarse en ciertos temas (importantes para Gilinski y que pueden entrar en conflicto con Grupo Argos o Grupo Sura), necesita suficientes asientos para superar a los cuatro independientes restantes”.

“Todavía vemos a los cuatro independientes alineados con GEA, pero si Gilinski lograra dos asientos en la Junta (~ 25% de los votos necesarios), solo tendría dos independientes alineados con GEA al otro lado de la mesa, pero en un punto muerto con sus asientos”, aseguró el banco.

Por lo tanto, el equipo de analistas de Scotiabank concluyó que el oferente “apuntará a tres o más (>37,5% de propiedad) para controlar el umbral de votación independiente”.

En este nivel, dijo, creemos que podría sentirse tentado a dejar el piso en el rango de oferta del 50,1 % al 62,6 %, eliminar los deseos de control y marcharse con un recuento de acciones por debajo del control, lo que también puede aumentar su poder de voto en las entidades financieras del grupo (vía asientos en Nutresa).

—