Un nuevo análisis elaborado por Jupiter AM, uno de los fondos de gestión de activos más importantes del mundo, abarca el apetito inversionista que se tiene para los mercados emergentes en el marco de la pandemia del Covid-19.

Empieza por explicar el informe que, hace un año, se preveía que 2021 iba a ser un lapso excepcional para la deuda de los mercados emergentes.

El punto sorpresivo es que la deuda emergente se ha comportado peor que la de los mercados desarrollados y el pesimismo, a ojos del análisis, parece ser cada vez más profundo, por lo que los inversionistas no manifiestan perspectivas positivas.

Son cinco los ejes de análisis a los que los inversionistas están dándole mayor peso: China, Covid-19, la inflación, el aumento de los tipos de los bonos del Tesoro de Estados Unidos y la revalorización del dólar.

El análisis contempla un escenario que, sin embargo, deja espacio para el cambio de perspectiva a manos de los analistas.

Visión sobre las cuentas fiscales

Esto último anclado al hecho de que, durante el año pasado, el grueso de los mercados emergentes no ha tenido los estímulos gubernamentales que sí se ha visto en los mercados desarrollados.

Agrega el análisis de Jupiter que 2021 también ha sido un año marcado por las subidas del dólar y los tipos de interés, por esto último es que se estima que la deuda emergente es vulnerable.

“Con algunas excepciones, los países emergentes son mucho más prudentes en la actualidad y también dependen mucho menos de la financiación externa de los mercados desarrollados, dado que existen más inversores locales que suelen invertir con horizontes más largos”, añade el documento.

Recomendado: Aumenta sentimiento negativo de inversionistas por los mercados emergentes

Llama la atención el informe en el hecho de que en los países emergentes, al ser más sensibles a la inflación de los alimentos y la energía, los bancos centrales se han visto presionados a tomar decisiones que pueden trastocar el proceso de reactivación.

Aclara sin embargo el análisis que se estima que la actual inflación sea un fenómeno coyuntural y hacia la segunda mitad del año se vea una suerte de normalización de precios.

¿Se mantendrá el pesimismo?

Todavía así, el análisis de Jupiter es claro en manifestar que el sentimiento del mercado hacia los países emergentes se ha vuelto “excesivamente pesimista”.

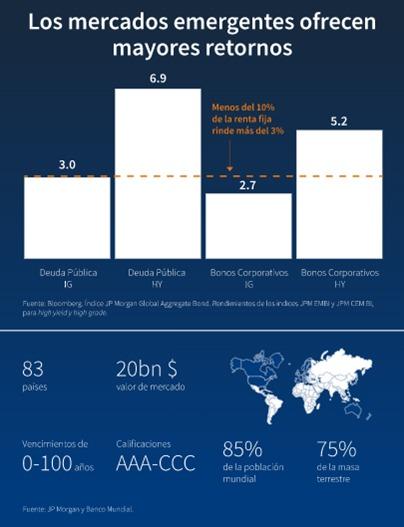

Lo anterior teniendo en cuenta que la deuda emergente ya es una de las áreas de la renta fija con menos presencia en las carteras, con especial énfasis en la deuda corporativa.

“Por ahora, dentro de nuestras estrategias, la duración se mantiene baja, lo que significa que, si los tipos de interés suben, podría ser beneficioso y prácticamente no tenemos riesgo en divisas emergentes. Estamos protegiendo las carteras frente al aumento de la inflación invirtiendo en empresas con exposición al dólar estadounidense y capaces de trasladar la inflación a los consumidores”, se lee en el documento.

El escenario destacable es que, a ojos de la firma, hay buenas oportunidades de inversión en empresas latinoamericanas con exposición al consumo estadounidense, empresas de energías renovables, de logísticas en la India, e incluso en Turquía y China.

“En un mundo en el que el 90 % de la renta fija rinde menos del 3 %, los rendimientos más elevados y la prima de diferencial que ofrece la inversión en los mercados emergentes resultan difíciles de obviar atendiendo únicamente a los rendimientos; 2022 podría brindar mejores oportunidades de inversión de lo que muchos piensan”, concluye el informe.