El Banco de la República de Colombia (BanRep) presentó su vigésimo reporte de Estabilidad Financiera en el que aseguró que, en términos generales, desde el último trimestre de 2021 a febrero de este año, el crédito se ha venido acelerando en todas sus modalidades.

“El reporte cumple el objetivo de presentar el diagnóstico del sistema financiero y deudores. Así como las vulnerabilidades que puedan generar en la estabilidad económica”, comentó Leonardo Villar, gerente general del BanRep.

El crédito de consumo ha sido el de mayor incremento en este tiempo en los establecimiento de crédito (EC) bancarios, seguido de los préstamos de vivienda. Lea más Noticias Macroeconómicas.

A enero de 2022 los activos de los EC ascendieron a $852,7 billones, donde la mayor participación la tuvo la cartera de créditos (66,3%). Allí, la cartera comercial y de consumo fueron 82,4% de la cartera.

De hecho, el reporte señaló que estamos en el segundo nivel más alto del crédito de hogares desde la crisis previa al 2008.

Recomendado: Deuda externa pública y privada de Colombia subió en febrero, pero sigue debajo de 50 % del PIB

Como comentó Daniel Osorio, director del Departamento de Estabilidad Financiera del BanRep, los buenos resultados son producto de la caída en las carteras vencidas, así como de la aceleración de los préstamos a empresas y hogares que permitieron indicadores robustos de solvencia y liquidez.

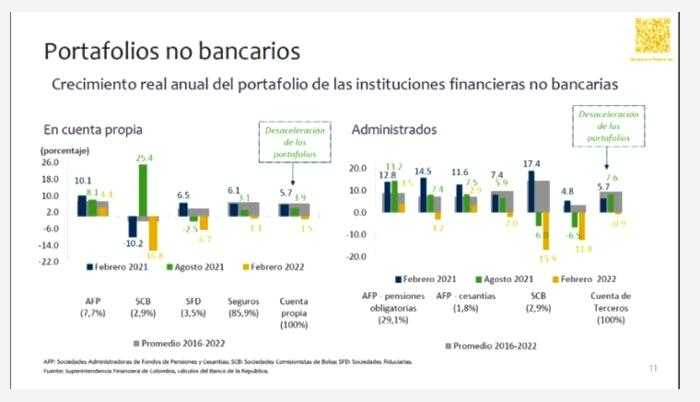

No obstante, las instituciones financieras no bancarias (IFNB) como las administradoras de fondos de pensiones, sociedades comisionistas de bolsa, sociedades fiduciarias y entidades aseguradoras, registraron un menor crecimiento de sus portafolios en cuenta propia y de terceros, y una caída en su rentabilidad.

Osorio explicó que eso se debe a mayor volatilidad en los mercados locales y al apretamiento gradual y anticipado de las condiciones financieras globales, aunque este no ha tenido aún mayor impacto en el sistema en su conjunto.

Además, dice que hay que tener en cuenta que la participación de inversionistas extranjeros en el mercado local de títulos se deuda pública se han mantenido estables.

Los riesgos:

El reporte de estabilidad financiera del BanRep señaló algunas vulnerabilidades a futuro a las que hay que prestar atención para no afectar el buen desempeño que se trae a este punto.

En primer lugar, se habla de la fragilidad de instituciones financieras, aunque esta particularmente como señala el informe no es relevante aún dado los buenos niveles de solvencia y liquidez, pero hay que estarla monitoreando.

Recomendado: Equipo técnico del BanRep hace fuerte revisión al alza de pronósticos de inflación de Colombia

Lo anterior, pues como explica Osorio, “preocupa que hay una vulnerabilidad emergente y es que a futuro haya un crédito de consumo excesivo que pueda desestabilizar la estabilidad financiera”.

Y junto con esto, se menciona la exposición ante cambios súbitos en las condiciones financieras globales, dado que hay alta incertidumbre sobre la inflación internacional y global, y el elevado volumen de deuda pública en manos de inversionistas extranjeros.

Allí uno de los mitigantes podría ser la reducida exposición directa a la invasión de Rusia y Ucrania y la resiliencia del sistema financiero.

El Fondo Monetario Internacional (FMI), en su informe de perspectivas económicas de abril de 2022, redujo la proyección de crecimiento económico global en términos reales en 1,3 puntos porcentuales para 2022, “una corrección que responde en gran medida a los impactos de la guerra entre Rusia y Ucrania”, concluyó el informe.

—