ASIA-PACÍFICO: yen japonés en mínimos desde 1990 provoca intervención bancaria

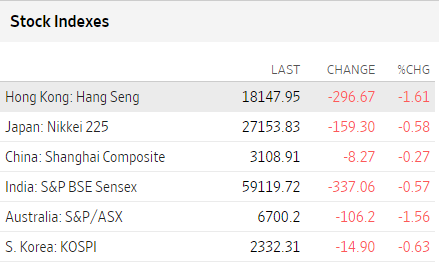

Los mercados de valores asiáticos cayeron este jueves tras la decisión de tipos de interés de la Reserva Federal de EE. UU. y otros bancos centrales.

La Bolsa de Japón cerró con retrocesos de los sectores equipamiento de transporte, automóvil y componentes, y cristal que impulsaron los índices a la baja. Al cierre de Tokio, el Nikkei 225 retrocedió un 0,58 %, para alcanzar un nuevo mínimo de un mes.

De igual manera, el yen se llegó a mínimos desde 1990, lo que provocó la intervención del Banco de Japón.

Así, las autoridades intervinieron en el mercado de divisas por primera vez desde 1998 para apuntalar la maltrecha moneda.

El dólar caía más de un 1 % hasta 142,3 yenes, después de haber cotizado más de un 1 % al alza frente a la moneda japonesa.

El Gobierno japonés intervino en el mercado de divisas para vender dólares a cambio de yenes, con el fin de frenar las fuertes caídas recientes de la moneda japonesa, según declaró el jueves el principal responsable en materia de divisas, Masato Kanda.

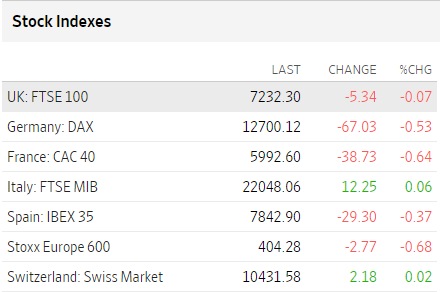

EUROPA: Banco de Inglaterra también sube tasas de interés, Turquía baja

Las bolsas europeas bajan este jueves mientras asimilan el alza de tasas de la FED y las nuevas proyecciones macroeconómicas. Además, se conoció la decisión del Banco de Inglaterra.

Los números rojos han vuelto a extenderse por los mercados de uno y otro lado del Atlántico, favoreciendo un acercamiento a soportes que hay que vigilar.

El Banco de Inglaterra votó para aumentar su tasa base a 2,25 % desde 1,75 % el jueves, por debajo del aumento de 0,75 puntos porcentuales que esperaban muchos operadores.

La inflación en el Reino Unido cayó levemente en agosto, pero en un 9,9 % interanual se mantuvo muy por encima del objetivo del banco del 2 %. La energía y los alimentos han experimentado las mayores subidas de precios, pero la inflación subyacente, que excluye estos componentes, se mantiene en el 6,3 % anual.

El BOE redujo su tasa clave, conocida como tasa bancaria, hasta el 0,1 % en marzo de 2020 en un intento por impulsar el crecimiento y el gasto al comienzo de la pandemia del coronavirus. Sin embargo, cuando la inflación comenzó a aumentar considerablemente a fines del año pasado, fue uno de los primeros bancos centrales importantes en iniciar un ciclo de aumento en su reunión de diciembre.

Por otro lado, el Banco Central de Turquía sorprendió a los mercados una vez más con su decisión el jueves de reducir su tasa de interés clave, a pesar de que la inflación en el país superó el 80 %.

Los responsables de la política monetaria del país optaron por un recorte de 100 puntos básicos, lo que elevó la tasa repo clave a una semana del 13 % al 12 %. En agosto, la tasa de inflación turca se registró en 80,2 %, acelerándose por decimoquinto mes consecutivo y el nivel más alto en 24 años.

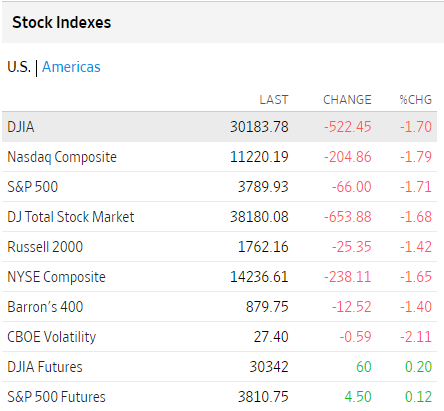

EE. UU: mercados asimilan decisiones y proyecciones de la FED

Los mercados estadounidenses abrirán levemente al alza tras la reunión de la Reserva Federal en la que se dio una tercera subida consecutiva de los tipos de interés de 75 puntos básicos.

Si bien el anuncio de la Fed estuvo en línea con lo esperado por el mercado, lo que más sorprendió a los inversores fueron dos temas muy concretos:

-La actitud de Jerome Powell, poniendo en duda la capacidad de la FED de lograr un aterrizaje suave de la economía de EE. UU. a la vez que lucha con todas sus armas contra la inflación; Powell señaló que, por el momento, las alzas de tipos no están siendo capaces de hacer que el consumo se resienta ni de destensar el mercado laboral.

-Las expectativas de tipos que reflejaron los miembros del FOMC en el “famoso” diagrama de puntos; así, ahora esperan que el tipo de interés oficial aumente hasta el 4,4 % a finales de este año, para alcanzar el pico del 4,6 % a comienzos de 2023. En el diagrama de puntos de junio estas cifras eran respectivamente del 3,4 % y del 3,8 %. Además, cabe destacar que los mercados de futuros reflejaban un tipo máximo del ciclo del 4,5 % para principios del próximo año.

Ahora, los expertos vaticinan una subida de tipos de 75 puntos básicos (pb) en noviembre, de 50 pb en diciembre y de 25 pb en febrero.

“En la actualización del cuadro macro vemos cuánto dolor cíclico asume la FED a cambio de controlar la inflación, con fuerte revisión a la baja del crecimiento y al alza en paro, mientras que la inflación se revisa ligeramente al alza (la revisión más fuerte se produjo ya en junio)”, resaltan en Renta 4

Vea más noticias de Premercado y movimientos bursátiles en el mundo

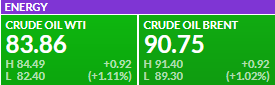

PETRÓLEO: crece demanda en China

Los precios del petróleo suben este jueves después de caer un 1 % en la sesión anterior ante la perspectiva de una mayor demanda china y los riesgos geopolíticos.

Los futuros del crudo Brent ganan un 1,02 % a US$90,75 por barril, mientras que el crudo estadounidense West Texas Intermediate (WTI) sube un 1,11 % a US$83,86.

La demanda de petróleo crudo en China, el mayor importador de petróleo del mundo, se está recuperando, después de haberse visto afectada por las estrictas restricciones de Covid-19.

Al menos tres refinerías de petróleo estatales chinas y una mega refinería privada están considerando aumentar las operaciones hasta en un 10 % en octubre, ante la perspectiva de una demanda más fuerte y un posible aumento en las exportaciones de combustible del cuarto trimestre, dijeron personas con conocimiento del tema.

Mientras tanto, Rusia siguió adelante el jueves con su mayor reclutamiento desde la Segunda Guerra Mundial, lo que generó preocupaciones de que una escalada de la guerra en Ucrania podría dañar aún más el suministro.

«Las frecuentes acciones y reacciones irracionales [del presidente ruso, Vladimir Putin] son las que mantendrán el mercado volátil y violento en ocasiones», dijo Tamas Varga, analista de petróleo de la correduría londinense PVM Oil Associates.

(The Wall Street Journal, Reuters, Finviz, Investing, Markets Insider, Ámbito, 20 minutos, Valora Analitik).

—