Este 15 de noviembre culminó un nuevo día para la oferta pública de adquisición (OPA) que lanzó el holding IHC por Nutresa en la Bolsa de Valores de Colombia, con las cuales el conglomerado árabe busca una participación considerable en la compañía de alimentos y que vivió hoy una jornada de tensiones entre el Grupo Empresarial Antioqueño y el Grupo Gilinski ante la aceptación o no de la oferta por parte de Grupo Sura.

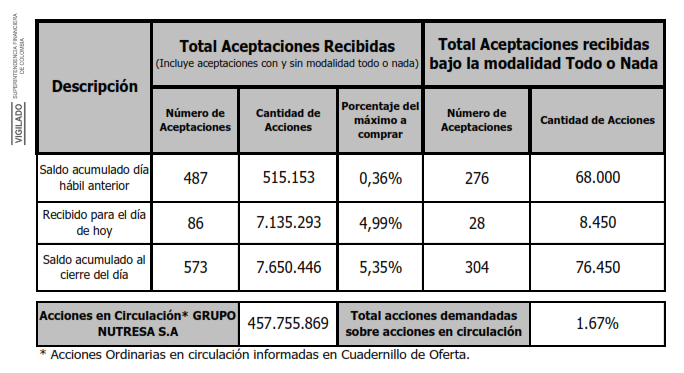

Por Nutresa se suman 573 aceptaciones equivalentes a 7.650.446 acciones y el 5,35 % del máximo a comprar. El total sobre acciones en circulación es del 1,67 %.

A pesar de esta cifra, si se suma el porcentaje que tiene Gilinski en Nutresa cercano al 31 %, aun está lejos de lograr el control mayoritario.

El periodo de aceptaciones de la nueva OPA por Nutresa inició el jueves 3 de noviembre e irá hasta el 18 del mismo mes. Hoy se confirmó que la oferta no se extenderá más allá de este viernes.

Según la oferta lanzada por la compañía árabe, relacionada en otros negocios con el Grupo Gilinski, con la transacción se pretende comprar entre 25 % y 31,25 % de la firma del Grupo Empresarial Antioqueño (GEA).

Así busca adquirir como mínimo la cantidad de 114.438.968 acciones ordinarias y en circulación del emisor y como máximo 143.048.710 acciones ordinarias que representan el 31,25 % del capital con derecho a voto y en circulación.

Para esto, pretenden pagar US$15 por cada acción de Grupo Nutresa, que, a la fecha, sería cerca de $68.000.

La suma será pagadera en efectivo y en pesos colombianos, o en dólares, de acuerdo con el cuadernillo de la OPA.

¿Qué busca IHC con Nutresa?

De acuerdo con la información revelada, IHC reitera que contempla una política global y de diversificación de industrias y de mercados por regiones.

IHC aclaró que al igual que cualquier inversionista con una participación relevante en una compañía, “podrá evaluar en el futuro, dependiendo de los resultado de la OPA y las condiciones de mercado, la conveniencia o posibilidad de hacer inversiones o desinversiones en algunas líneas de negocio del emisor, vender activos o realizar alianzas estratégicas con inversionistas locales o extranjeros para el desarrollo de los negocios, hacer inversiones o desinversiones con el objetivo de disminuir el nivel de endeudamiento y generar valor para todos los accionistas”.

Si bien indica que no va en grupo por esta OPA, IHC dice que una vez se finalice la oferta podrá evaluar la conveniencia o posibilidad de llegar a acuerdos con otros inversionistas para ejercer sus derechos políticos.