Al iniciar la vida laboral, muchas personas, sobre todo los jóvenes, no son conscientes de la importancia de construir una pensión en Colombia para que, al momento de llegar la jubilación, puedan obtener una mesada que les ayude a generar tranquilidad en su vejez.

Con base en eso, Valora Analitik habló con María Lorena Botero, gerente de Beneficios Pensionales en el Fondo de Pensiones y Cesantías Porvenir, con el fin de dar una orientación a los jóvenes que están empezando su vida laboral y sean conscientes de la importancia de construir una pensión inteligente desde el inicio.

En primer lugar, explica Botero, hay que tener en cuenta que existen dos sistemas (régimen); el público y el privado. El sistema público lo maneja Colpensiones y el privado que los administramos los fondos como Porvenir.

“El sistema público tiene una única opción y es que se cotiza sobre un salario y, cuando llegue el momento y tenga los requisitos para obtener esa pensión, se va a liquidar sobre el promedio del salario que se cotizó en los últimos 10 años al Sistema General de Pensiones”, indica Botero.

Entonces, ahí no hay alternativas diferentes para aumentar la suma de la pensión, sino que la persona tiene un salario o un ingreso a base de cotización y sobre ese ingreso se cotiza. “Si yo estoy cotizando, por ejemplo, sobre un salario mínimo, pero tengo una capacidad de ahorro mayor, en Colpensiones no se puede lograr aumentar ese ahorro porque ahí dan una prestación definida en la ley y, como es una prestación definida en la ley, van a liquidar esa pensión dependiendo del salario que se cotice en los últimos 10 años”, explica Botero.

Con eso en mente, María Lorena Botero contó en la entrevista algunas alternativas que tienen las personas para que puedan mejorar la pensión y así obtener un mejor monto para su vejez o en caso de sufrir un accidente o enfermedad.

Le puede interesar: Aumentan solicitudes de pensión y retiro de cesantías en medios digitales en Colombia

Alternativas para mejorar la pensión en Colombia

La alternativa que existe y que deberían tener en cuenta todos los jóvenes, dijo, es un producto que se llama “Aportes Voluntarios a la Pensión Obligatoria”.

Un ejemplo que dio Botero es cuando un joven que empieza a devengar un salario, teniendo en cuenta que en la mayoría de los casos se empieza con un salario mínimo, en el fondo privado lo que va a hacer es cotizar la pensión con ese salario mínimo. De esa cotización la empresa va a poner el 75 % de ese aporte y la persona el otro 25 % de su salario.

Pero, ¿Qué puede hacer entonces esa persona para mejorar su pensión? Mensualmente el joven podría poner mensualmente $200.000 a su cuenta de pensión obligatoria como un aporte voluntario; dicho aporte se sumaría al aporte obligatorio que hace mes a mes.

Esto ayudará a que, por un tiempo determinado, pueda mejorar su pensión mes a mes y el monto crezca. Pero, ¿Esto cómo se planea?

“Si esa persona, por ejemplo, está en Porvenir, se puede acercar a una asesoría pensional en donde debe indicar que quiere pensionarse a los 50 años con $3 millones mensuales. Ahí, Porvenir le indicaría, con base en una proyección, que para lograr eso necesitaría poner determinada plata mensual como si fuera un ahorro, todo con base en dicha proyección”, explica la gerente de Beneficios Pensionales de Porvenir.

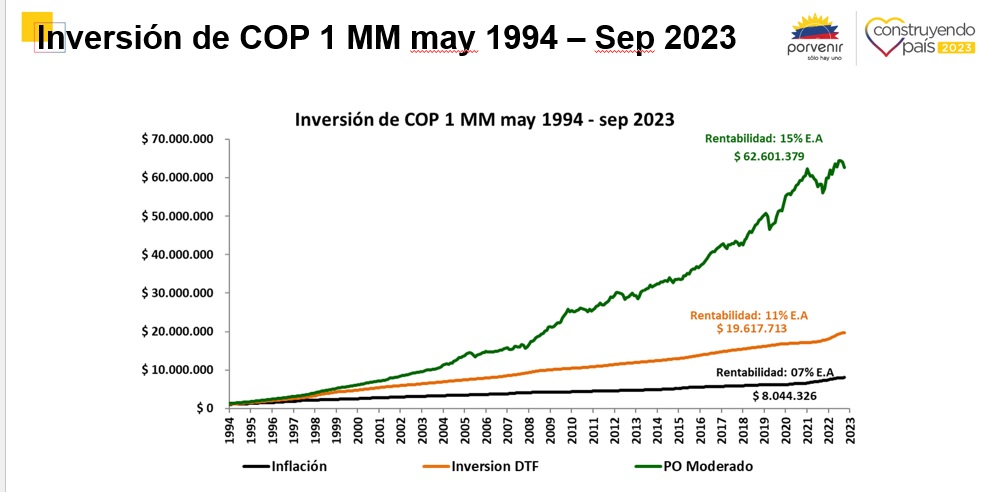

Otra de las recomendaciones que indicó Botero es que esos aportes entre más joven se hagan va a ser mejor porque la cuenta individual de ese ahorro va a la cuenta individual del afiliado y la rentabilidad va a ser mucho mejor ya que esos rendimientos son sobre los mismos rendimientos que genera el monto en total de los aportes realizados.

En ese sentido, Botero recomienda que los jóvenes empiecen sus aportes pensionales en los fondos privados para que puedan acceder a esos beneficios, eso sí, procurando estar asesorados por el fondo de pensión en el que se encuentre afiliado con el fin de tomar la mejor decisión.

¿Por qué es mejor cotizar en un fonde privado que en Colpensiones?

Cuando una persona está joven, es mejor que esté en un fondo privado. Esto porque en un fondo privado se está haciendo dos cosas a la vez: una es que puede reunir una plata en una cuenta individual y la otra es que va cotizando semanas al mismo tiempo, sin dejar de lado que también producen rendimientos mensualmente.

Por el lado de Colpensiones, solo se podrá cotizar semana porque no tienen la opción de hacer un ahorro voluntario, aparte que la persona no va a tener una cuenta individual, sino que la plata va a llegar a un fondo común, donde llegan esos aportes para pagar a los pensionados actuales.

Mientras que en un fondo privado esa plata va a llegar al nombre del afiliado y va a ser solo de esa persona y también cuentan las semanas.

En ese sentido, Botero recomienda que se empiece en un fondo privado para aprovechar todas las alternativas que ofrecen y así incrementar la pensión.

Lea también: Cómo consultar cuántas semanas tiene cotizadas a pensión en Colombia

De otro lado, la experta explica que para entender que es una persona joven para tomar una buena decisión, aplica en el momento en el que se empieza a cotizar hasta que la mujer cumpla 46 años y el hombre 51.

Pero ¿Por qué esa precisión? Esto porque al momento de cumplir, 47 años las mujeres y 52 años los hombres, ya no podrán cambiarse de régimen pensional, por lo que antes de cumplir dicha edad deberán tomar la decisión definitiva de cambiarse de fondo.

Es importante mencionar que esa decisión se toma con base en el contexto de la persona, esto teniendo en cuenta que para algunos puede convenir más pasarse a Colpensiones y a otros quedarse en un fondo privado, por eso la importancia de tomar la doble asesoría en ese momento.

Otro dato no menor que menciona María Botero es que el 80 % de la población colombiana cotiza la pensión por debajo de dos salarios mínimos, entonces, ahí la pensión va a ser de un salario mínimo si se cotiza en Colpensiones sobre ese monto. “Esas personas es mejor que coticen en un fondo privado porque solo se necesitan de 23 años para pensionarse, mientras que en el público 26”.

Ahí, en el fondo privado, con haber cotizado la pensión durante esos 23 años con un salario mínimo, podrán acceder a un programa que se llama “Fonde de Garantías de Pensión Mínima” para así garantizar su mesada con tres años menos de cotización.

¿En qué caso puede convenir más estar en Colpensiones?

Para el caso de las personas que les puede convenir más quedarse en Colpensiones es para aquellos que devengan un salario de $4 millones o más, esto porque le van a liquidar la pensión con el promedio de los últimos años y tiene una densidad de cotización alta, por lo que esa pensión sería sobre ese salario, eso sí, con base en lo que trabajó en los últimos 10 años.

Aportes voluntarios ayudan a una optimización tributaria

De otro lado, la gerente de Beneficios Pensionales de Porvenir explicó que esos aportes voluntarios a la pensión obligatoria pueden ayudar a la optimización tributaria, por lo que esto podría ayudar a las personas a bajar la retención en la fuente cuando están devengando un salario mayor.