Barranquilla, capital del departamento del Atlántico (Colombia), en su primera emisión de bonos ordinarios en el mercado colombiano, colocó papeles en la Bolsa de Valores de Colombia (BVC) por $394.000 millones, este jueves tres de diciembre de 2020.

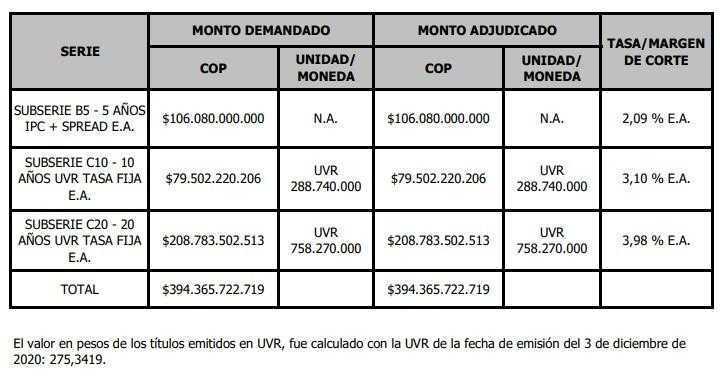

En la primera emisión de bonos ordinarios de la ciudad, los títulos fueron colocados entre los inversionistas en la subserie B5 con vencimiento a cinco años, subserie C10 con vencimiento a diez años y subserie C20 que vence en 20 años, con tasas de corte de 2,09 %, 3,10 % y 3,98 % E.A., respectivamente. Por un monto total de $394.365 millones.

Cabe recordar que Valora Analitk reveló el miércoles que la emisión servirá para mejorar el perfil de la deuda y recomprar deuda actual con entidades financieras.

Recomendado: Barranquilla emitirá mañana bonos por hasta $650 mil millones en Bolsa de Colombia

La colocación de deuda, según las fuentes, está dentro del Marco Fiscal de Mediano Plazo y dentro del Plan de Desarrollo. Cuenta con calificación de crédito y visto bueno del Ministerio de Hacienda.

Dentro de los planes de la Alcaldía de Barranquilla, liderada por Jaime Pumarejo, se proyecta emitir deuda nueva por $2,1 billones. Una proporción de ese monto irá para el pago de la deuda actual y, al mismo tiempo, la emisión de bonos en la BVC servirá para mejorar el perfil de la deuda actual hasta por $650.000 millones.

—