Las tarjetas de crédito y microcréditos son una alternativa a la que recurren muchos colombianos para poder financiarse; ya sea para comprar algo, viajar, estudiar, entre otros. Sin embargo, existen bastantes casos en los que estos créditos no son pagados y entran en mora.

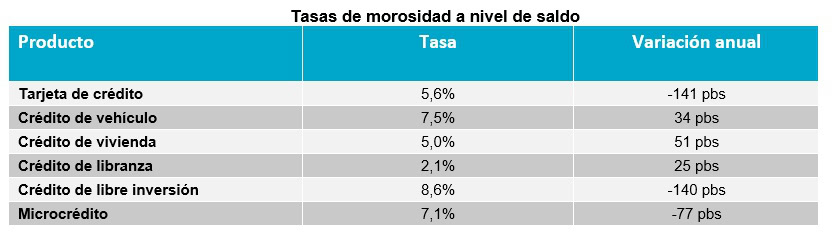

No obstante, de acuerdo TransUnion, en su más reciente reporte del crédito de los colombianos con corte al primer trimestre, las tasas de morosidad mejoraron en tarjetas de crédito, créditos de libre inversión y microcréditos, con disminuciones de 141, 140 y 77 puntos básicos en el comparativo del primer trimestre de 2025 frente a igual período de 2024.

Reporte de TranUnion sobre morosidad en Colombia

Para el microcrédito es la primera disminución anual en morosidad en siete trimestres. La mejora en estos créditos sin garantía se debería a las estrategias de riesgo más conservadoras que las entidades han implementado en los últimos años en estas carteras.

De igual manera, también se consigna que la otra cara de la moneda de quienes están atrasados en sus deudas donde las tasas de morosidad aumentaron año contra año en los créditos de vivienda, créditos de vehículo y créditos de libranza en 51, 34 y 25 puntos básicos, respectivamente. Sin embargo, estos incrementos fueron menores que los observados en el mismo período del año anterior.

Las cosechas recientes continuaron mostrando mejoras, con menores niveles de morosidad a los cinco meses de la originación en comparación con las del año anterior, en todos los niveles de riesgo.

Del total de cuentas originadas por consumidores prime en el tercer trimestre de 2024, el 4 % presentó morosidad de 60 días o más después de cinco meses, frente al 5,8 % de aquellas originadas por consumidores prime en el tercer trimestre de 2023.

En el caso de los microcréditos, el 1,7 % de los otorgados a consumidores prime en el tercer trimestre de 2024 presentó morosidad de 60 días o más después de cinco meses, frente al 2,3 % de los microcréditos originados por consumidores prime en el tercer trimestre de 2023.

Adicionalmente, las tasas de rodamiento, es decir cuando una persona pasa de una mora a otra más grave, también comenzaron a mostrar señales de mejora, con un 57 % de todas las cuentas en la categoría de morosidad de 30 a 59 días avanzando a una morosidad mayor en febrero de 2025, en comparación con el 62 % en febrero de 2024.

Para las tarjetas de crédito y microcréditos en la categoría de morosidad de 30 a 59 días, las tasas de rodamiento fueron del 62 % y 65 %, respectivamente, en febrero de 2025, disminuyendo desde el 66 % y 70 %, respectivamente, en febrero de 2024.

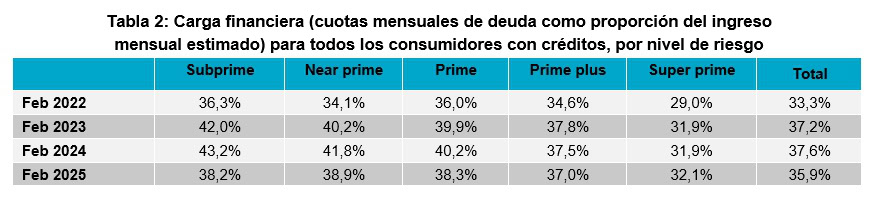

La carga financiera que es el porcentaje de ingresos que destina una persona a sus deudas, también siguió bajando, lo que contribuyó a la mejora en las morosidades.

La mejora en la morosidad de microcréditos y tarjetas de crédito es una buena noticia para la inclusión financiera en Colombia, ya que estos dos productos son los principales puntos de entrada para los consumidores nuevos al crédito (NTC, por sus siglas en inglés).

Recomendado: ¿Hay un monto mínimo para estar reportado en centrales de riesgo? Esto dice Datacrédito

En 2024, las tarjetas de crédito y los microcréditos representaron el 31 % y el 22 %, respectivamente, de los primeros productos crediticios abiertos por los consumidores NTC. Aunque las difíciles condiciones macroeconómicas llevaron a una caída del 21 % en el número de consumidores NTC entre 2023 y 2024, la reciente mejora en el desempeño es un paso importante para ampliar el acceso al crédito y ayudar a más colombianos a iniciar su recorrido crediticio.

“Este entorno brinda a las entidades oportunidades para impulsar un crecimiento sostenible al promover aún más la inclusión financiera, la educación crediticia y el endeudamiento responsable”, afirmó Virginia Olivella, directora Senior de Investigación y Consultoría de TransUnion Colombia.

Y agrega: “Identificar a los consumidores con la capacidad de asumir más crédito y manejar productos más complejos, así como identificar productos financieros que se ajusten a las necesidades del consumidor para generar valor, permitirá a las entidades apoyar mejor la inclusión financiera y el empoderamiento del consumidor, además de generar un crecimiento saludable en los saldos de cartera”.

Colombianos están mejorando sus puntajes de crédito

Los consumidores están demostrando mejores comportamientos en el manejo de sus deudas, lo que se refleja no solo en menores tasas de morosidad a nivel de saldo (porcentaje de saldos de crédito en mora), sino también en menores niveles de morosidad a nivel de consumidor (porcentaje de consumidores con mora en una o más cuentas de crédito).

En el primer trimestre de 2025, la tasa de morosidad grave a nivel de consumidor (más de 60 días de mora en cualquier producto de crédito) cayó año contra año por tercer trimestre consecutivo, alcanzando el 10,5 %, frente al 12,9 % en el primer trimestre de 2024.

Recomendado: Microcrédito repunta y lidera recuperación junto a vivienda y cartera comercial en Colombia

En línea con la mejora en los comportamientos de los consumidores, la migración de puntajes de crédito también mostró una mejora año contra año. Entre el primer trimestre de 2024 y el primer trimestre de 2025, más consumidores mejoraron sus puntajes de crédito en comparación con aquellos cuyos puntajes empeoraron (30 % frente a 20 %, respectivamente). Esto representa una mejora frente al período entre el primer trimestre de 2023 y el primer trimestre de 2024, cuando solo el 24 % de los consumidores mejoraron su puntaje.

Además, la proporción de consumidores en niveles de riesgo por encima de “prime” aumentó al 55 % en el primer trimestre de 2025 (frente al 49 % en el primer trimestre de 2024), lo que significa que hay más de 600.000 consumidores adicionales en el mercado crediticio considerados ahora de menor riesgo, y en ese sentido “más atractivos” para las entidades y con mayor capacidad para acceder a nuevos créditos.

“Evaluar las mejoras en los puntajes de riesgo y construir relaciones de crédito responsables es fundamental en el actual entorno económico incierto y volátil”, afirmó Olivella.

Y concluye: “Revisiones frecuentes de las carteras para identificar a los consumidores con perfiles de riesgo mejorados y capacidad para asumir crédito adicional, y diferenciarlos de aquellos que podrían estar en riesgo, serán componentes importantes y necesarios en la estrategia de las entidades para impulsar el futuro del mercado crediticio colombiano”.