La Corporación Financiera Colombiana (Corficolombiana) dio un salto importante en el mercado de valores este martes, luego de publicar las condiciones de su primera emisión de bonos sociales por un valor total de $500.000 millones.

Tendrá plazos de 5 y 12 años, está prevista para realizarse en la tercera semana de octubre de este año y su inversión mínima por papel será de $10 millones. Vea más en Mercados.

De acuerdo con Alejandro Sánchez, vicepresidente de Banca de Inversión de Corficolombiana, el monto será fijo sin posibilidad de que se presente una sobreadjudicación.

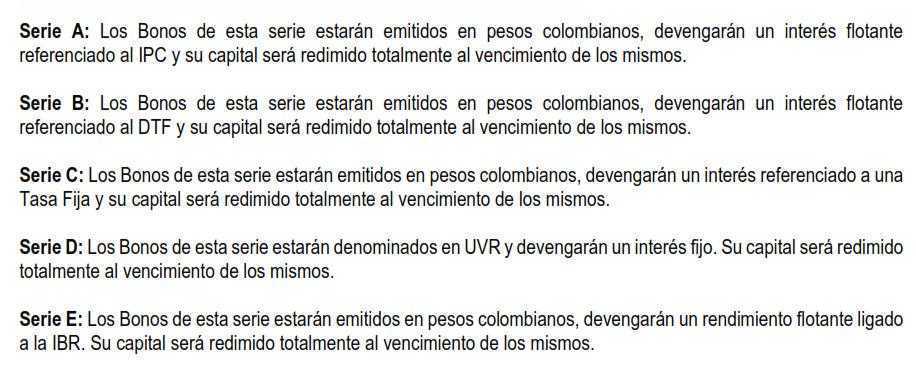

Además, según la adenda publicada en la página de la Superintendencia Financiera, el programa tendrá cinco series:

De acuerdo con la entidad, los recursos que se reciban serán destinados a proyectos de infraestructura vial, que fueron escogidos en el denominado Marco de Financiación Social.

Lea también: Corficolombiana, Findeter, Promigas y XM revelan sus propuestas para el medio ambiente

Así las cosas, estos dineros permitirán financiar o refinanciar aportes de deuda en los proyectos Pacífico I (que va de Bolombolo a La Primavera, en Antioquia) y Covioriente (que unirá a Villavicencio con Yopal), en los cuales la empresa ostenta una participación mayoritaria directa o indirecta.

—