La Dirección de Investigaciones Económicas, Sectoriales y de Mercado de Bancolombia publicó un nuevo análisis luego del anuncio de Grupo Argos y su filial de concesiones Odinsa, la cual crea una nueva plataforma de aeropuertos por $1,4 billones con Macquarie.

Así, la valoración para la acción de Grupo Argos queda en un precio objetivo de $18.600 con una recomendación de Sobreponderar.

La nueva alianza implicará una inversión inicial por $688.000 millones a cargo de Macquarie e incluye la gestión de los activos aeroportuarios de Grupo Argos, así como el desarrollo de tres iniciativas privadas que viene impulsando Odinsa en Colombia.

Macquarie y Odinsa, cada una, tendrá una participación del 50 % sobre el 65 % de Opain (El Dorado) y del 46,5 % de Quiport (Mariscal Sucre).

Bancolombia destacó esto como una noticia positiva para Grupo Argos que avanza en la redefinición de su estrategia y estructura por medio de la conformación de plataformas de inversión asociadas, en esta ocasión, al igual que en la anterior, con un jugador de peso internacional como Macquarie.

Además, permite a Grupo Argos como a Odinsa ganar liquidez en parte de sus inversiones aeroportuarias que redundaría en mejora del endeudamiento neto y mayor disponibilidad de recursos de cara a nuevos proyectos.

Esta es la segunda iniciativa en este sentido luego de haber presentado su plataforma de concesiones viales, en la que se incluyen activos de relevancia nacional como: Autopistas del Café; Pacífico 2, Túnel Aburrá Oriente, Malla Vial del Meta y el 50 % de los derechos de las iniciativas privadas Perimetral de la Sabana y Conexión Centro.

Destacado: Fitch Ratings valora positivamente nueva plataforma de Odinsa y Macquarie Asset Management

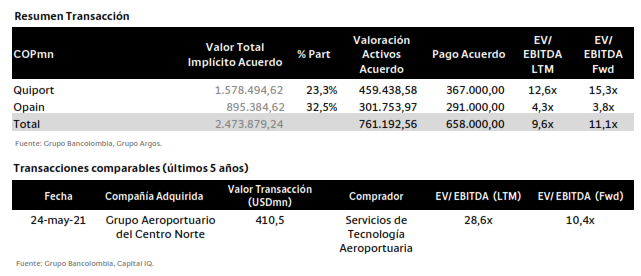

Entre los nuevos datos, Bancolombia resaltó que su valoración por los activos incluidos en la negociación es de $761.192 millones vs un valor acordado de $658.000 millones, es decir, este es 13,6 % inferior a sus estimados previos. Sin embargo, esta diferencia de $103.192 millones representa solo un 0,63 % del valor patrimonial estimado para la compañía.

Con la información más actualizada disponible la transacción es consistente con un múltiplo EV/Ebitda de 9,6X (LTM) 11,1x (Fwd) y con un múltiplo RPG de 47,3x (LTM) y 36,6x (Fwd).

Al comparar esta transacción con la única identificada con características similares en su filtro de Capital IQ en los últimos cinco años (Grupo Aeroportuario Centro del Norte), Bancolombia encontró que esta es bastante inferior si se toman múltiplos de los últimos 12 meses (EV/Ebitda LTM: 28,6x).

Al mismo tiempo, esta es superior si se consideran múltiplos forward (EV/Ebitda Fwd: 10,4 %). En otras palabras, no puede concluirse con certeza acerca del valor relativo de la transacción y mucho menos si se considera que la muestra comparable es poco representativa y que las particularidades de cada concesión aeroportuaria en términos de remuneración y vida útil, entre otros.

—