Banco Popular realizó una nueva emisión de bonos ordinarios correspondientes al programa de colocación de la entidad en la Bolsa de Valores de Colombia (bvc) este jueves 10 de marzo por $490.765 millones.

La colocación de los bonos ordinarios se adelantó bajo el mecanismo de adjudicación de subasta holandesa.

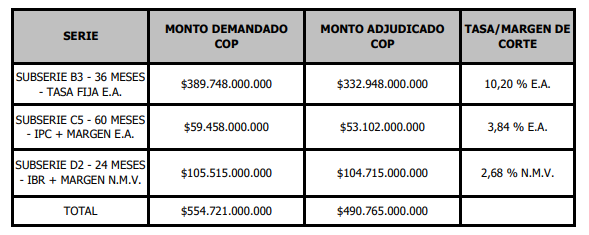

A su vez, el monto demandado ascendió a $554.721 millones.

Recomendado: Cementos Argos adiciona estipulaciones a programa de emisión de bonos ordinarios

La serie y subserie de la colocación, plazo y tasa fueron los siguientes:

La emisión estuvo destinada a los inversionistas en general, incluidas las sociedades administradoras de fondos de pensiones y cesantías, y a los fondos administrados por éstas. (Ver más Mercados)

Los recursos provenientes de la colocación serán aprovechados para el fortalecimiento de los negocios naturales de la entidad como banco en Colombia.

Casa de Bolsa actuó como agente líder colocador en esta operación.

Esta fue la 18° emisión que realiza Banco Popular en el mercado principal y hace parte del programa de emisión y colocación por $10 billones con plazo para ser culminado hasta el 25 de abril de 2022.

—