El estratega jefe de Latinoamérica para XP Investments, Andrés Pardo, reveló las perspectivas de la entidad sobre el déficit fiscal, financiación con TES, tasa de cambio y tipos de interés del Banco de la República de Colombia, de cara a 2023.

En el frente fiscal, espera que el déficit del Gobierno de Colombia disminuya de 5,1 % del PIB en 2022 a 4 % del PIB en 2023.

Vale aclarar que esta estimación no incluye el déficit del Fondo de Estabilización de Precios de los Combustibles (FEPC), que podría alcanzar otro 2 % del PIB el próximo año (el déficit de este año, neto de pagos, será del 2 % del PIB).

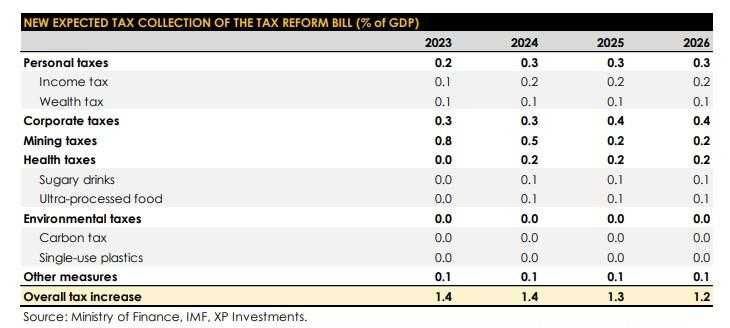

Una incertidumbre que rodea la estimación de XP Investments el déficit fiscal está vinculada al destino de los ingresos adicionales provenientes de la reforma tributaria, de alrededor de 1,4 % del PIB, ya que el Gobierno no ha presentado ante el Congreso la adición presupuestaria que especificará el monto de los recursos que se utilizarán para reducir el déficit fiscal y aumentar el gasto.

Recomendado: Fuerte aumento en déficit de cuenta corriente de Colombia a septiembre

Otro factor para tener en cuenta es que la regla fiscal exige que los ingresos extraordinarios procedentes del petróleo y la minería se ahorren y no se gasten; es decir, que se destinen a la reducción del déficit, y dado que aproximadamente la mitad de los ingresos adicionales previstos de la reforma fiscal procederán de ese sector, la ley impedirá que una gran parte se destine al gasto.

“Según nuestros cálculos, la cantidad que tendrá que reducir el déficit fiscal será de aproximadamente el 0,6 % del PIB el año que viene, el 0,3 % del PIB en 2024 y el 0,1 % del PIB en 2025 y 2026”, expuso Pardo.

Agregó que debe tenerse en cuenta “que el mayor recaudo tributario de los sectores petrolero y minero, del cual cerca del 80 % será pagado sólo por Ecopetrol, también significará menores dividendos pagados al gobierno por parte de esa empresa (el gobierno posee una participación del 88 % en Ecopetrol). Según nuestras estimaciones, esto podría representar alrededor de 0,2 % del PIB de menores ingresos a partir de 2024”, indicó el experto.

Tasas de interés del Banco de la República

De acuerdo con Andrés Pardo, se espera que el Banco de la República alcance una tasa terminal de 2,5 % a principios del primer trimestre de 2023, seguida de una pausa de medio año y un inicio prudente de un ciclo de relajación en el tercer trimestre del año que viene para una tasa de política monetaria de 10 % a finales de año.

La preocupación por el amplio déficit por cuenta corriente y sus fuentes de financiación, especialmente en un año en el que la política monetaria mundial seguirá siendo restrictiva y los costes de endeudamiento, así como los diferenciales soberanos, se mantendrán elevados (en términos relativos), son otras de las razones que explican la previsión de que el BanRep tenga un margen relativamente limitado para recortar los tipos el próximo año.

Actualmente, se estima un déficit por cuenta corriente de 6,1 % del PIB este año, antes de disminuir modestamente a 4,8 % del PIB en 2023, significativamente por encima de las proyecciones del BanRep de 6 % y el 3,9 % del PIB, respectivamente.

Financiación con TES

En cuanto a las necesidades de financiación, el Ministerio de Hacienda de Colombia ha subrayado que los costos de endeudamiento en el mercado de bonos externos son demasiado caros, y que no quieren depender mucho de él en 2023.

Así, el plan del gobierno es emitir alrededor de $44 billones en TES (70 % de la nueva deuda) y $4.500 millones en deuda externa, por debajo de la expectativa anterior de $6.000 millones.

Cabe recordar que el Ministerio de Hacienda realizó recientemente una operación de deuda externa mediante la emisión de US$1.600 millones de una referencia a diez años para recomprar US$900 millones de deuda a corto plazo -incluidos US$300 millones de bonos con vencimiento en 2023- y pagar US$700 millones del saldo restante de esos bonos una vez que venzan en marzo.

Esto significa que el Gobierno ya ha recaudado US$1.000 millones de su plan previsto de financiación exterior para el próximo año.

Por lo tanto, se piensa que es probable que los US$3.500 millones restantes de necesidades de financiación exterior procedan exclusivamente de financiación multilateral.

En cuanto al FEPC, el presupuesto 2023 que fue aprobado recientemente en el Congreso, ya tiene incorporados $20 billones para pagar su déficit del próximo año y permite que cualquier excedente operacional o del servicio de la deuda se utilice para pagar ese déficit.

Ahora, tenga en cuenta que, a la luz de la acción de los precios en los mercados locales de deuda en los últimos dos meses, el Ministerio de Hacienda decidió suspender las subastas locales de TES por el resto del año, después de completar el 90 % de las colocaciones previstas.

Con unos ingresos fiscales sorprendentes al alza (un 8,4 % por encima del objetivo hasta octubre), el Gobierno pudo suspender las subastas antes de lo previsto y reducir las presiones de la oferta.

Esta decisión también se suma a la de recortar la emisión de deuda externa el próximo año de US$6.000 a US$4.500 millones, la mayor parte de los cuales se captarán con bancos multilaterales, como ya se ha explicado, y una emisión potencialmente menor de TES en 2023.

“Claramente, esto significa que el Ministerio tendrá que recurrir a operaciones de Tesorería y terminar el próximo año con menos efectivo, lo que probablemente requerirá más operaciones de canje de deuda para reducir las amortizaciones en 2024”, indicó Andrés Pardo.

Tasa de cambio

En el mercado cambiario, los modelos de XP Investments muestran consistentemente que el peso colombiano está subvaluado por un amplio margen.

Se ve cierto espacio para la apreciación del peso frente al dólar el próximo año, impulsado por los ajustes en las cuentas externas y fiscales de Colombia, como se explicó anteriormente, junto con los precios del petróleo que siguen siendo de apoyo.

La expectativa del centro de investigaciones es que el dólar revierta parte de la fortaleza observada este año.

“Sin embargo, creemos que el actual desajuste del tipo de cambio se explica en gran medida por la elevada incertidumbre sobre el enfoque del presidente Petro acerca del futuro de los sectores energético y minero, así como sobre las perspectivas de la dinámica fiscal y de la balanza de pagos a medio plazo”, manifestó Pardo.

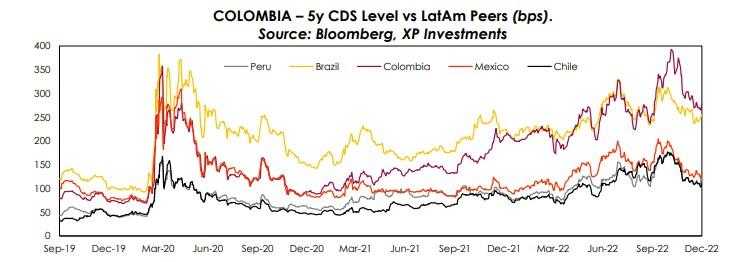

Y añadió que “en nuestra opinión, el hecho de que los diferenciales soberanos colombianos sigan siendo mucho más amplios que los de créditos de calificación similar o los de Brasil, de calificación inferior, es un reflejo de estas preocupaciones, y no esperamos que este panorama cambie a corto plazo”.

Por lo tanto, XP Investments sigue siendo más cauta sobre las perspectivas de la moneda, y cree que la mejora del próximo año será limitada.

Se prevé que el peso frente al dólar pasará de $4.850 a finales de este año a $4.625 a finales de 2023.

Las preocupaciones para 2023

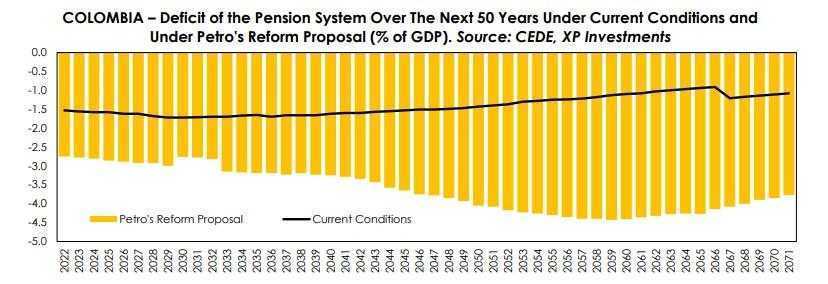

Una de las principales preocupaciones para el próximo año es la posible aprobación de la propuesta de reforma de las pensiones del Gobierno y sus posibles implicaciones macroeconómicas y para el mercado.

Muchos detalles aún están pendientes, y sólo se espera que el proyecto de ley se presente hasta abril, pero tal como está, más de 90 % de las contribuciones de los trabajadores que se ahorran en el sistema privado de pensiones (alrededor de $18-19 billones por año, o 1,3 % del PIB) se reasignarían al gasto público corriente.

“En nuestra opinión, esta situación sería perjudicial para la estabilidad macroeconómica y fiscal de Colombia y podría ejercer una presión adicional sobre la moneda y los rendimientos soberanos”, precisó Pardo.

Los factores clave a considerar son los siguientes:

- Reasignar más del 90 % de las cotizaciones de los trabajadores del ahorro pensional al gasto público corriente conducirá a mayores déficits fiscales y pensionales en el futuro, especialmente debido al cambio demográfico.

- La tasa de ahorro de Colombia es baja, lo que explica su elevado déficit estructural en cuenta corriente.

La propuesta de reforma pensional del presidente Petro debilitaría una de las principales fuentes de ahorro de la economía (el que se destina al sistema privado de pensiones), lo que ampliaría aún más el déficit en cuenta corriente, con efectos negativos permanentes sobre las tasas de interés y la tasa de cambio

- Gran parte del ahorro del sistema privado de pensiones se destina a la inversión.

Una reducción de la cuantía del ahorro dará lugar a una caída de la inversión y a un menor crecimiento del PIB potencial, con efectos negativos sobre las perspectivas crediticias, así como sobre la reducción de la pobreza y la creación de empleo, entre otros.

- La disminución del ahorro en el sistema privado de pensiones también debilitaría los mercados nacionales de capitales, que también son clave para la financiación de los gobiernos.

Los fondos de pensiones privados poseen y compran cada año alrededor de una cuarta parte de la emisión local de TES; por lo tanto, el plan de reforma de las pensiones puede significar en realidad un aumento permanente de los costes de endeudamiento para el sector público y para la economía en su conjunto.