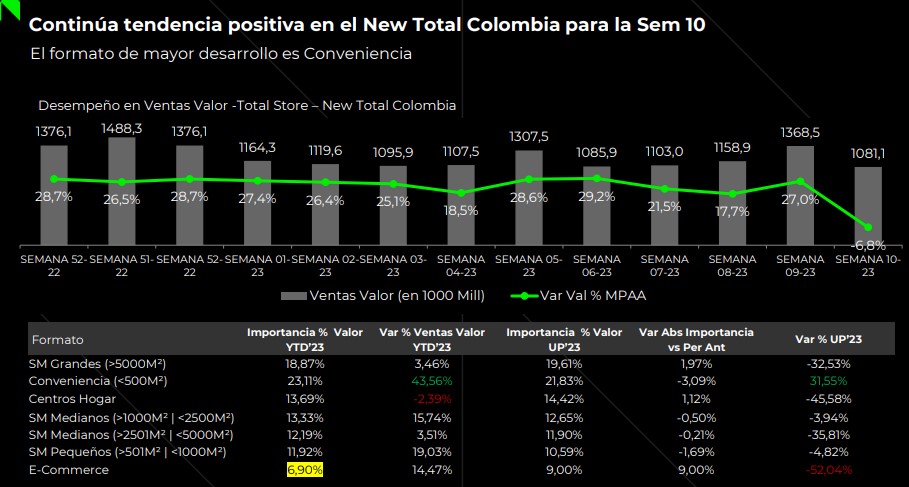

La compañía de servicios de información Nielsen dio a conocer que en el primer trimestre del año las cadenas de Colombia presentaron un crecimiento en ventas de 20,8 %.

Este segmento está representado por supermercados grandes, medianos y pequeños, centros de hogar, tiendas de conveniencia y e-commerce.

Los resultados de enero a marzo de 2023 revelaron que las tiendas más pequeñas, con menos de 500 metros cuadrados (m2), impulsaron las cadenas con un aumento en sus ventas del 40 %.

Según Nielsen, esto se explica, principalmente, por el desarrollo y expansión de los discounters. Y es que este formato de conveniencia representa casi el 25 % de las ventas totales en Colombia para supermercados (23,1%).

Recomendado: Crece el ‘hard discount’ en Colombia: Ísimo, D1 y Tiendas Ara lucharán por el mercado en 2023

Desde diciembre del año pasado la cadena Olímpica, de la familia Char, entró a competir a este segmento con su marca ‘low cost’ Ísimo, que se quedó con varios de los locales que dejó Justo & Bueno con su liquidación.

Así las cosas, Ísimo llega un sector donde Tiendas D1, de la familia Santo Domingo; y Tiendas Ara, de la compañía portuguesa Jerónimo Martins son las marcas más consolidadas.

Recientemente, D1 anunció que invertirá $570.000 millones para abrir 300 tiendas en Colombia en 2023; mientras que la compañía extranjera dará recursos por 1.000 millones de euros para invertir en el país en los próximos cinco años.

“La marca propia en cadenas superó el 40 % y experimentó un incremento del 27,9 %, impulsando el crecimiento del formato. Esta tendencia se genera principalmente por las estrategias de comercialización de los las cadenas discounters, quienes tienen un enfoque mucho más centrado en este tipo de productos”, agregó mencionó Ricardo Gutiérrez RV Customer Success Leader de Nilsen.

De otro lado, el estudio de Nielsen de cadenas en Colombia mostró que los formatos más grandes, que varían entre 500 y 1.000 m2, experimentaron un crecimiento del 19 %; seguidos por los de 1.000 a 2.500 m2 con un 16 %; y los formatos de 2.500 a 5.000 m2 con un aumento estable del 3,5 %.

En este caso, marcas como Makro han anunciado nuevas estrategias que apuntan a otros segmentos como la venta al por menor, que se están volviendo una iniciativa atractiva para los consumidores.

Además, grandes del retail como Grupo Éxito continúan con aperturas de nuevos almacenes en formatos Wow, a partir de la adquisición de locales que quedaron con la salida del mercado de Almacenes La 14.

En el análisis de las cadenas en Colombia, el comercio electrónico representó casi el 7 % de las ventas en Colombia en las categorías de consumo masivo para supermercados de cadena.

Comportamiento de productos

Nielsen mostró en su investigación que el 84 % de las categorías presentaron un incremento en su precio promedio.

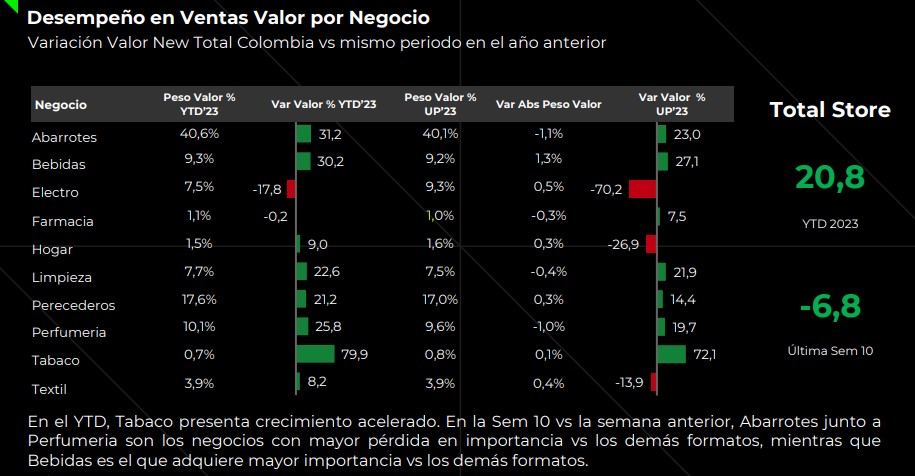

Los abarrotes, que incluyen alimentos de gran consumo y bebidas no alcohólicas, aportaron 4 de cada 10 pesos en el canal de supermercados, presentando crecimientos en ventas superiores al 31 % en lo corrido del año.

Los perecederos, por su parte, se consolidaron como el segundo negocio más importante del formato pues contribuyeron con dos de cada 10 pesos, aumentando un 21,2 %; y la venta de electrodomésticos disminuyó en casi un 18 % en comparación con 2022.

“El canal moderno en Colombia se caracteriza por una alta dinámica y excelentes prácticas, pero también enfrenta desafíos constantes. Es fundamental tener una estrategia inteligente de precios y surtido en este momento para capitalizar a los clientes”

Durante 2022 el país experimentó un crecimiento significativo en el consumo masivo, presentando un aumento del 21 % en los canales totales. Tan solo los supermercados de cadenas generaron más de $53 billones en un mercado que alcanzó aproximadamente $135 billones.

—