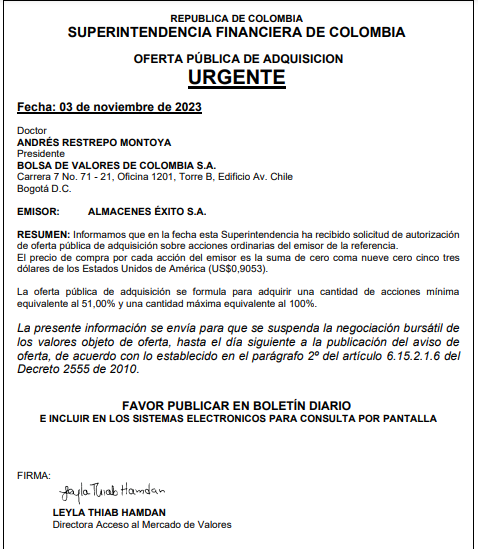

Este viernes se conoció una Oferta Pública de Adquisición (OPA) por el control mayoritario de Grupo Éxito en la Bolsa de Valores de Colombia (bvc).

El precio de compra por cada acción del emisor es la suma de US$0,9053. La oferta pública de adquisición se formula para adquirir una cantidad de acciones mínima equivalente al 51,00 % y una cantidad máxima equivalente al 100 %.

Ante el aviso, la Superfinanciera procedió a publicar el anuncio de suspensión de negociación de la acción de la empresa en el mercado local.

Hay que recordar que Éxito estaba pendiente por la OPA oficial de parte del salvadoreño Grupo Calleja.

La oferta de Calleja por Éxito

Hace dos semanas, Casino, GPA y Calleja acordaron que el precio ofrecido en la OPA será de US$1.175 millones por el 100 % del capital con derecho a voto, equivalente a US$0,9053 por acción, valor que coincide con el conocido en esta OPA.

Con ese precio, el Grupo Casino recibirá US$400 millones (correspondientes a 380 millones de euros a la fecha) por su participación directa, y GPA recibirá US$156 millones por su participación.

Recomendado: ¿Quiénes son los multimillonarios salvadoreños de Grupo Calleja que buscan quedarse con Éxito?

El precio de la oferta será pagado por el comprador en efectivo, dijeron las partes en el comunicado.

Dentro del contenido del preacuerdo se advirtió que “el precio ofrecido por acción se verá reducido por cualquier distribución extraordinaria de dividendos o cualquier otra distribución, pago, transferencia de activos o transacción similar realizada por el Grupo Éxito, excepto los dividendos ordinarios, entre la fecha del preacuerdo y la fecha en que los documentos de la OPA sean radicados en la Superintendencia Financiera de Colombia”.

Así mismo, se aclara que el lanzamiento de la OPA estará sujeto a la aprobación de la Superintendencia Financiera y a los trámites necesarios que deben surtirse ante la U.S. Securities and Exchange Commission (SEC).

—