El equipo de investigaciones de la comisionista Casa de Bolsa realizó un informe acerca de las expectativas del comportamiento de los Títulos de Tesorería (TES) en el corto plazo.

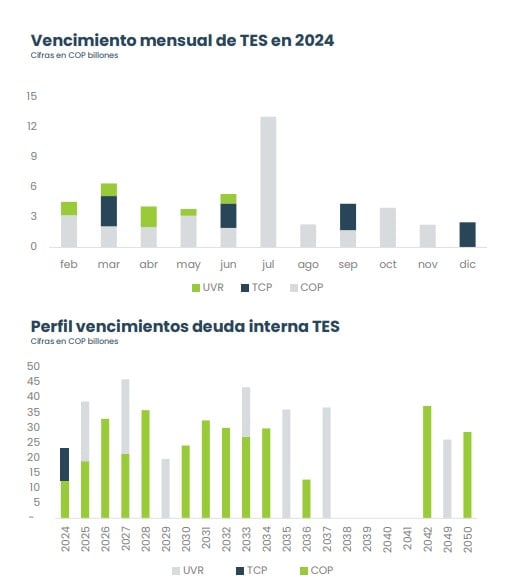

Se destacó que la deuda pública interna de la Nación, la cual muestra una concentración de vencimientos para los próximos años, siendo 2025 y 2027 los mayores con $38,6 billones y $45,9 billones (incluyendo cupones), respectivamente.

“Esperamos que se continúen realizando operaciones de canje (recibiendo títulos de corto plazo y entregando títulos de mediano y largo plazo)”, señaló el documento.

¿Qué esperar para los próximos años para la deuda?

De acuerdo con las expectativas entregadas por la comisionista de bolsa se espera que desde el Gobierno Nacional se continúen realizando las operaciones de canje.

“Lo anterior, incentivará al Ministerio de Hacienda y Crédito Público (MHCP) a continuar realizando operaciones de canje de deuda para mejorar el perfil de vencimiento del gobierno en el corto plazo”, resaltó el informe de la entidad.

Además, resaltó que el Ministerio de Hacienda deberá mantener los canjes de los TES en lo corrido de 2024.

Recomendado: En enero, fondos extranjeros vendieron TES en Colombia por segundo mes consecutivo

“Los canjes que haría el MHCP durante el 2024 reforzarían el empinamiento de la curva de TES”, se lee en el informe.

Por otro lado, resaltó que dejaría vencer un saldo similar al de 2023 cuando se reportaron $13,4 billones.

“El MHCP tendrá que hacer canjes por $23,4 billones para lograrlo”, resaltó el documento.

Entre tanto, señaló que el saldo vigente de los TES en pesos y TES UVR en 2025 al 29 de febrero corresponden a $16,9 billones y $19 billones, respectivamente.

“En este sentido, creemos que la entidad optaría por entregar papeles On the run en ambas curvas de referencia (TES COP 2033, 2042, 2050 y TES UVR 2029, 2037, 2049), además los TES COP 2030 y TES COP 2036. Lo anterior, para mantener homogéneos el perfil de vencimientos de deuda pública interna de la Nación”, resaltó.

Cabe mencionar que, en el Plan Financiero, el Gobierno Nacional anunció que el cupo de colocaciones de TES para este año es de $53,4 billones y la de subastas es de $38 billones.

—