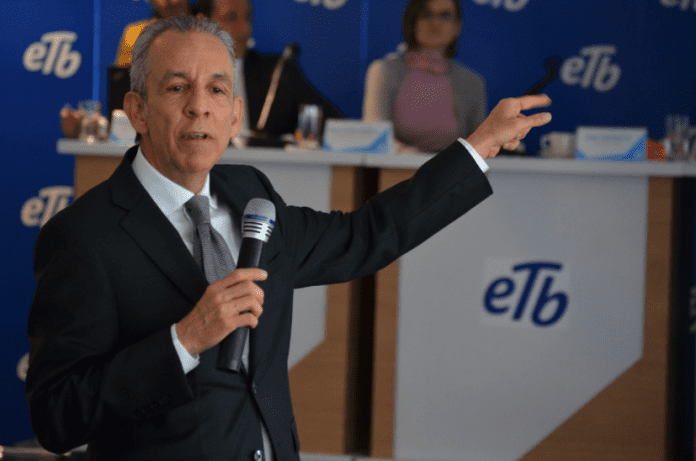

En una entrevista en Bogotá, el presidente de la Empresa de Telecomunicaciones de Bogotá (ETB), Jorge Castellanos, dijo que la empresa mejoró sus balances financieros en 2017, aunque continuó dando pérdidas. Sin embargo, aclaró que los mejores ingresos obtenidos por ventas en 2017 se consolidarán en el futuro y las pérdidas se mantendrán por apenas “unos pocos años”.

Es importante el componente contable, pero está mejorando el resultado operativo, dijo.

Entre 2013 y 2015 se hizo una inversión de $2,1 billones que puso a la empresa en posición sólida tecnológica, pero frágil financieramente, en concepto del directivo.

En 2016 se lanzó el plan denominado VAS (Ventas, Austeridad y Servicio) para mejorar los balances anteriores. Desde 2011 empezó el deterioro del margen de utilidad (Ebitda/utilidad) desde $756 mil millones hasta $403 mil millones en 2015 y de ahí empezó a mejorar hasta $530 mil millones en 2017.

La empresa tiene futuro, sigue dando pérdidas, pero sus cifras financieras mejoraron consistentemente. Planea llegar a otras ciudades en el futuro cercano.

En cuanto al gasto operativo (Opex) la compañía destinada $1,05 billones en 2015 y $1,03 billones en 2016. Ahora, al cierre de 2017, se logró un ahorro acumulado de $129 mil millones hasta $928 mil millones. Para el presente año, ese Opex espera que sea entre $925-950 mil millones y no suba como lo hizo en años anteriores.

Del lado del presupuesto de inversiones (Capex), el presidente de la ETB dijo que pasó de $836 mil millones en 2015, hasta $330 mil millones al terminar el 2017 con una reducción de 23%. “Entramos en la senda de sostenibilidad”, dijo Castellanos.

En 2015, 2016 y 2017 las ventas de la compañía subieron desde $1,38 billones hasta $1,41 billones y $1,42 billones. El 2018 será retador en cuanto a ventas, pero Castellanos espera que se mantenga constante.

En 2017, el Ebitda de la ETB subió hasta $530 mil millones desde $425 mil millones en 2016. Sin embargo, ese resultado se vio afectado por depreciaciones, amortizaciones y provisiones que aumentaron a $711 mil millones desde $640 mil millones entre ambos años.

El funcionario criticó algunos beneficios que tenían los empleados y sus familias que generaron un cálculo actuarial que afectó los balances en $42 mil millones en 2016 y que se revirtió en 2017 hasta ser favorable en $52 mil millones.

Sus pérdidas operativas bajaron desde $215 mil millones en 2016, hasta $180 mil millones. Al final del periodo de 2017, las pérdidas netas fueron de $130 mil millones, cayendo 49% frente al saldo en rojo de los $225 mil millones de 2016.

Al finalizar el 2017, el número de clientes de la ETB en el servicio de televisión subió a 130 mil desde 118 mil en 2016.

En endeudamiento financiero de largo plazo, la empresa solo tiene un bono que se vence en 2023 por $530 mil millones. Proyecta endeudarse en bajos montos en el corto plazo.

El rubro de las depreciaciones, amortizaciones y provisiones está llegando a su pico en el 2018 y comenzará a reducirse en adelante, aunque puede seguir impactando hasta en tres años, concluyó el presidente de la empresa.