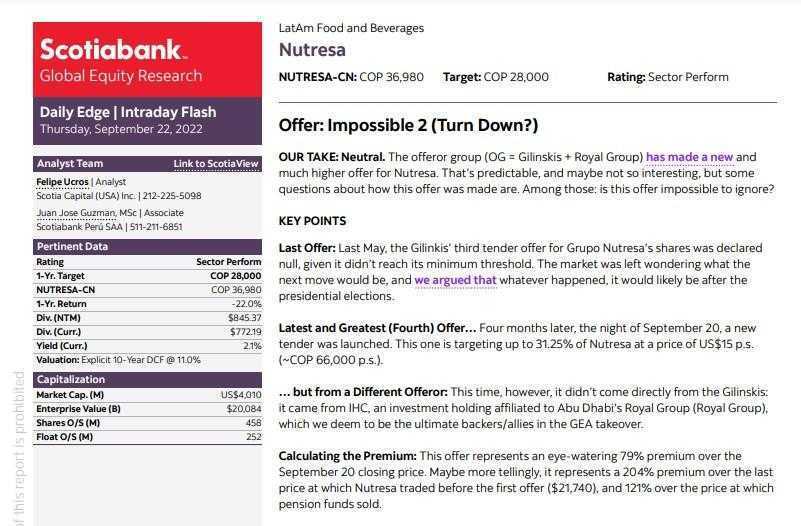

Este martes, 20 de septiembre, Grupo Nutresa informó que recibió una nueva oferta pública de adquisición (OPA), siendo la cuarta en menos de un año. Lea más en noticias empresariales.

Un reciente informe publicado por Scotiabank analiza al detalle esta cuarta OPA que recibe Nutresa, donde explica que es posible que la firma árabe que está interesada en la compañía de alimentos cuente con información privilegiada para el lanzamiento de la oferta, las dudas que podría generarle al presidente de Colombia, Gustavo Petro, la venta a extranjeros y que el Grupo Gilinski y el nuevo oferente estarían actuando “como grupo”, entre otras hipótesis.

Asimismo evalúa qué tan llamativa sería esta nueva OPA para el Grupo Empresarial Antioqueño (GEA) y el cambio de empresa que se lanzó por tener el control de una buena parte de las acciones de la compañía.

Los oferentes de esta nueva OPA hacen parte de la firma árabe International Holding Company (IHC), que busca quedarse con entre el 25 % y 31,25 % de las acciones de Nutresa.

Para lograr este cometido, IHC ofrece US$15 por título pagadero en efectivo y en pesos colombianos (cerca de $66.000 a la tasa de cambio vigente) o en dólares estadounidenses.

Es de recordar que las tres primeras ofertas por Nutresa, fueron lanzadas por la sociedad Nugil, del Grupo Gilinski. La última fue declarada desierta porque no atrajo a los accionistas de Grupo Nutresa.

De hecho, el GEA argumentó en numerosas ocasiones que las ofertas lanzadas por Gilinski no se acercaban al valor fundamental de las empresas, incluida Nutresa

Frente al monto que propone la firma árabe por las acciones de Nutresa, Scotiabank destaca que es “imposible” saber con certeza por qué se da una prima del 79 %, pese a que el aumento sí es “significativo”

“Puede ser tan simple como un último intento de convencer a las familias reticentes que aún no han vendido”, anota.

Recomendado: Lanzan nueva OPA por hasta 31,25 % de Grupo Nutresa

“Lo más probable es que sea algo calculado con tanta precisión como esto: los Gilinski ahora tienen asientos en los directorios de Nutresa y Sura. Eso les da acceso a los documentos y, entre ellos, pueden haber pedido las valoraciones que GEA debatió y usó antes de rechazar las muchas ofertas del Grupo Oferente”, añade Scotiabank.

De acuerdo con el banco canadiense, esta sería la explicación que más lógica tiene, pues significa que International Holding Company podría saber el número exacto que debe poner sobre la mesa para “eludir esas valoraciones internas que GEA ha estado usando como escudo”.

Tras el lanzamiento de esta cuarta OPA por Grupo Nutresa se ha especulado que sería “imposible” de rechazar por el GEA.

Al respecto, Scotiabank argumenta que, si su teoría termina siendo cierta, “la obtención podría volverse significativamente más difícil para la gerencia de GEA”.

“Vemos aquí dos caminos binarios: la dirección de GEA, sin pellejo en el juego (participaciones significativas en las empresas que gestiona), puede decidir que no quiere ir a los tribunales por una lucha prolongada que podría llevar muchos años”, afirma.

De acuerdo con el banco, se reunirían en Medellín (Antioquia) sobre si las familias venderán o no y, al final, “es posible que todos se coordinen” y que la nueva administración sea vista con buenos ojos por parte de las familias que han tenido reparos con la venta de las acciones si obtienen una ganancia 21 veces mayor.

Recomendado: ¿Quién es el jeque detrás de la OPA de Nutresa en Colombia?

El segundo camino que observa Scotiabank gira en torno al tiempo. Explica que este elemento podría jugar en contra del Grupo Gilinski, toda vez que la venta de las acciones de Nutresa supondría una “larga batalla judicial”.

“Según documentos públicos, tiene deuda en dólares estadounidenses que debe financiarse con flujos de pesos colombianos. Mientras no controle la empresa, los costos de la deuda aumentan. Además, estaría pagando en parte los honorarios legales de GEA en los tribunales, los salarios que gana la gerencia (para luchar contra él), y los banqueros que defienden a GEA serían pagados en parte (o ya están siendo pagados en parte) por su participación. Por lo tanto, es posible que a GEA le gustaría ir a los tribunales y jugar el juego largo”, destaca Scotiabank.

¿Por qué el cambio de oferente?

Si bien Scotiabank tiene dos teorías sobre la razón que habría motivado el cambio de oferente, cree que la primera sería la más probable.

En su primera teoría, el banco canadiense afirma que ambas partes actúan como grupo. En consecuencia, cree que es posible que Gilinski “haya ideado todo el conocimiento colombiano y la estrategia i-banker para la transacción, pero probablemente necesitaba el poder financiero de una entidad amistosa y con mucho dinero”.

De acuerdo con Scotiabank, si bien Gilinski e International Holding Company pueden tener objetivos finales diferentes, esos objetivos podrían haber sido diseñados para mantenerlos alineados durante la adquisición.

Recomendado: Nutresa refuerza defensa del GEA y reafirma que no ejerce control en Sura y Argos

“Por ejemplo, como hemos estado argumentando, Gilinski podría querer los activos financieros, que es donde se curtió, mientras que Royal Group a través de International Holding Company PJSC (el vehículo cotizado al que está afiliado el oferente IHC) normalmente no invierte en Finanzas, pero Royal Group invierte en empresas de alimentos, en las que Gilinski ha hecho bastante mal”, señala.

Subraya que una forma simple de alinear intereses podría ser que Royal Group tome el grupo Food y lo controle, con Gilinski como accionista minoritario que votaría con ellos; y que Gilinski tome las empresas financieras y las controle, con Royal Group como accionista minoritario que vota con Gilinski.

“¿Por qué pensamos esto? Bueno, IHC firmó una LOI para tomar una parte minoritaria de Sura después de que las autoridades revisaran su solicitud para tener una participación en una entidad financiera”, indica Scotiabank.

Entre tanto, la segunda teoría sería que Gilinski puede “haber llegado tan lejos como quisiera para extender su liquidez o asignación deseada a la región a los sectores”.

Recuerda es probable que Gilinski pague los préstamos denominados en dólares estadounidenses con flujos de efectivo en pesos colombianos, pero la divisa colombiana ha caído precipitadamente desde que comenzó la adquisición.

Recomendado: Las teorías sobre nueva OPA por Nutresa: ¿ganan o pierden Gilinski y el GEA?

“Y sí, la exposición a FX puede estar cubierta, pero las coberturas de FX se vuelven muy costosas cuando van muy lejos. No imaginamos coberturas más allá de la presidencia de (Gustavo) Petro, probablemente no más de dos años, lo que implica muchos costos de rodadura”, precisa.

En consecuencia, Scotiabank cree que es posible que Royal Group solo esté para pagar el resto y ayudar a cerrar el trato.

“Suscribimos un poco más la primera teoría, pero nunca se puede ignorar que las cosas pueden no estar saliendo según lo planeado para el oferente (Gilinski ganó las primeras rondas, pero las ofertas recientes para Grupo Argos, y Nutresa fracasó, después de todo)”, indica.

Scotiabank hace énfasis en que, si se lleva a cabo esta cuarta oferta por Grupo Nutresa, el múltiplo total pagado por los Gilinski es más bajo que el múltiplo total pagado por Royal Group.

Atendiendo a lo anterior, el banco canadiense cree que al final se pueden saldar las cuentas, aunque nadie sabe lo que pasa a puerta cerrada.

¿Y el gobierno colombiano?

El interés nacional es algo que cobra relevancia tras la oferta que hizo la firma árabe por Grupo Nutresa, pues, sin más ni menos, se está hablando de la venta de un importante número de acciones de la compañía más grande de alimentos de Colombia a un extranjero.

Recomendado: Esta es la firma árabe relacionada con Gilinski que lanzó nueva OPA por Nutresa

Vale anotar que abundan ejemplos alrededor del mundo donde los gobiernos han impedido la venta de compañías nacionales a extranjeros privados por preocupaciones de interés general, en especial cuando se trata de fabricación de armas o generadores de energía que posee plantas nucleares.

En menor medida, pero ha ocurrido, también ha habido casos donde los gobiernos impiden la venta de compañías de tecnológicas, como lo hizo China con la venta de TikTok a Microsoft/Oracle, entre otros ejemplos.

En lo que atañe al Gobierno de Colombia, ahora que Royal Group podría convertirse en el propietario mayoritario de la compañía de alimentos más grande de Colombia, Scotiabank concluye diciendo que Petro ha sido etiquetado como un “aliado de Gilinski debido a la lucha de hace décadas por Bancolombia”, que hace parte del GEA.

“Pero, por otro lado, ¿no es proteger a la compañía de alimentos más grande de su país un fruto de popularidad al alcance de la mano para un presidente?”, añade.