En un nuevo informe sobre el desarrollo de la Oferta Pública de Adquisición (OPA) de parte del Grupo Gilinski por las acciones del Grupo Nutresa, Scotiabank Global Equity Research reveló sus principales conclusiones sobre posibles cambios en la Junta Directiva de la productora de alimentos y sus implicaciones sobre el mercado de valores de Colombia.

El documento detalla que con Gilinski habiendo obtenido cerca del 28 % ahora es el segundo mayor accionista de Nutresa detrás de Sura que tiene un 36 %. (Vea más noticias empresariales).

El banco canadiense considera que con la composición actual de la Junta (7 miembros con Sura: 2, Argos: 1 e independiente: 4), cada asiento en el directorio requiere “teóricamente una participación de ~14.3 %”.

“Dado que se requiere ~14.3 % para un asiento en la junta, al 28 %, Gilinski está más cerca de dos puestos en el directorio que Argos (9,9 %) de uno. Por lo tanto, es concebible pensar que Grupo Argos podría perder su lugar en el Directorio y que Sura y Gilinski tendrán dos cada uno”, advierte en el análisis.

Según el acuerdo actual, los analistas de la división de equity de Scotiabank creen que los principales accionistas sugieren una lista completa para ocupar la Junta, por lo que no descarta dos listas (GEA y Gilinski) en marzo de 2022, con ambas partes compitiendo para obtener los escaños más independientes.

Recomendado: OPA de Sura y Nutresa: peso de las acciones caería fuertemente en el MSCI Colcap

Sin embargo, considera el banco que “es poco probable que Grupo Argos pierda su asiento porque el Grupo Empresarial Antioqueño (GEA) tiene casi tres meses para realizar cambios en el tablero y las reglas del juego”.

Lo que puede cambiar

Según Scotiabank, “el tablero puede cambiar, por lo tanto, esperamos ver más movimientos antes de marzo. Sura y Nutresa acaban de salir de los periodos que impusieron las normas colombianas durante el proceso, por lo que es probable que aceleren su defensa en los próximos días (si una nueva licitación de Gilinski no las esposa nuevamente)”.

Entre los cambios, el Directorio actual podría cambiar la composición (como lo hicieron hace unos días de ocho a siete miembros) para encontrar una composición más ventajosa para el GEA, dijo el banco.

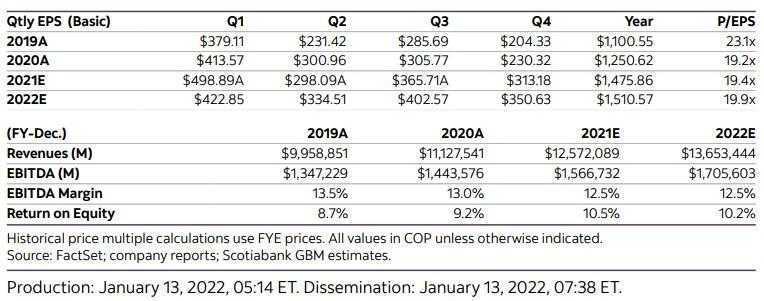

Además, el documento señala que es probable que se proponga el aumento del dividendo, en tanto el programa de recompra de Nutresa podría recuperarse y Sura y Grupo Argos podrían comenzar a acumular acciones de Nutresa en el mercado abierto en la Bolsa de Colombia.

Mientras tanto, estiman que Gilinski “podría contemplar compras similares en el mercado abierto, una segunda licitación más grande, podría comenzar a hablar sobre sus planes de manera más abierta y podría comenzar a inclinar su historia para la composición de su directorio preferido”.

Recomendado: Presidente bvc: jueves o viernes de próxima semana se conocerá balance de OPA por Sura y Nutresa

Y agregó: “No sabemos cuál es el número mágico de Gilinski. Durante mucho tiempo sospechamos que el 50,1 % no era su objetivo real, por lo que no sabemos si ha logrado el objetivo deseado del 28 %. Sospechamos que el umbral es demasiado bajo para garantizar el control de la empresa (que creemos que quiere), pero solo el tiempo lo dirá”.

Y el tiempo lo dirá, dijo, ya sea mediante compras en el mercado abierto o mediante una segunda licitación.

Aumento de dividendos

Para los analistas de equity de Scotiabank, “si Sura y Argos están planeando proponer un aumento significativo de dividendos en Nutresa, vemos una alta probabilidad de que se anuncie antes de la Asamblea, para su aprobación en marzo, donde los directores actuales votarían sobre la medida”.

En este punto, creen los expertos que el mensaje será más importante que la valoración del descuento de dividendos (el argumento de valoración fue más útil antes del vencimiento del período de licitación de ayer).

El mensaje para los holdouts sería que GEA se toma en serio los cambios propuestos en el grupo que aumentarían las brechas de valoración y la liquidez, añadieron.

Paradójicamente, advierten que Gilinski probablemente recibiría el 28 % (o más) de ese pago de dividendos, por lo que este dividendo no debería ser un gran problema para él. Sin embargo, una vez que tenga miembros en la mesa, podría oponerse a un nivel de pago sobre indexado después de 2022.

Según la ley colombiana, recopiló el banco, las ofertas abiertas solo se requieren cuando un comprador busca más del 25 % de una empresa o cuando ya posee al menos el 25 % y quiere aumentar su participación en un 5 % o más.

Recomendado: Gilinski pide a la bolsa de Colombia liberar el mínimo de acciones de Sura a comprar en OPA

Esto es crucial, porque Grupo Argos está a poco menos de 5 % del umbral mínimo exigido de 14,3 % (con su participación actual en 9,9 %).

De manera similar, Gilinski ahora está muy cerca de convertirse en el accionista número uno, y Sura podría sentir que Gilinski le pisa los talones, dijo el banco.

Al GEA le falta un 51 % en Nutresa. Por lo tanto, todas las partes tienen un incentivo para realizar compras en el mercado abierto (que nuevamente, debería ser bueno para las minorías), opinaron los analistas.

Una de las mayores incógnitas a día de hoy es si el fondo de pensiones Protección vendió o no, y si Gilinski los perseguirá por incumplimiento del deber fiduciario en caso de que no hayan vendido.

“Creemos que la lucha por el control apenas comienza. Como resultado, creemos que los accionistas minoritarios pueden beneficiarse de las compras/licitaciones posteriores de GEA, Gilinski o eventuales caballeros blancos. Pero pueden perder desde otros ángulos”, advierte el informe.

Perdedores

Para Scotiabank, “el mayor perdedor es el mercado colombiano. Después de la OPA de Éxito, Nutresa era el único stock restante en el segmento de consumo. Esas acciones ahora son menos líquidas y menos invertibles para los inversionistas internacionales”.

Además, el GEA también ha sido puesto entre la espada y la pared y ahora está considerando cotizar una serie de empresas en el extranjero, lo que solo hará que las cotizaciones locales sean menos líquidas.

Si ese movimiento funciona (valuaciones más altas y acciones más líquidas), dijo el banco, una seguidilla de ofertas locales puede seguir el ejemplo.

Recomendado: Nutresa buscará OPA preacordada para traer socio estratégico; Grupo Argos listará otros negocios

“El conglomerado GEA se mostró vulnerable y descansando en sus laureles». Hoy, está pagando el precio por suponer que dejar sus acciones en valoraciones bajas, en mercados sin liquidez y bajo una estructura difícil de analizar no tendría consecuencias. Visualizamos un futuro difícil en los directorios de Sura y Nutresa”, sentenció el informe del banco.

Fondos de pensiones

Si la suposición de Scotiabank de que se vendieron tres de cuatro fondos de pensiones es verdadera, el sistema ahora estaría fuera de balance.

Ello porque la regulación colombiana “ha obligado a los cuatro fondos a imitar las tenencias de los demás durante años, pero ahora tres podrían ser cortos de Nutresa y uno largo”.

Además, si la lucha por Nutresa está en el primer round y las rondas posteriores continúan elevando el precio, tres fondos tendrán desempeños por debajo del cuarto en esta posición.

Alternativamente, si no llega ningún caballero blanco, Gilinski no barre y no hay compras en el mercado abierto, un fondo podría quedarse con la bolsa si las acciones de Nutresa caen. “Apostamos por el primer escenario”, dijo la entidad bancaria.

La regulación colombiana debería cambiar

Scotiabank aseguró que las “reglas para el proceso de licitación están desactualizadas porque su principal las características han cambiado poco en casi tres décadas en las que Colombia no vio grandes adquisiciones hostiles”.

Por ejemplo, citó que, en los mercados desarrollados, cuando llega al mercado una oferta de adquisición hostil, tanto los accionistas actuales como los hostiles tienen la oportunidad de hablar con el comprador y el vendedor para presentar sus planes. No en Colombia, donde el objetivo y sus controladores están esencialmente congelados.

Recomendado: Se dispararon OPA por Nutresa y Sura: Gilinski ya es uno de los mayores accionistas en ambas compañías

Consideró también que “el umbral mínimo es una trampa de liquidez porque la regulación también tiene fallas al incluir un umbral mínimo que puede eliminarse. Esa característica significa que los fondos de pensiones tienen que tomar decisiones sin conocer las consecuencias de liquidez de sus acciones. Éxito y Nutresa son los ejemplos más recientes”.

El banco cree que la metodología de recompra debe cambiar porque una de las principales razones por las que el mercado se ha hundido de la forma en que lo ha hecho es que la metodología de recompra no está en línea con los estándares internacionales.

“Cuando los precios son demasiado bajos, los equipos de gestión deberían poder desplegar sus recursos para realizar fusiones y adquisiciones en su propia empresa con valoraciones acumulativas para los accionistas. Grandes ejemplos: mire lo que hicieron Gruma, Bimbo y Herdez en los últimos dos años, y nuestra crítica a la falta de un programa de recompra agresivo de Arca cuando también cotizaba a 6x Ebitda”, añade el documento.

Y cuestiona por qué hay tantas restricciones (precio, cantidad de acciones, etc.) que impiden esto en Colombia lo cual es desconcertante y, en muchos sentidos, uno de los principales culpables de este lío: “Nutresa debería haber comprado tantas acciones de sí misma cuando cotizaba a 6x Ebitda, y los pensionados colombianos habrían sido los ganadores tanto en precio como en acumulación”.

“Colombia ha tardado en avanzar como lo hizo Brasil con Novo Mercado. El país está plagado de estructuras hostiles para los accionistas y vicios que hacen que los inversionistas institucionales internacionales no estén interesados en Colombia y que los accionistas minoritarios locales sean los perdedore”, concluyó.