La Empresa de Telecomunicaciones de Bogotá, ETB, presentó sus resultados financieros consolidados con corte al 31 de diciembre de 2021.

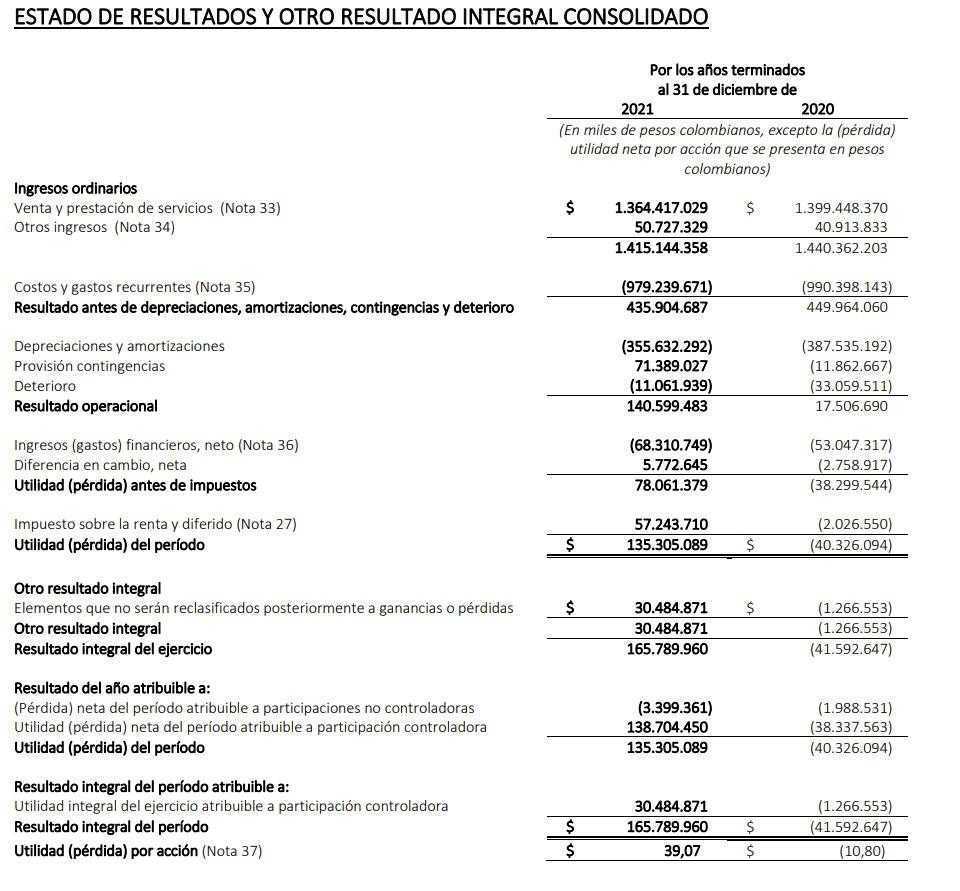

De acuerdo con la información relevante enviada por ETB por medio de la firma auditora de revisión fiscal EY, la empresa presentó una utilidad del periodo con corte al 31 de diciembre de 2021 de $165.789.321.000 revirtiendo la situación de pérdida del año anterior 2020, cuando el resultado fue de -$41.592.647.000. Vea más noticias empresariales.

Los ingresos ordinarios de ETB para el año 2021 ascendieron a $1.415.144.358.000, y bajaron 1,75 % frente a los $1.440.362.203 de 2020. La compañía presentó un resultado operacional de $140.599.483.000 en 2021 frente a los $17.506.690.000.

Tabla de resultados financieros consolidados de ETB en 2021 vs. 2020

Recomendado: Fitch Ratings afirma calificación de ETB con perspectiva estable

Fitch reconoce resultados de ETB

Cabe recordar que en días pasados, Fitch Ratings afirmó en ‘AA+(col)’ la calificación nacional de largo plazo de la Empresa de Telecomunicaciones de Bogotá S.A E.S.P (ETB). La Perspectiva quedó en Estable.

El perfil crediticio de ETB refleja su base fuerte de activos para la operación fija, los cuales están concentrados en la ciudad de Bogotá, con una estructura de ingresos que se centra principalmente en su negocio business to business y gobierno (49% de los ingresos), hogares y pequeñas y medianas empresas (Pymes) (45%), mientras que el restante 6% proviene de su relativamente pequeño negocio móvil.

La decisión de afirmar la calificación refleja el continuo despliegue de redes de ETB que dio como resultado cerca de 1,2 millones de hogares pasados en su red de fibra óptica al hogar (FTTH; fiber to the home) y 486.000 en fibra hasta la acera (FTTC; fiber to the cabinet). Fitch espera que el potencial de crecimiento futuro provenga del negocio asociado a su red FTTH en la medida en que la compañía se enfoque en incrementar la penetración de su red.

Como factor clave de la calificación, Fitch destacó la estructura de capital conservadora y apalancamiento bajo de ETB. El apalancamiento bruto ajustado se redujo en los últimos años con la recompra de $176.106 millones de su emisión de bonos internacionales. El aumento en el EBITDA de ETB, junto con la menor ejecución de inversión de capital (capex) redujo sus necesidades de financiamiento y permitió a la compañía disminuir sus métricas de apalancamiento neto.