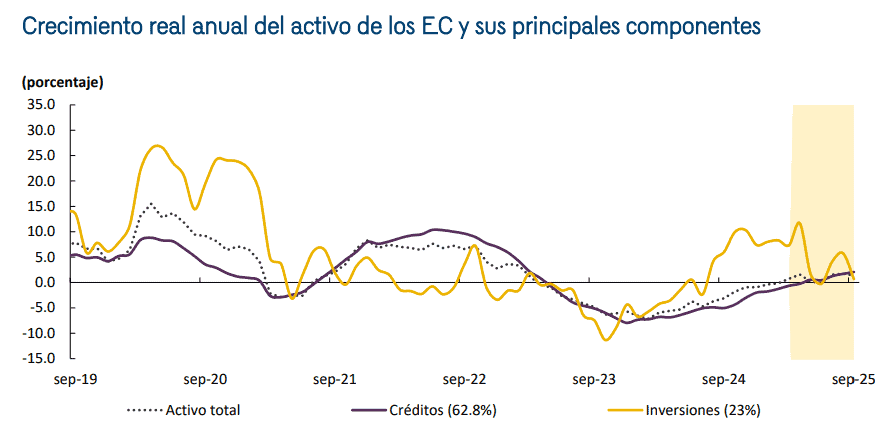

El sistema financiero colombiano ha mostrado señales de recuperación, pues luego de experimentar dos años consecutivos de contracciones, los activos de los establecimientos de crédito registraron tasas de crecimiento reales positivas desde el segundo trimestre de 2025.

Recomendado: Mercado castiga la deuda colombiana: TES se disparan pese a la estrategia de Crédito Público

El Reporte de Estabilidad Financiera del Banco de la República detalla que la mejora se debe principalmente a dos factores clave: la recuperación de la colocación de créditos y el incremento en las inversiones, especialmente en títulos de deuda pública.

El director del Departamento de Estabilidad Financiera del banco central, Carlos Quicasán, destacó que los créditos representan aproximadamente el 63 % del activo total de los establecimientos de crédito, mientras que las inversiones constituyen el 23 %.

Y es que la tasa de crecimiento del total de los créditos de la economía se ubicó en 1,4 % en octubre de 2025, un resultado que contrasta significativamente con las tasas negativas observadas en años anteriores: -7,7 % en 2023 y -2,1 % en 2024.

Según el informe del BanRep, la recuperación se observó en varias modalidades de crédito, aunque a diferentes velocidades. La cartera comercial, que constituye cerca del 50 %, exhibió tasas de crecimiento positivas tras dos años de variaciones negativas. Así mismo, la cartera de consumo, dirigida a los hogares, mostró tasas de crecimiento positivas por primera vez en más de dos años.

Acompañando esta recuperación, la cartera presentó una menor morosidad. El indicador de calidad por mora disminuyó de manera sostenida, alcanzando el 4,7 % a septiembre de 2025, el nivel más bajo desde febrero de 2023.

¿Hacia dónde se moverán los créditos?

El banco central espera que esta tendencia de recuperación de los créditos continúe para lo que resta del último trimestre de 2025 y la primera parte de 2026, basado en que los establecimientos de crédito han percibido un aumento en los indicadores agregados de demanda y oferta de crédito, además de adoptar una postura menos restrictiva para el otorgamiento de nuevos préstamos.

El panorama de crecimiento del activo se da en un entorno de mayor dinamismo económico local. La economía colombiana ha mantenido una senda de crecimiento positivo, con un Producto Interno Bruto (PIB) proyectado en 2,6 % para el cierre de 2025. Además, el dinamismo del consumo de los hogares ha sido un factor importante, favorecido por la fortaleza del mercado laboral y el crecimiento de las remesas.

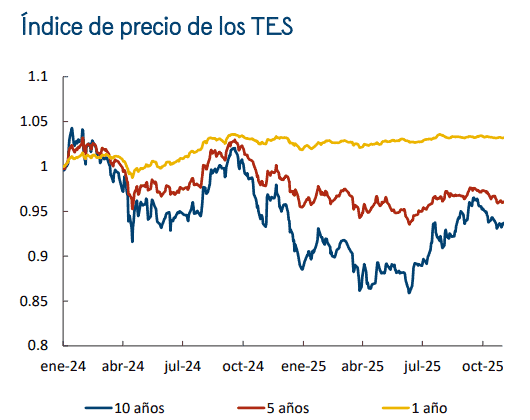

Según el Reporte de Estabilidad Financiera, a pesar de esta solidez, persisten riesgos notables. Por un lado, el sistema financiero mantiene una mayor exposición a la deuda pública, lo que lo hace sensible a movimientos adversos en dicho mercado, especialmente dado el contexto de alta incertidumbre global y serios desafíos fiscales a nivel local.

Por otro lado, un cambio abrupto en las condiciones financieras externas, como una corrección en la tendencia de debilitamiento del dólar, podría afectar la tendencia de recuperación de los indicadores.

Sin embargo, las pruebas de tensión realizadas por el Banco de la República confirman la solidez del sistema financiero colombiano. La entidad cree que los amplios niveles de liquidez y capital de los intermediarios permitirían absorber choques significativos.